- Ответственность за неуплату налога

- Образец заполнения декларации ЕНВД за 1 квартал 2020

- Таблица со сроками сдачи бухгалтерской отчетности в 2022 году

- Новый налоговый календарь по уплате и отчетности для ИП на вмененке

- Как рассчитать ЕНВД

- Повышение ЕНВД с 2020 года

- Топ-вопросов по заполнению декларации ЕНВД 2020

- Сроки уплаты налога и сдачи отчетов

- Если в штате есть работники

- Что сдавать в налоговую

- Срок сдачи отчётности в ФСС в 2022 году

- Куда оплачивать

- Изменение срока уплаты

- От чего зависит размер налога

- Полезные ссылки по теме «Налоговый календарь бухгалтера на 3 квартал 2021 года»

- Подходит срок представления налоговой декларации по ЕНВД за I квартал 2020 года

- Итоги

Ответственность за неуплату налога

При неуплате ЕНВД к нарушителю могут быть применены следующие санкции:

- Пени за каждый день просрочки (ст. 75 НК РФ). Они начисляются в случае уплаты налога позднее установленного срока.

- Взыскание недоимки (ст. 46 и 47 НК РФ). Налоговая инспекция самостоятельно списывает сумму налога с расчетного счета должника. В случае необходимости взыскание может быть произведено и за счет другого имущества.

- Штраф за неуплату (неполную уплату) налога вследствие занижения налоговой базы в установленный законом срок. Он составляет 20% от суммы недоимки (п. 1 ст. 122 НК РФ). В случае если проверяющими будет доказан факт умышленного занижения базы, размер штрафа возрастет вдвое — до 40% (п. 3 ст. 122 НК РФ).

***

В 2020 году сроки уплаты ЕНВД перенесены из-за ситуации с короновирусом. Сроки платежей за 2020 год переносятся для некоторых категорий налогоплательщиков на 6 и 4 месяца. В случае несвоевременного перечисления начисляются пени за каждый день просрочки. При неуплате ЕНВД налоговая инспекция взыщет с расчетного счета всю сумму самостоятельно, а бизнесмену грозит штраф от 20% до 40% от суммы в зависимости от причины появления недоимки.

***

Еще больше материалов по теме — в рубрике «ЕНВД».

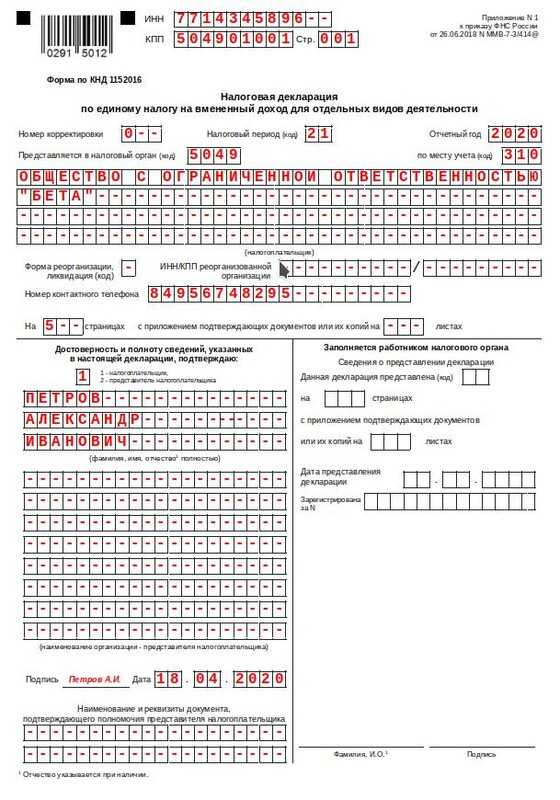

Образец заполнения декларации ЕНВД за 1 квартал 2020

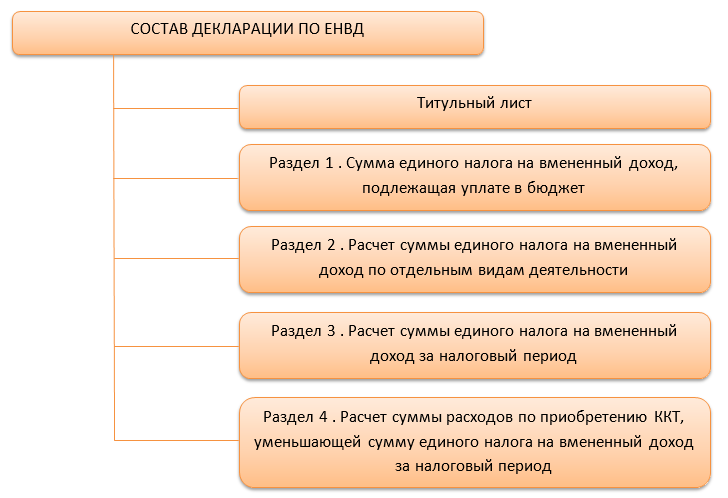

Отчет сдают по форме, утвержденной Приказом ФНС № ММВ-7-3/414@ от 26 июня 2018 г., КНД 1152016. Состоит из четырех разделов.

Внесите информацию о вашей компании или ИП на титульный лист. Для 1 квартала код налогового периода – 21.

Титульный лист

Титульный лист

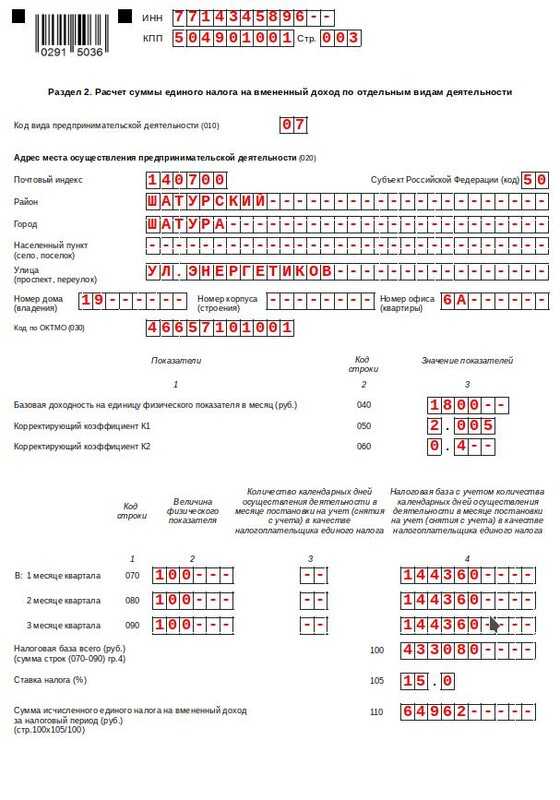

Затем заполните второй раздел:

| Номер строки | Как заполнить |

|---|---|

| 010 | Выберите нужный код предпринимательской деятельности по ЕНВД из Приложения 5 к Порядку заполнения декларации. Если их несколько, раздел 2 заполняют для каждого по отдельности. |

| 020 | Адрес, по которому ведете этот вид бизнеса. |

| 030 | Код ОКТМО. Если ведете одну и ту же деятельность, облагаемую ЕНВД, в разных муниципальных образованиях, то нужно сформировать отдельные разделы 2 по каждому коду ОКТМО. |

| 040 | Базовая доходность из таблицы п.3 ст. 346.29 НК РФ. |

| 050 | Коэффициент-дефлятор К1 ежегодно утверждается приказом Минэкономразвития России. В 2020 году он равен 2,005. |

| 060 | К2 устанавливают местные власти. Коэффициент можно найти на сайте ИФНС, выбрав свой регион. |

| 070-090 | Величина физического показателя в январе, феврале и марте. |

| 100 | Налоговая база за 1 квартал (суммируют строки 070, 080 и 090). |

Второй раздел декларации ЕНВД

Укажите ставку налога, установленную в вашем регионе (105), и определите сумму ЕНВД за 1 квартал (110).

Раздел 2

Раздел 2

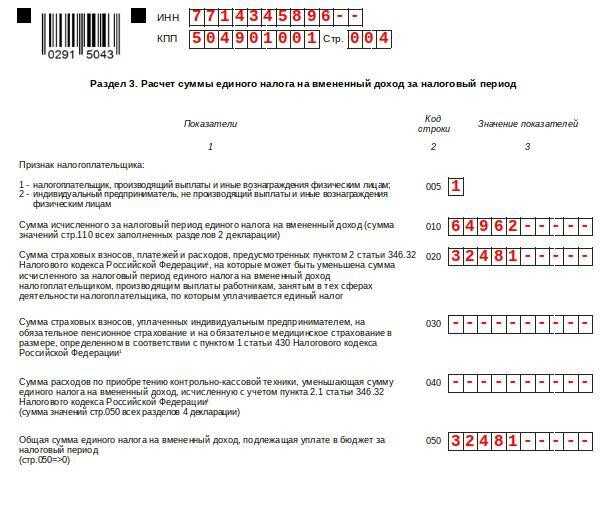

В третьем разделе рассчитывают размер платежа в бюджет на основании информации из второго раздела. «Вмененный» налог уменьшают на страховые взносы.

Раздел 3

Раздел 3

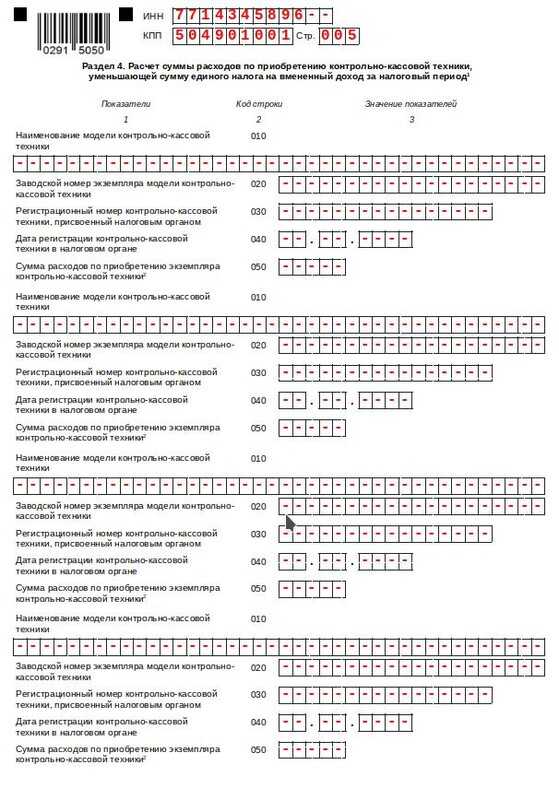

Четвертый раздел предназначен для ИП, которые до 01.07.2019 имели право уменьшить налог на стоимость ККТ, купленной для работы на ЕНВД. В 1 квартале 2020 г. его не заполняют, так как воспользоваться вычетом за покупку кассы теперь нельзя.

Раздел 4

Раздел 4

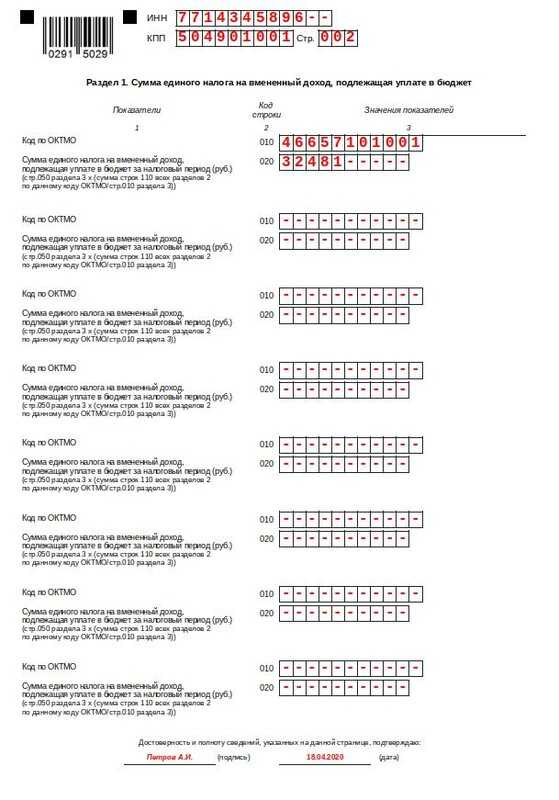

После этого заполняют первый раздел. Сюда вносят итоговые суммы налога к уплате (из раздела 3) по каждому ОКТМО.

Раздел 1

Раздел 1

Стоимостные показатели декларации по ЕНВД заполняют без копеек (значения менее 50 коп. отбрасывают, более – округляют до рубля). Коэффициент К2 округляют до третьего знака включительно после запятой (п. 2.1 Порядка заполнения).

Таблица со сроками сдачи бухгалтерской отчетности в 2022 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Новый налоговый календарь по уплате и отчетности для ИП на вмененке

В 2020 году предприниматели представляют декларации по ЕНВД не позднее 20 числа месяца, следующего за отчетным кварталом. При этом в 2020 году переносов срока сдачи не будет.

|

Период |

Крайняя дата |

|

4 квартал 2019 |

20 января 2020 |

|

1 квартал 2020 |

20 апреля 2020 |

|

2 квартал 2020 |

20 июля 2020 |

|

3 квартал 2020 |

20 октября 2020 |

|

4 квартал 2020 |

20 января 2021 |

Сроки уплаты налога для ИП на ЕНВД в 2020 году:

|

Период |

Крайняя дата |

|

4 квартал 2019 |

27 января 2020 |

|

1 квартал 2020 |

27 апреля 2020 |

|

2 квартал 2020 |

27 июля 2020 |

|

3 квартал 2020 |

26 октября 2020 |

|

4 квартал 2020 |

25 января 2021 |

Чтобы заранее узнать размер налога, предпринимателям следует учесть, что повышение размера ЕНВД в 2020 году не избежать.

Как рассчитать ЕНВД

Пред заполнением декларации разберем параметры, которые для этого понадобятся. Пусть условный ИП Николаев Н. Н. из Тамбова владеет ветеринарной клиникой в своем городе. В ней 6 сотрудников, средняя зарплата — 30 000 рублей. За работников ИП ежемесячно платит страховые взносы в сумме 30% от фонда заработной платы. Кроме того, предприниматель перечисляет взносы на собственное страхование — за весь 2020 год это 40 874 рубля. За первый квартал ИП Николаев заплатил за себя четвертую часть всех полагающихся за год взносов — 10 219 рублей.

Это все, что нужно знать о предпринимателе для расчета «вмененного» налога. Остальные параметры содержатся в нормативных актах. Понадобятся такие данные:

- физический показатель (ФП), зависящий от вида бизнеса, например, площадь магазина / число сотрудников автосервиса / количество автомобилей, осуществляющих перевозку (статья 346.29 НК РФ). Для ветеринарной деятельности это число работников с учетом предпринимателя, то есть в нашем примере 7.

- базовая доходность (БД), то есть сумма выручки, которую ежемесячно приносит единица физического показателя (также прописана в статье 346.29 НК РФ). Например, доходность 1 кв. метра площади магазина, одного транспортного средства. Для нашего примера это доходность одного сотрудника, а именно 7 500 рублей на человека, включая предпринимателя;

- коэффициент-дефлятор K1, который устанавливает Минэкономразвития каждый год. Он отражает уровень инфляции. В соответствии с приказом от 10.12.2019 № 793 , в 2020 году K1 равен 2,005;

- понижающий коэффициент K2. Устанавливают его органы местной власти для поддержки тех или иных направлений деятельности. В примере он равен 0,8 — так прописано в решении Тамбовской городской думы от 09.11.2005 № 75;

- ставка ЕНВД — 15%. Она применяется по умолчанию. Муниципальные власти вправе снизить ее до 7,5%, но это редкое явление.

На основе этих данных считается налоговая база за каждый месяц квартала по формуле: ФП х БД х K1 х K2. Затем результаты расчета за все 3 месяца суммируются. Для исчисления налога получившееся значение надо умножить на ставку.

Закон позволяет предпринимателям-работодателям уменьшать ЕНВД на сумму страховых отчислений за себя и за работников, но максимум на 50%. Исходя из условий примера, в 1 квартале ИП Николаев заплатил:

- за работников: 30 000 х 6 х 30% х 3= 162 000 рублей;

- за себя 10 219 рублей.

Общая сумма отчислений — 172 219 рублей. Она вычитается из квартальной суммы налога, но в пределах 1/2 его части.

Повышение ЕНВД с 2020 года

Формула расчета ЕНВД хорошо известна предпринимателям, применяющим эту систему. Но на всякий случай напомним. Ежеквартальный платеж по ЕНВД равен следующему:

Налоговая ставка X БД X К1 X К2 X (ФП 1 мес. + ФП 2 мес. + ФП 3 мес.), где:

- Налоговая ставка — в большинстве случае она составляет 15%, но местные органы власти вправе снижать ее для некоторых видов деятельности.

- БД — базовая доходность на единицу физического показателя.

- К1 — коэффициент-дефлятор. Он ежегодно утверждается Минэкономразвития и из года в год повышается. К1 в 2018 году составлял 1,868, в 2019 году — 1,915. Размер К1 в 2020 году установлен на уровне 2,009.

- К2 — понижающий коэффициент. Его устанавливают органы местной власти и достаточно редко меняют его размер. Как правило, низкий К2 устанавливается для видов деятельности, представляющих высокую общественную значимость для конкретных регионов.

- ФП — физический показатель в каждом из трех месяцев отчетного квартала. В зависимости от вида деятельности, это может быть количество работников, транспортных средств или торговая площадь.

Не забудьте, что на общий размер налоговой нагрузки влияют также страховые взносы. При этом налог ЕНВД можно уменьшать на величину уплаченных страховых взносов.

Топ-вопросов по заполнению декларации ЕНВД 2020

Вопрос: Говорят, что можно сдавать «нулевку» по ЕНВД. Это правда?

Ответ: Сдавать нулевку по ЕНВД можно, когда нет физических показателей. Например, нет торгового места для вида деятельности розничная торговля или автомобиля для пассажирских перевозок. А, если физические показатели есть, но деятельность не ведется (по любым причинам), то сдавать придется уже полноценную декларацию и платить налог в обычном порядке.

Вопрос: Предусмотрено ли для Декларации ЕНВД 2020 заполнение и сдача на сайте ФНС?

Ответ: Чтобы заполнить отчетность по вмененке, нужно будет сначала скачать программу с сайта налоговой, установить на свой компьютер, разобраться где искать декларацию ЕНВД, как правильно заполнить в программе. Затем можно будет сдать ее через сайт налоговой. Но для этого нужна ЭЦП (электронная цифровая подпись).

Вопрос: Где можно узнать актуальный коэффициент К2? Его утверждают каждый год?

Ответ: Проще всего найти на сайте ФНС в разделе региональное законодательство. Если в вашем регионе К2 не установлен, тогда он равен 1. Если нет нового утвержденного К2, то берем тот, который был в предыдущем периоде.

Итак, мы рассмотрели заполнение декларации по ЕНВД в 2020 году: пошаговую инструкцию для ИП, рекомендации по сдаче и новые сроки из-за карантина. Но, как мы все уже заметили, все меняется в день по нескольку раз. Поэтому обязательно подпишитесь на наши новости, чтобы не искать достоверную информацию в море догадок, слухов и спекуляций.

Сроки уплаты налога и сдачи отчетов

Изменения ЕНВД в 2020 году в части сроков сдачи отчетности и уплаты налогов не запланированы. Как и прежде, необходимо ежеквартально сдавать отчеты и платить налог. Напомним, согласно общему правилу, крайний срок сдачи отчета — 20 число месяца, следующего за отчетным период. Крайний срок уплаты налога — 25 число месяца, следующего за отчетным периодом.

Если крайний день сдачи отчета или уплаты налога выпадает на выходной день, то крайний срок переносится на первый рабочий день после выходного. В таблице ниже отражены крайние сроки сдачи отчета и уплаты налога по ЕНВД с учетом праздничных и выходных дней, утвержденных официальным производственным календарем 2020 года:

|

Квартал |

Сдача отчета |

Уплата налога |

|

IV квартал 2019 года |

20.01.2020 |

27.01.2020 |

|

I квартал 2020 года |

20.04.2020 |

27.04.2020 |

|

II квартал 2020 года |

20.07.2020 |

27.07.2020 |

|

III квартал 2020 года |

20.10.2020 |

26.10.2020 |

|

IV квартал 2020 года |

20.01.2021 |

25.01.2021 |

Если в штате есть работники

Компания, использующая наемных специалистов для реализации своей деятельности, обязана формировать дополнительные формы отчетной информации. Так, отчетность ООО на ЕНВД с работниками в 2020 году придется сдавать сразу в несколько контролирующих органов: ФНС, ПФР, ФСС и Росстат.

Что сдавать в налоговую

Обязательные формы:

- 2-НДФЛ — ежегодная форма, содержащая информацию о доходах сотрудников, а также о суммах исчисленного налога, размерах предоставленных льгот и вычетов. Сдаем до 1 апреля — за прошедший год;

- 6-НДФЛ — квартальная форма, в которой отражают обобщенные сведения о доходах, начисленных работникам, а также о сроках уплаты НДФЛ в бюджет. Сдаем не позднее последнего дня месяца, следующего за отчетным кварталом;

- ЕРСВ — формируем раз в квартал, заполняем сведениями о начисленных страховых взносах (кроме взносов на травматизм). Отчитываемся до 30 числа месяца, следующего за отчетным кварталом.

Напомним, что если в штате организации более 25 человек, то отчитываться придется в электронном виде. Для организаций с маленьким штатом (до 25 человек) допустимо предоставление отчетов на бумажных носителях.

Срок сдачи отчётности в ФСС в 2022 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| Расчет 4-ФСС на бумаге | За 2021 год | Не позднее 20.01.2022 |

| За I квартал 2022 года | Не позднее 20.04.2022 | |

| За I полугодие 2022 года | Не позднее 20.07.2022 | |

| За 9 месяцев 2022 года | Не позднее 20.10.2022 | |

| За 2022 год | Не позднее 20.01.2023 | |

| Расчет 4-ФСС в электронном виде | За 2021 год | Не позднее 25.01.2022 |

| За I квартал 2022 года | Не позднее 25.04.2022 | |

| За I полугодие 2022 года | Не позднее 25.07.2022 | |

| За 9 месяцев 2022 года | Не позднее 25.10.2022 | |

| За 2022 год | Не позднее 25.01.2023 | |

| Подтверждение основного вида деятельности | За 2021 год | Не позднее 15.04.2022 |

| За 2022 год | Не позднее 17.04.2023 |

Куда оплачивать

Единый налог на вмененный доход требуется уплачивать по реквизитам инспекции налоговой службы той территории, где осуществляется предпринимательская деятельность. Организация должна состоять на учете в качестве плательщика ЕНВД в данной налоговой инспекции (регламентировано 346.28 НК РФ). Но есть такие разновидности предпринимательской деятельности, адреса которых установить не представляется возможным. По ним предприятия не становятся на налоговый учет по месту реализации деятельности, а следовательно, и ЕНВД они обязаны перечислять по местонахождению своего центрального офиса.

Изменение срока уплаты

Необходимо отметить, что реорганизация юридического лица не изменяет сроков исполнения его обязанностей по уплате налогов правопреемником (правопреемниками) этого юридического лица (п. 3 ст. 50 НК РФ). Изменение установленного срока уплаты налога и сбора допускается только в порядке, предусмотренном гл. 9 НК РФ. При этом, как установлено п. 1 ст. 61 НК РФ, изменением срока уплаты налога и сбора признается перенос установленного срока уплаты налога и сбора на более поздний срок.

Следует обратить внимание, что правила изменения установленного срока уплаты налога не распространяются на налоговых агентов, на это прямо указано в п. 9 ст

61 НК РФ.

Изменение срока уплаты налога и сбора осуществляется в форме отсрочки, рассрочки, инвестиционного кредита. Отсрочка или рассрочка может быть предоставлена также по уплате пени и штрафа.

Однако срок уплаты налога и (или) сбора не может быть изменен, если в отношении заинтересованного лица (ст. 62 НК РФ):

1) возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

2) проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза;

3) имеются достаточные основания полагать, что это лицо воспользуется таким изменением для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы Российской Федерации на постоянное жительство;

4) в течение трех лет, предшествующих дню подачи этим лицом заявления об изменении срока уплаты налога и (или) сбора, органом, указанным в ст. 63 НК РФ, было вынесено решение о прекращении действия ранее предоставленной отсрочки, рассрочки или инвестиционного налогового кредита в связи с нарушением условий соответствующего изменения срока уплаты налога и (или) сбора.

Лицо, претендующее на изменение срока уплаты налога, подает в орган, в компетенцию которого входит принятие решения об изменении сроков уплаты налога, соответствующее заявление. Причем одновременно с заявлением о предоставлении отсрочки или рассрочки может быть подано заявление о предоставлении инвестиционного налогового кредита.

На сумму отсроченного или рассроченного налога начисляются проценты исходя из ставки, равной 1/2 ставки рефинансирования Центрального банка Российской Федерации, действовавшей за период отсрочки или рассрочки. В случае если налогоплательщику был причинен ущерб в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; непредоставления (несвоевременного предоставления) бюджетных ассигнований и (или) иных случаях, перечисленных в пп. 2 п. 2 ст. 64 НК РФ, на сумму задолженности проценты не начисляются.

Помимо правильного определения срока уплаты налога, налог должен быть уплачен в том порядке, при котором он считается уплаченным.

От чего зависит размер налога

Размер налога – величина, которая не зависит от реального дохода предпринимателя или ООО. В целях упрощения налогового контроля государство устанавливает следующее допущение: чем большим количество единиц физического показателя (ФП) располагает коммерческая структура, тем больший доход она может получить

Неважно, ведет ли ИП и юрлицо деятельность: сумма обязательного платежа остается неизменной

Физический показатель – это количество квадратных метров торговой площади, число нанятых работников или автомобилей, используемых в рамках хозяйственной деятельности. Параметр, принимаемый к учету, определяется законодательно для каждого вида бизнеса, на который распространяется «вмененка».

Согласно действующим нормативно-правовым актам, плательщики ЕНВД обязаны вести учет ФП. Как делать это на практике – решать самой коммерческой структуре. Часто в этих целях используется обычная школьная тетрадка, в которой указывается количество сотрудников ООО или ИП или, например, число автомобилей. Налоговый период ЕНВД – квартал, а потому вносить значение ФП следует раз в три месяца.

Полезные ссылки по теме «Налоговый календарь бухгалтера на 3 квартал 2021 года»

- Размеры МРОТ по России и регионам

- Прожиточный минимум по России и регионам

- Формы налоговой и бухгалтерской отчетности

- Правовой календарь на 2021 год

- Производственный календарь на 2021 год

- Как заполнить платежное поручение

- Как получить отсрочку (рассрочку) по уплате налога

- Коды КБК с 01.01.2021

- Куда сдавать отчетность:

- адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Санкт-Петербурга

- адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Москвы

- узнать адрес своей налоговой инспекции (другие города России)

- Узнать — есть ли ваша организация (Вы — как ИП) в плане проверок на 2021 год

- Расчет пособий ФСС в 2021 — 2021 году

- Ставки страховых взносов в 2014-2021 году

- Закон № 402-ФЗ «О бухгалтерском учете» и комментарий к нему

- Работа и отпуск в новогодние праздники

- Если отпуск и праздничные дни совпадают

Подходит срок представления налоговой декларации по ЕНВД за I квартал 2020 года

Напомним, обязанность плательщиков ЕНВД представлять налоговые декларации по итогам налогового периода в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода установлена п. 3 ст. 346.32 Налогового кодекса. Налоговым периодом по ЕНВД признается квартал (ст. 346.30 НК РФ). Таким образом, в текущем году налогоплательщики, применяющие ЕНВД, должны представить в налоговый орган декларации по ЕНВД не позднее 20 апреля, 20 июля, 22 октября (так как 20 октября выпадает на выходной день, субботу) и 21 января (так как 20 января выпадает на выходной день, воскресенье) соответственно за I, II, III и IV кварталы 2020 года.

Интересное: Сколько платить матерям одиночкам за детский сад в 2019 году за первого ребенка

Налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика (п. 4 ст. 80 НК РФ).

Итоги

Сроки уплаты налога не изменились. НДС за 3-й квартал 2021 года платим по-прежнему до 25-го числа. В общем случае уплата налога за 3-й квартал 2021 года должна быть произведена не позднее 26 октября, 25 ноября, 25 декабря. Неплательщики НДС, плательщики, освобожденные от уплаты налога, но выделившие НДС в счете-фактуре, выставленном покупателю, должны уплатить налог единовременно не позднее 25 октября. Особые сроки уплаты предусмотрены для налоговых агентов, которые приобрели работы и услуги у иностранных поставщиков, не зарегистрированных на территории РФ, а также для импортеров.

В каких ситуациях организацию могут заподозрить в уходе от уплаты НДС, читайте в материале «Самые подозрительные платежи по НДС». Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.