- Новая форма декларации по НДС

- Счет-фактура

- Верхняя часть Счета-фактуры (шапка)

- почему куб удобнее

- Когда она выписывается, кто ее выставляет

- Где найти список прослеживаемых товаров

- Кто должен принимать во внимание изменения в счете-фактуре

- Изменения в счетах-фактурах

- Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

- Немного об отдельных реквизитах

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Как оформить счет-фактуру при оказании услуг

- Корректировочный счет-фактура

- Вопрос 2. Если компания реализует товары, которые не подлежат прослеживаемости, то нужно ли в бумажный счет-фактуру включать графы 12, 12а и 13?

- Новая форма: отличительные черты

- Как оформить документ

Новая форма декларации по НДС

А за III квартал 2021 года декларацию по НДС надо сдать по новой форме (Приказ ФНС России от 26.03.2021 N ЕД-7-3/228@). Срок сдачи не изменился — не позднее 25 октября.

Значительные изменения в декларации по НДС внесены в разделы 8–11, а также в приложения к разделам 8 и 9 и обусловлены введением системы прослеживаемости товаров.

В разделах 8, 9, 10 и 11 декларации по НДС появились дополнительные поля для указания сведений о товарах, подлежащих прослеживаемости:

- регистрационный номер партии товаров,

- код единицы измерения товара,

- количество товара в единицах измерения.

Такая информация заполняется только в случае наличия операций с товарами, подлежащих прослеживаемости. Например, для прослеживаемых товаров добавили строки 221–224. В приложение 1 к разд. 9 ввели такие же строки под номерами 301–304. По новым правилам в разделе 9 декларации не нужно указывать номер таможенной декларации, убрали строку 035.

У плательщиков НДС операции по реализации товаров, подлежащих прослеживаемости, попадают в декларацию по НДС.

Кроме того, не позднее 25-го числа месяца, следующего за отчетным кварталом, плательщики НДС должны сдать Отчет об операциях с прослеживаемыми товарами (далее – Отчет) (п. 32 Положения о прослеживаемости, Приказ ФНС России от 08.07.2021 N ЕД-7-15/645@). В Отчет включаются следующие операции (п.33 Положения о прослеживаемости):

1) приобретение (получение) прослеживаемого товара (в том числе через агента или комиссионера) у организаций или ИП, которые не уплачивают НДС, так как применяют спецрежим или освобождены от обязанностей налогоплательщика;

2) прекращение прослеживаемости товара по причине:

- исключения его из Перечня товаров, подлежащих прослеживаемости;

- выбытия прослеживаемого товара из оборота, например, в результате утилизации, уничтожения, передачи товара в производство и в переработку;

- выявления недостачи товара при инвентаризации;

3) восстановление прослеживаемости по причине:

- возврата неиспользованных товаров, переданных ранее в производство (переработку);

- выявление при инвентаризации товаров, по которым ранее была выявлена недостача;

4) реализация (передача), приобретение (получение) прослеживаемых товаров, которые не признаются объектом обложения НДС по п. 2 ст. 146 НК РФ или освобождены от налогообложения по ст. 149 НК РФ.

Если налогоплательщик НДС не принимает налог к вычету по причине использования прослеживаемых товаров в необлагаемых НДС операциях и на основании п. 5 ст. 170 НК РФ включает входной НДС в расходы по налогу на прибыль, то входящие счета-фактуры включать в Отчет не нужно (Письмо ФНС России от 03.09.2021 N ЕА-4-15/12520@). Так же не включаются в Отчет данные из счетов-фактур, по которым налогоплательщик не заявляет вычет НДС и не регистрирует их в книге-покупок (Письмо ФНС России от 30.09.2021 N ЕА-4-15/13856@).

С 1 июля 2021 года налоговые органы вправе требовать от налогоплательщиков представление документов, относящихся к прослеживаемости, если найдены противоречия между следующими данными (п. 8.9 ст. 88 НК РФ):

- в представленной декларации по НДС и данными Отчета и (или) документов, содержащих реквизиты прослеживаемости по одному налогоплательщику;

- в декларации по НДС и Отчетом другого налогоплательщика, связанного с операциями с прослеживаемыми товарами;

Отчета одного налогоплательщика и сведениями Отчета другого.

Как разъясняет налоговая служба, непредставление Отчета и документов, содержащих реквизиты прослеживаемости, не является налоговым правонарушением и основанием для привлечения налогоплательщика к ответственности по ст. 126 и ст. 126.1 НК РФ (Письмо ФНС России от 04.10.2021 N ЕА-4-15/14005@).

Счет-фактура

1. Продавец реализовал товар по договору купли-продажи покупателю (аванс не предусмотрен). В какой срок продавец должен выставить счет-фактуру?

1) Не позднее пяти рабочих дней, считая со дня отгрузки товара.

2) Не позднее пяти календарных дней, считая со дня отгрузки товара.

3) Не позднее трех календарных дней, считая со дня отгрузки товара.

4) Не позднее семи дней, считая со дня отгрузки товара.

2. Продавец получил аванс в счет реализации товара по договору купли-продажи. В какой срок продавец должен выставить счет-фактуру?

1) Не позднее пяти календарных дней, считая со дня получения аванса.

2) Не позднее пяти календарных дней, считая со дня отгрузки товара.

3) Не позднее трех календарных дней, считая со дня получения аванса.

4) Не позднее семи дней, считая со дня получения аванса.

3. Продавец отгрузил 10 марта товар по договору купли-продажи покупателю (аванс не предусмотрен). Не позднее какой даты продавец должен выставить счет-фактуру?

1) 13 марта

2) 14 марта

3) 15 марта

4) 16 марта

4. Какая ответстенность для продавца установлена законодательством, в случае нарушения срока выставления счета-фактуры?

1) Не установлено.

2) Продавец должен уплатить НДС на 1 налоговый период раньше срока.

3) Штраф 0,1% от суммы счета-фактуры за каждый день просрочки.

5. Продавец выставил счет-фактуру на 10 дней позже установленного законодательсвом срока. Вправе ли покупатель заявить вычет НДС по такому счету-фактуре?

1) Да

2) Да, но в сумме, уменьшенной на 0,1% от суммы счета-фактуры за каждый день просрочки.

3) Нет

1) Исправительным счетом-фактурой, выписываемым в июле.

2) Исправительным счетом-фактурой, выписываемым в апреле.

3) Корректировочным счетом-фактурой, выписываемым в июле.

7. Продавец выставил счет-фактуру на бумажном носителе, сделал его скан и направил покупателю, заверив простой электронной подписью. Признается ли такой счет-фактура электронным и достаточно ли его для вычета НДС покупателем?

1) Да, это электронный счет-фактура, который предоставляет вычет НДС покупателю.

2) Требуется усиленная квалифицированная подпись для вычета НДС по такому счету-фактуре.

3) Нет. Такой счет-фактура электронным не является. Для вычета НДС покупателем по такому счету-фактуре требуется документ на бумажном носителе.

8. Сколько экземпляров счета-факторы должен составить продавец?

1) Один

2) Два

3) Три

4) Количество выставляемых счетов-фактур определяется учетной политикой

9. Организация выдала процентный займ. Полученные проценты не облагаются НДС на основании ст. 149 НК РФ. Должен ли займодавец выставлять счета-фактуры на полученные проценты?

1) Нет.

2) Да, с указанием «НДС не облагается».

3) Да, с указанием «Освобождено от НДС».

10. Реализация товара производится через обособленное подразделение организации, которое расположено в другом городе. Какие особенности составления счета-фактуры в этой ситуации?

1) Особенностей нет.

2) Организация не вправе реализовывать товар через обособленное подразделение.

3) В качестве Продавца в счете-фактуре указывается Обособленное подразделение организации.

4) Порядковый номер счета-фактуры дополняется цифровым индексом обособленного подразделения.

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата. Номер должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата. Номер исправления должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца, указывается ИНН и КПП юридического лица (продавца). Индивидуальный предприниматель указывает только ИНН.

- Графа Грузоотправитель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузоотправителя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа Грузополучатель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу №, указывается номер и дата платежно-расчетного документа (платёжки) или кассового чека.

- Графа Покупатель, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП, указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код, указывается наименование валюты и её код в соответствии с классификатором ОКВ. Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

- Графа Идентификатор государственного контракта, договора (соглашения), указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы «Грузоотправитель и его адрес» и «Грузополучатель и его адрес» не заполняются, можно поставить прочерк («–») или тройной прочерк («- — -«). Если при составлении счет-фактуры на услуги всё же заполнить эти две графы, то это не будет ошибкой. В данном случае эта информация будет дополнительной информацией к обязательным реквизитам и не может служить основанием для отказа в вычете НДС.

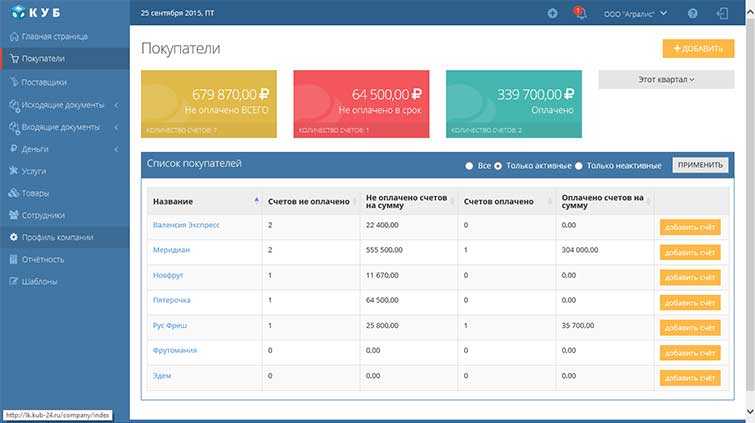

почему куб удобнее

Удобное выставление счетов онлайн

Контроль задолженности по каждому покупателю

Управленческая отчетность

Упорядоченное хранение всех ваших документов

Скидка 20% на бухгалтерское обслуживание от вашего бухгалтера

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 днейБЕСПЛАТНЫЙ ДОСТУП Нужна помощь по выставлению счета или консультация?

Получите помощь экспертов бухгалтеров по выставлению счета

+7

Когда она выписывается, кто ее выставляет

Вычисление суммы налога производится в момент частичной или полной оплаты товаров. Поэтому ФНС РФ устанавливает срок выписки счета-фактуры, который должен составлять не более 5 дней (календарных, а не рабочих), считающихся со дня осуществления оплаты (как предварительной, так и поступивших по факту товаров).

Документ может выставляться несколькими лицами:

- Продавцом покупателю в случае осуществления поставки товаров.

- Подрядчиком или исполнителем при выполнении работ и услуг.

- Покупателем поставщику (в случае внесения корректировок).

- Посредником покупателю в том случае, если он действует от лица поставщика.

Более подробная информация о том, кто и когда ее выставляет, представлена на следующем видео:

Где найти список прослеживаемых товаров

Виды прослеживаемой продукции вместе с кодами по ТН ВЭД ЕАЭС по ОКПД 2 вы найдете в приложении к постановлению Правительства от 25 июня 2021 г. № 807.

Там же приведены и единицы измерения для прослеживаемых товаров с кодами, всего две.

Прослеживаемость товаров с 1 июля 2021 года отложили на неопределенный срок. В последний момент ФНС сообщила об отсутствии необходимой нормативной базы для запуска этой системы (письмо от 30.06.2021 № ЕА-4-15/9208).

Пока Правительство не утвердит документы, вы можете не исполнять требования, введенные для работы с прослеживаемыми товарами. Применяйте вычеты по НДС и учитывайте расходы по старым правилам. Никаких санкций за это не будет ни до обновления нормативной базы, ни в течение года после этого.

Такое общение дали налоговики.

Кто должен принимать во внимание изменения в счете-фактуре

Для начала сразу разграничим тех, кто платит НДС и тех, кто не платит. Относящиеся ко второй категории обязаны выставлять УПД, если у них в обороте есть прослеживаемые товары. Но это всегда будет УПД со статусом «2», то есть отгрузочный документ, без функционала счета-фактуры (далее будем использовать сокращение с/ф).

Новые данные, введенные в счет-фактуру, следуют за изменениями законодательства. Например, указание в документе реквизитов документа отгрузки появилось в результате изменений, внесенных в ст. 169 НК РФ. Поэтому, во избежание последующих претензий контролеров по оформлению документов, советуем в любом бланке УПД ( как НДС-ном, так и безНДС-ном) учесть новшества. Пусть даже они и ни на что пока не влияют.

Напомним также, что форма УПД, предложенная ФНС, является только рекомендованной. Тот, кто ее использует, может по своему усмотрению добавлять графы и строки. Условие всего одно: если УПД выполняет функции счета-фактуры (статус «1»), в нем должны быть все данные и в той форме, как они присутствуют в обязательном бланке счета-фактуры.

Теперь посмотрим на новый бланк с/ф с 01.07.2021, попробуем его заполнить и представить, как будет выглядеть составленный на его основе УПД.

Изменения в счетах-фактурах

В РФ внедрена система прослеживаемости продукции, которая начала работать с 1 июля (Закон от 09.11.2020 г. № 371). С этого же времени применяются скорректированные формы счетов-фактур и обновленные правила работы с ними. Обновленные формы документов регламентированы Постановлением Правительства от 02.04.2021 г. № 534.

В скорректированную форму счета-фактуры включены новые графы, строчки и реквизиты. К примеру, добавлена графа 5а для фиксации реквизитов документа об отгрузке продукции.

Согласно обновленным правилам в поле 1 требуется ставить порядковый номер записи продукции, работ, услуг, а в поле 1а — их наименование. В поле 16 необходимо ставить код вида продукции согласно единой ТНВЭД. Данное поле заполняется в отношении продукции, вывезенной в страну — участницу ЕАЭС.

Одним из основных изменений является добавление в счет-фактуру реквизитов, связанных с прослеживанием продукции. К примеру, по п. 5.2 ст. 169 НК РФ ими являются:

- регистрационный номер партии продукции, подлежащей прослеживанию (поле 11);

- количественная единица измерения продукции, которая используется для прослеживания (поля 12 и 12а);

- количество продукции, которая подлежит прослеживанию, в количественной единице, применяемой для прослеживания (поле 13);

- страна происхождения продукции (поля 10 и 10а).

В счете-фактуре, выставляемом при поступлении оплаты или предоплаты на будущие поставки, в строках 3, 4 и 5а, а также в полях 2-6 и 10-13 налогоплательщик имеет право поставить прочерки. При создании счета-фактуры на бумаге на продукцию, не подлежащую прослеживанию, поля 12 и 13 заполнять не нужно.

Прослеживаемую продукцию с одинаковым наименованием, указываемым в поле 1а, единицу измерения в поле 2а, цену за единицу в поле 4 указывают в одной строчке счета-фактуры. К ней требуется также внести информацию в подстроки поля 11-13 по всем регистрационным номерам партий прослеживаемой продукции, которые стоят в поле 11.

Измененные формы счетов-фактур требуется применять всем юрлицам и ИП без исключения. Но если они не работают с прослеживаемой продукцией, то добавленные реквизиты в заполняемых счетах-фактурах не указываются.

Кроме обновленных форм счетов-фактур введены и новые правила выставления этих документов покупателям.

Важно своевременно выполнять обновление платформы 1С, чтобы не оказаться в неприятной ситуации. Это позволит избежать проблем с налоговой проверкой и вашими партнерами (клиентами)

Звоните нашим специалистам, и мы поможем вам с обновлением программ 1С.

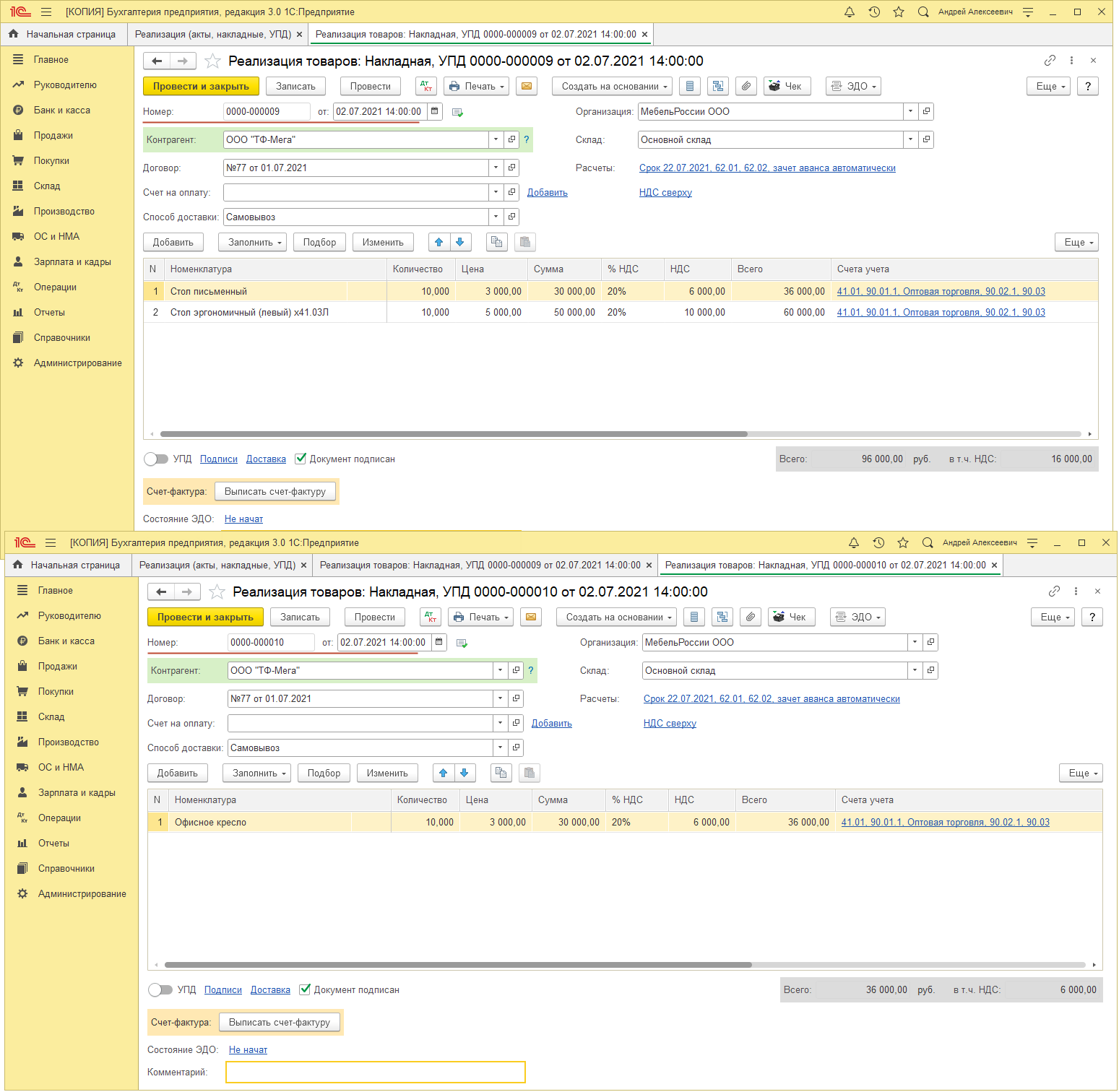

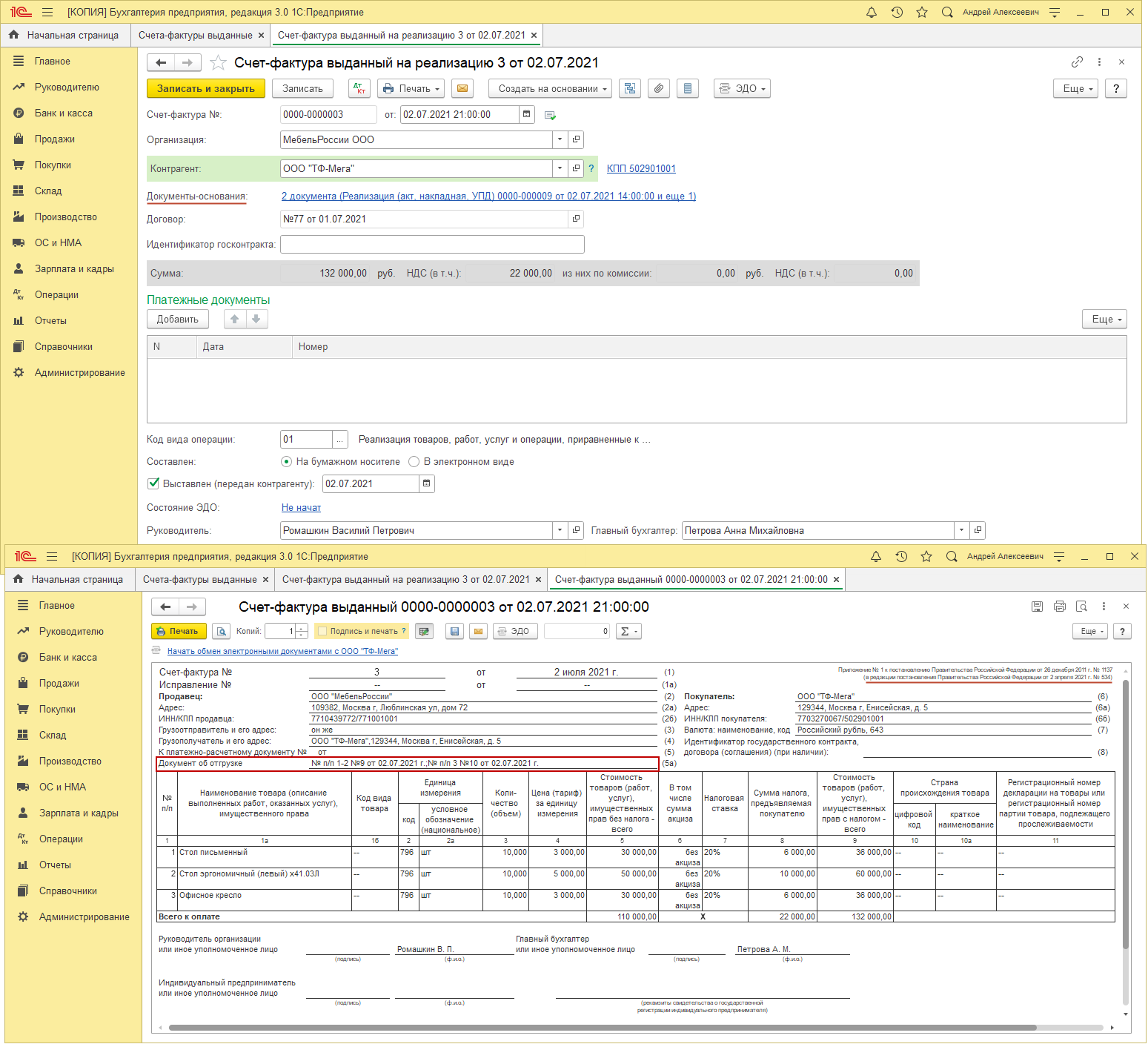

Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

На данный момент нет каких-либо пояснений, как именно требуется заполнять строку «5а». Однако на основании устных разъяснений специалистов ФНС можно сделать определенные выводы.

К примеру, заполним два документа реализации и создадим на них один счет-фактуру.

Первый документ — это «Реализация (акт, накладная, УПД)» с проставлением вида операции «Товары (накладная, УПД)». Для его формирования нужно зайти в меню «Продажи» и далее перейти в «Реализация (акт, накладная, УПД)». При нажатии кнопки «Реализация» выбирается необходимый вид операции.

Затем документ требуется провести и закрыть. Пользователю не нужно нажимать кнопку «Выписать счет-фактуру», поскольку на оба документа по реализации будет оформлен один счет-фактура.

Второй документ — это «Счет-фактура выданный». Для его формирования нужно зайти в меню «Продажи» и далее выбрать «Счета-фактуры выданные». При использовании кнопки «Создать» заполняется «Счет-фактура на реализацию». В графе «Документы-основания» через гиперссылку «Выбор» пользователь может создать перечень документов на реализацию, и тогда по ним сформируется один счет-фактура. Для печати нужно нажать специальную кнопку, выбрать «Счет-фактура» и отправить документ на печать.

В строке «5а» счета-фактуры указываются два документа по реализации:

- по порядковым номерам 1 и 2 в таблице счета-фактуры — накладная № 9 от 02.07.2021 г. (№ п/п 1-2 № 9 от 02.07.2021 г.);

- по порядковому номеру записи 3 таблицы счета-фактуры — накладная № 10 от 02.07.2021 г. (№ п/п 3 № 10 от 02.07.2021 г.).

Изменения действуют с 01.07.2021. Не забудьте обновить программу 1С! Если вам нужна помощь с обновлением, звоните нашим специалистам!

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Какая ответственность грозит работодателям, которые не наберут нужный процент вакцинированных сотрудников?

Обновленная декларация по НДС с 1 июля 2021 года

Немного об отдельных реквизитах

Если счет-фактура на выполненные работы пронумерован неправильно, это не является основанием для отказа в вычете сумм налога у контрагента, поскольку присвоенные не в хронологическом порядке номера не мешают «налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога» (абз. 2 п. 2 ст. 169 НК РФ).

Если бухгалтер обнаружил сбой в нумерации, то во избежание возможных претензий со стороны налоговых органов рекомендуется составить бухгалтерскую справку и указать причины нарушения хронологии в присвоении номеров. Эту справку следует приложить к книге продаж. И хотя ответственность за нарушение нумерации законодательством не установлена, эта справка напомнит, почему в этом месяце (квартале) присвоена такая нумерация.

Некоторые реквизиты содержат такие показатели, при заполнении которых необходимо применять соответствующие коды единиц измерения. К ним относятся:

- наименование валюты;

- единицы измерения отгруженных товаров, выполненных работ и оказанных услуг;

- страна происхождения.

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Как оформить счет-фактуру при оказании услуг

Новый порядок заполнения счетов-фактур внес некоторые коррективы в их оформление, в том числе – при реализации услуг . По просьбе нововведения пояснила ведущий эксперт «Нормы» Наталья МЕМЕТОВА:

– До выхода предприятия руководствовались порядком учета и оформления счетов-фактур в составе налоговой отчетности, действовавшим в 2021 году .

Что изменилось

- Вернули банковские реквизиты: банковский счет и наименование обслуживающего банка, МФО .

- Как и ранее, счет-фактура оформляется в сумах. Внесено уточнение, что суммы отражаются с округлением до сотых . Т.е., если у вас получилась сумма с тийинами, их нужно указать.

- Для предприятий, оказывающих услуги, изменился порядок заполнения граф 2, 3 и 4 табличной части счета-фактуры:

| Показатель | Было | Стало |

| Графа 2 «Единица измерения» | Единица измерения в денежном выражении | Заполняется, если есть показатель |

| Графа 3

«Количество» |

Не заполнялась | |

| Графа 4 «Цена» | Не заполнялась |

По определению услугами в целях налогообложения признаются виды предпринимательской деятельности по производству продуктов (материальных или нематериальных), направленной на удовлетворение потребностей других лиц, а также работы, выполняемые для других лиц .

Действительно, многие услуги могут быть измерены в количественных показателях, а, значит, будет и цена единицы услуг.

Ранее предприятия:

- соблюдающие порядок – отражали количественные показатели в наименовании услуг или давали подробную информацию об объеме выполненных работ в количественном выражении в акте оказания услуг (выполненных работ);

- не соблюдающие порядок – заполняли графы 2-4, указывая количество и цену.

Теперь это противоречие ликвидировано, и предприятия, оказывающие услуги, не только могут, но и должны заполнять графы 2-4 счета-фактуры .

Если количественного показателя нет, графы 2-4 не заполняются. В качестве примера можно привести консалтинговые, аудиторские услуги, когда объем услуг трудно оценить каким-либо количественным показателем и стоимость всего объема услуг определяется по договоренности сторон исходя из примерной их трудоемкости.

Пример Заполнение счета-фактуры при реализации услуг

Заполнение табличной части счета-фактуры по старому порядку выглядело бы так:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

| ставка | сумма | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Изоляция труб, 200 п.м | сум | 14000000 | 15% | 2100000 | 16100000 | |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

Заполнение табличной части счета-фактуры по новому порядку:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

|

| ставка | сумма | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Изоляция труб | п.м | 200 | 70000 | 14000000 | 15% | 2100000 | 16100000 |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

4. Предприятия – плательщики налога с оборота ранее не должны были заполнять графу 8 «Стоимость поставки с учетом НДС» . Хотя графа 8 в электронных системах заполняется автоматически, независимо от того, является ли предприятие плательщиком НДС или нет.

Это несоответствие ликвидировано. По новому графа 8 заполняется в любом случае.

5. По реализации в иностранной валюте ранее счет-фактура выписывался в инвалюте – с одновременным отражением в национальной валюте, пересчитанной по курсу ЦБ на дату выписки счета-фактуры .

Теперь счет-фактура оформляется только в сумах по курсу иностранной валюты к суму, установленному ЦБ на дату реализации. К счету-фактуре прикладывается инвойс (счет-фактура) или другие документы, подтверждающие реализацию, оформленные в иностранной валюте .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Корректировочный счет-фактура

В случаях изменения цены (тарифа) товара и(или) уточнения объема (количества) отгрузки оформляется корректировочный документ (п. 3 ст. 168, ст. 169, п. 10 ст. 172 НК РФ).

![]()

Наиболее распространенные причины составления корректировочного счета-фактуры:

- увеличение (уменьшение) стоимости отгрузки, например, вследствие предоставления скидки покупателю или изменения условий сделки;

- возврат продавцу не принятых на учет покупателем товаров (Письмо Минфина России от 01.04.2015 № 03-07-09/18053);

- утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров (Письмо Минфина России от 13.07.2012 № 03-07-09/664);

- недостача или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре (Письма Минфина России от 12.05.2012 № 03-07-09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@).

Корректировочные счета-фактуры составляются только при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг).

ВАЖНО!

Если образец счета-фактуры 2020 год содержит существенную ошибку, составляется исправительный документ.

Существенными ошибками в составлении счета-фактуры являются такие ошибки, которые препятствуют налогоплательщику применить право на налоговый вычет по НДС. Иначе говоря, когда документ не соответствует требованиям, установленным статьей 169 Налогового кодекса. К таким ошибкам можно отнести арифметические ошибки, ошибки в адресе и(или) наименовании покупателя или продавца и пр.

Вопрос 2. Если компания реализует товары, которые не подлежат прослеживаемости, то нужно ли в бумажный счет-фактуру включать графы 12, 12а и 13?

Новые графы 12, 12а и 13 счета-фактуры введены для системы прослеживаемости товаров . В них отражают единицу измерения товара, который подлежит прослеживаемости, ее код и количество товара. Если счет-фактуру составляют на бумаге по «непрослеживаемым» товарам, работам и услугам, то эти графы можно не формировать, то есть не выводить на печать (п. 2.2 Правил заполнения счета-фактуры в новой редакции).

Таким образом, при распечатке в бумажном документе будут отражены «общие» изменения: строка 5а , графы 1, 1а,1б и переименованная графа 11.

Но при обновлении бухгалтерской программы нужно дорабатывать все графы, включая те, которые необходимы для прослеживаемости товаров.

Новая форма: отличительные черты

Итак, мы вспомнили, когда и в какие сроки должен быть выставлен корректировочный счет-фактура. Теперь самое время сравнить его рекомендуемую форму и пришедший ей на смену уже постоянный бланк, утвержденный Постановлением Правительства РФ N 1137. Прежде всего отметим отдельные «шапочные» изменения, которые имеют место. Так, теперь помимо номера и даты корректировочного счета-фактуры (строка 1) нужно указать порядковый номер и дату внесения в него исправления (строка 1а), если таковое имело место. И если ранее в рекомендуемой ФНС форме требовалось указать только реквизиты первоначального счета-фактуры (строка 1.1), то отныне помимо этого нужно дополнительно указать номер и дату его исправления, опять же если оно вносилось, и для этой информации предназначена строка 1б. Кроме того, в «шапке» корректировочного счета-фактуры появилась строка 4. В ней указывается наименование валюты и ее цифровой код. Эти данные просто переносятся из строки 7 первоначального счета-фактуры. Что касается «середки», то, как и было обещано, чиновники сделали ее более удобной для заполнения, во всяком случае табличка теперь с легкостью умещается на одной страничке. А добиться этого, как оказалось, не так-то и сложно. Просто вместо нагромождения столбцов, в которых отражались данные «До изменения», «После изменения», а также разница «К доплате» и «К уменьшению», соответствующие данные вносятся в специально отведенные для них следующие строки таблицы: — А (до изменения) — в нее вписываются показатели первоначального счета-фактуры; — Б (после изменения) — в ней показываются данные после изменения стоимости товаров. Показатели для строк В (увеличение) и Г (уменьшение) рассчитываются так: из данных строки А вычитают соответствующий показатель строки Б. Если результат отрицательный, то мы имеем дело с увеличением стоимости товаров, а значит, его нужно без знака минус вписать в строку В. А в противном случае, т.е. если полученный результат окажется положительным, заполняется строка Г. Здесь отметим еще один интересный момент. В п. 5.2 ст. 169 Налогового кодекса приведен перечень обязательных реквизитов, которые должны быть отражены в корректировочном счете-фактуре. В пп. 13 данной нормы, в частности, установлено, что в случае изменения стоимости отгруженных товаров в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком. Между тем, следуя порядку заполнения корректировочного счета-фактуры, никаких отрицательных значений в нем быть не может. Подобный «казус» был и в рекомендуемой форме корректировочного счета-фактуры. Представители ФНС России в Письме от 2 ноября 2011 г. N ЕД-3-3/3608@ разъяснили, что отрицательный знак означает отражение показателя разницы при уменьшении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) в графе «К уменьшению». Причем они подчеркнули, что в данном случае внесение данных с положительным знаком позволит продавцу увеличить сумму налога, заявленную к вычету (а не уменьшить сумму налоговых вычетов). Другими словами, продавец получает право применить вычет по НДС в связи с уменьшением стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) в соответствии с п. 13 ст. 171 НК. Видимо, чиновники решили сохранить данный принцип. Правила заполнения большинства реквизитов корректировочного счета-фактуры аналогичны установленным для первоначального, то есть обычного счета-фактуры. В частности, стоимостные показатели корректировочного счета-фактуры (в строках А, Б, В и Г граф 4 — 6, 8, 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте). А в определенных случаях в графу 6 и в графу 8 вносится запись «без акциза» или «без НДС» соответственно. Заполнение корректировочного счета-фактуры завершается подведением итогов по следующим показателям: стоимость без НДС (графа 5), сумма НДС (графа ![]() и стоимость с НДС (графа 9). И эти данные пригодятся при регистрации корректировочного счета-фактуры в Журнале учета полученных и выставленных счетов-фактур, а также в Книге покупок, Книге продаж или дополнительных листах к этим книгам.

и стоимость с НДС (графа 9). И эти данные пригодятся при регистрации корректировочного счета-фактуры в Журнале учета полученных и выставленных счетов-фактур, а также в Книге покупок, Книге продаж или дополнительных листах к этим книгам.

Обратите внимание! Все счета-фактуры, включая корректировочные и исправленные, составленные на бумажном носителе или в электронном виде, подлежат единой регистрации в хронологическом порядке: в ч. 1 Журнала учета счетов-фактур по дате их составления, а в ч

2 — по дате получения.

Как оформить документ

Счет-фактура имеет четко установленный образец и содержит следующую информацию:

- Номер счета.

- Наименование продавца и покупателя.

- Их реквизиты.

- Адрес организаций.

- Данные о грузоотправителе и грузополучателе.

- Перечень товаров (или работ и услуг).

- Цена заказа, сумма и ставка НДС.

- ИНН или КПП покупателя и продавца.

- Валюта, в которой произведены расчеты.

- Подписи сторон с расшифровкой.

С 2012 года действуют новые правила заполнения, которые регламентируются специальным постановлением Правительства, подготовленным в декабре 2011 года. В случае неправильного оформления получение налогового вычета невозможно.

Здесь вы можете бесплатно скачать бланк и образец заполнения документа

Кроме того, в 2014 году изменились правила, касающиеся выписки счетов-фактур. В частности, у ИП появилась возможность обращаться к услугам доверенного лица при подписании данного документа.

Налогоплательщик при наличии особого соглашения может не выписывать документ партнеру, с которым он работает, в случае если тот не является плательщиком НДС.

В случае заполнения электронной формы можно избежать опечаток, а также четко понять, какие графы необходимо заполнять, а какие нет. Чаще всего сайты, предоставляющие такую услугу, сопровождают форму подсказками или примером заполнения. Однако в онлайн режиме нельзя сохранить все выписанные счета. С января 2015 года это стало существенным недостатком, поскольку с этого момента законодательством разрешено вписывать дополнительную информацию.