- 6-НДФЛ: зарплата начислена, но не выплачена

- Как отразить в 6-НДФЛ заработную плату, выплаченную позже срока

- Расчет компенсации

- Обязанности работодателя по выплате

- Как заполнить 6 НДФЛ если зарплата начислялась но не выплачивалась

- Задержка заработной платы: возможные проблемы работодателя

- Риски каждой трактовки

- Компания выдает зарплату в последний рабочий день месяца

6-НДФЛ: зарплата начислена, но не выплачена

Как заполнить 6-НДФЛ при задержке заработной платы – разберемся на примерах.

Зарплату работникам фирмы начислили в сумме:

- За январь 2018 г. – 100 000 руб., НДФЛ 13 000 руб.,

- За февраль 2018 г. – 112 000 руб., налоговый вычет 4000 руб., НДФЛ 14 040 руб.,

- За март 2018 г. – 110 000 руб., НДФЛ 14 300 руб.

День выплаты зарплаты – 5 число следующего за расчетным месяца, но средства на ее выплату появились у компании только во 2 квартале:

- Январская зарплата выплачена 02.04.2018 г.

- Зарплата февраля и марта – 16.04.2018 г.

В Разделе 1 расчета 6-НДФЛ за 1 квартал 2018 г. отражаются следующие суммы:

В Разделе 2 расчета все строки будут нулевыми.

Заполняя 6-НДФЛ за полугодие 2018 г. в Раздел 1 нужно включить те же показатели, а по строке 070 отразить налог, удержанный с зарплаты января-марта:

Январская зарплата, выданная сотрудникам в апреле, в разделе 2 отразится так:

- Строка 100 – 31.01.2018;

- Строка 110 – 02.04.2018;

- Строка 120 – 03.04.2018;

- Строка 130 – 100 000,00;

- Строка 140 – 13 000.

Хотя зарплата за февраль и март выплачена одним днем, отразить ее нужно отдельными блоками – по дате фактического получения дохода.

- Строка 100 – 28.02.2018;

- Строка 110 – 16.04.2018;

- Строка 120 – 17.04.2018;

- Строка 130 – 112 000,00;

- Строка 140 – 14 040.

- Строка 100 – 31.03.2018;

- Строка 110 – 16.04.2018;

- Строка 120 – 17.04.2018;

- Строка 130 – 110 000,00;

- Строка 140 – 14 300.

Только 02.04.2018 г. организация перечислила зарплату за декабрь 2017 (70 000 руб.) При этом работодатель вместе с зарплатой декабря выплатил компенсацию за каждый день ее задержки в размере 1/150 от действующей рефставки Центробанка (согласно ст. 236 ТК РФ).

Раздел 1 в 6-НДФЛ за 2017 г. будет включать суммы зарплатных начислений и НДФЛ по строкам 020 и 040:

- Строка 020 – 70 000,00;

- Строка 040 – 9100 (70 000 х 13%).

6-НДФЛ 1 квартала 2018 г. вообще не будет отражать указанные суммы. А в 6-НДФЛ за полугодие 2018 г. нужно указать:

- строка 070 – 9100 (удержанный в апреле НДФЛ с декабрьской зарплаты);

- строка 100 – 31.12.2017;

- строка 110 – 02.04.2018;

- строка 120 – 03.04.2018;

- строка 130 – 70 000,00;

- строка 140 – 9100.

Компенсацию, начисленную за не вовремя выплаченную зарплату, в 6-НДФЛ вообще отражать не требуется, поскольку она налогом не облагается.

Как отразить в 6-НДФЛ заработную плату, выплаченную позже срока

Вопрос аудитору

Организация регулярно задерживает заработную плату, платит ее позже на месяц или два.

Так, зарплата за июнь 2016 года выплачена 19 августа, за июль и август 2016 года – 14 октября, а за сентябрь и октябрь 2016 года – 15 ноября. Как отразить эти выплаты в расчете 6-НДФЛ?

Налоговые агенты заполняют расчет 6-НДФЛ нарастающим итогом за первый квартал, полугодие, девять месяцев и год на основании данных учета доходов, начисленных и выплаченных физическим лицам (абз. 3 п. 2 ст. 230 НК РФ).

Форма расчета 6-НДФЛ и порядок его заполнения (далее – Порядок) утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В соответствии с Порядком в расчете 6-НДФЛ указывается следующая информация:

- по строке 020 – сумма начисленного дохода нарастающим итогом с начала года;

- по строке 040 – сумма исчисленного налога нарастающим итогом с начала года;

- по строке 070 – сумма удержанного налога нарастающим итогом с начала года;

- по строке 100 – дата фактического получения доходов;

- по строке 110 – дата удержания НДФЛ;

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога.

Строки данного расчета заполняются с учетом положений статей 223 и 226 НК РФ.

Датой получения дохода в виде зарплаты признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Налоговый агент должен исчислить налог на дату фактического получения дохода (п. 3 ст. 226 НК РФ), удержать его при непосредственной выплате дохода (п. 4 ст. 226 НК РФ), а в бюджет перечислить на следующий день (п. 6 ст. 226 НК РФ).

Из этого следует, что если заработная плата выплачивается с задержкой, то исчисление налога работодатель производит на последнее число месяца, за который она начислена, а удерживает и перечисляет налог только при фактической выплате зарплаты.

Относительно отражения этих сумм в расчете 6-НДФЛ отметим следующее.

Если заработная плата за последний месяц квартала выплачена в следующем месяце, она отражается по строкам 020 и расчета 6-НДФЛ за тот квартал, когда она начислена, а по строкам 070, 100-140 того квартала, когда она фактически выплачена (письмо ФНС России от 01.08.2016 № БС-4-11/13984@).

Отметим также следующие особенности.

Если дата перечисления налога (строка 120) попадает на выходной день, то применяется общее правило о переносе сроков на следующий рабочий день (п. 7 ст. 6.1 НК РФ). В этом случае перечислять налог следует в ближайший после выходного рабочий день. Это разъяснила ФНС России в письме от 01.08.2016 № БС-4-11/13984@.

Что касается указания даты получения дохода (строка 100), то даже если она попадает на выходной день, она не переносится (письмо ФНС России от 16.05.2016 № БС-3-11/2169@).

В указанном случае заработная плата отражается следующим образом:

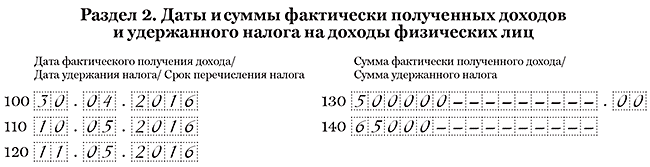

- Зарплата за июнь 2016, выплаченная 19 августа

- В расчете 6-НДФЛ за полугодие:

- по строке 020 – сумма начисленной зарплаты за июнь;

- по строке 040 – исчисленный НДФЛ с зарплаты за июнь;

- В расчете 6-НДФЛ за 9 месяцев

- по строке 070 – сумма удержанного НДФЛ с зарплаты за июнь;

- по строке 100 – 30.06.2016;

- по строке 110 – 19.08.2016;

- по строке 120 – 22.08.2016;

- В расчете 6-НДФЛ за полугодие:

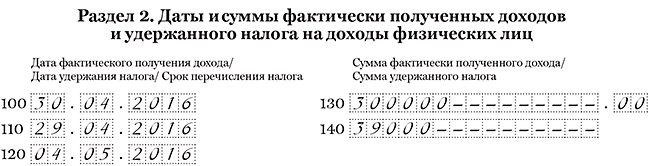

- Зарплата за июль 2016 года, выплаченная 14 октября

- В расчете 6-НДФЛ 9 месяцев:

- по строке 020 – сумма начисленной зарплаты за июль;

- по строке 040 – сумма исчисленного НДФЛ с зарплаты за июль;

- В расчете 6-НДФЛ за год

- по строке 070 – сумма удержанного НДФЛ с зарплаты за июль;

- по строке 100 – 31.07.2016;

- по строке 110 – 14.10.2016;

- по строке 120 – 17.10.2016;

- В расчете 6-НДФЛ 9 месяцев:

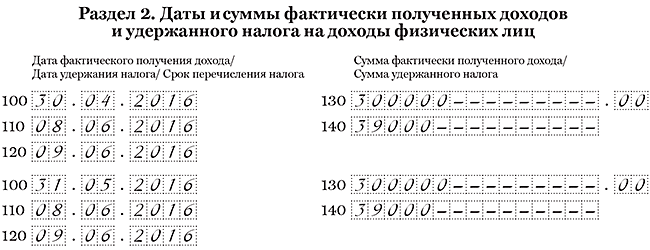

- Зарплата за август 2016 года, выплаченная 14 октября

- В расчете 6-НДФЛ 9 месяцев:

- по строке 020 – сумма начисленной зарплаты за август;

- по строке 040 – сумма исчисленного НДФЛ с зарплаты за август;

- В расчете 6-НДФЛ за год

- по строке 070 – сумма удержанного НДФЛ с зарплаты за август;

- по строке 100 – 31.08.2016;

- по строке 110 – 14.10.2016;

- по строке 120 – 17.10.2016;

- В расчете 6-НДФЛ 9 месяцев:

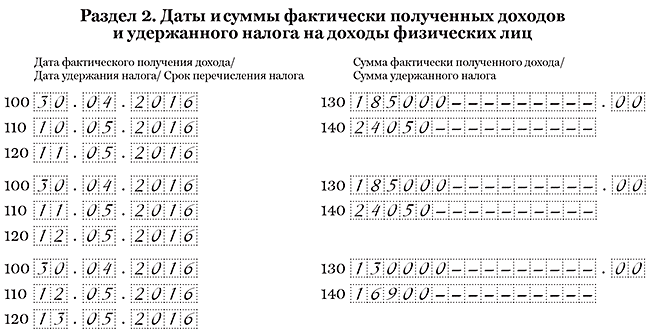

- Зарплата за сентябрь 2016 года, выплаченная 15 ноября

- В расчете 6-НДФЛ 9 месяцев:

- по строке 020 – сумма начисленной зарплаты за сентябрь;

- по строке 040 – сумма исчисленного НДФЛ с зарплаты за сентябрь;

- В расчете 6-НДФЛ за год

- по строке 070 – сумма удержанного НДФЛ с зарплаты за сентябрь;

- по строке 100 – 30.09.2016;

- по строке 110 – 15.11.2016;

- по строке 120 – 16.11.2016;

- В расчете 6-НДФЛ 9 месяцев:

- Зарплата за октябрь 2016 года, выплаченная 15 ноября

- В расчете 6-НДФЛ за год

- по строке 020 – сумма начисленной зарплаты за октябрь;

- по строке 040 – сумма исчисленного НДФЛ с зарплаты за октябрь;

- по строке 070 – сумма удержанного НДФЛ с зарплаты за октябрь;

- по строке 100 – 31.10.2016;

- по строке 110 – 15.11.2016;

- по строке 120 – 16.11.2016.

- В расчете 6-НДФЛ за год

Расчет компенсации

Компенсацию за задержку зарплаты рассчитайте по формуле:

| Компенсация за задержку зарплаты | = | Задолженность по зарплате | × | 1/300 ставки рефинансирования (или больший процент, установленный организацией) | × | Количество дней задержки |

Пример расчета компенсации за задержку зарплаты. Размер компенсации установлен в коллективном договоре

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

По коллективному договору компенсация за задержку зарплаты составляет 0,06 процента за каждый день просрочки.

Окончательный расчет за декабрь 2015 года, а также всю сумму зарплаты за январь 2016 года организация выплатила 16 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2015 года) – 47 дней (с 1 января по 16 февраля 2016 года (1–8 января 2016 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2015 года));

- 250 000 руб. (аванс за январь 2016 года) – 27 дней (с 21 января по 16 февраля 2016 года);

- 300 000 руб. (окончательный расчет за январь 2016 года) – 11 дней (с 6 по 16 февраля 2016 года).

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Сумма компенсации составила:

300 000 руб. × 47 дн. × 0,06% + 250 000 руб. × 27 дн. × 0,06% + 300 000 руб. × 11 дн. × 0,06% = 14 490 руб.

Ситуация: как рассчитать сумму задолженности перед сотрудником, с которой надо платить компенсацию за задержку выплаты зарплаты, – с учетом НДФЛ или без учета?

Сумму задолженности по зарплате, с которой рассчитывается компенсация, определяйте без учета НДФЛ.

При выплате зарплаты организация обязана удержать из нее НДФЛ, а значит, она не должна выплачивать его сотруднику (п. 4 ст. 226 НК РФ). НДФЛ не является частью невыплаченной зарплаты. А компенсацию за задержку нужно рассчитывать исходя из фактической суммы задолженности (ст. 236 ТК РФ).

Ситуация: как рассчитать компенсацию за задержку зарплаты, если в периоде просрочки ставка рефинансирования менялась несколько раз? Согласно коллективному (трудовому) договору, компенсация рассчитывается исходя из ставки рефинансирования.

Сумму компенсации рассчитайте, учитывая все изменения ставки рефинансирования. Период просрочки выплаты зарплаты разделите на периоды, в которых действовали разные размеры ставки рефинансирования и рассчитайте компенсацию за каждый из таких периодов. Такой вывод следует из буквального толкования статьи 236 Трудового кодекса РФ. В ней сказано, что размер компенсации за задержку зарплаты составляет не ниже одной трехсотой ставки рефинансирования, действовавшей в это время (т. е. в период просрочки).

Пример расчета компенсации за задержку зарплаты. Размер компенсации коллективным (трудовым) договором не установлен

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

Окончательный расчет за декабрь 2015 года, а также всю сумму зарплаты за январь 2016 года организация выплатила 26 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2015 года) – 57 дней (с 1 января по 26 февраля 2016 года (1–8 января 2016 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2015 года));

- 250 000 руб. (аванс за январь 2016 года) – 37 дней – с 21 января по 26 февраля 2016 года;

- 300 000 руб. (окончательный расчет за январь 2016 года) – 21 день – с 6 по 26 февраля 2016 года.

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Ее размер в коллективном договоре не установлен, поэтому расчет производится исходя из 1/300 ставки рефинансирования, которая составляет 11 процентов.

Следовательно, сумма компенсации составила:

– за просрочку зарплаты за декабрь 2015 года:

6270 руб. (300 000 руб. × 57 дн. × 1/300 × 11%);

– за просрочку аванса за январь 2016 года:

3391,67 руб. (250 000 руб. × 37 дн. × 1/300 × 11%);

– за просрочку зарплаты за январь 2016 года:

2310 руб. (300 000 руб. × 21 дн. × 1/300 × 11%).

Общая сумма компенсации составила 11 971,67 руб. (6270 руб. + 3391,67 руб. + 2310 руб.).

Обязанности работодателя по выплате

Трудовой Кодекс с целью защитить работников, которые нанимаются для выполнения работ на договорных условиях, обязывает работодателя выплачивать заработную плату. Причем выплачивать ее он должен в строго оговоренные сроки.

Объем зарплаты, а также сроки ее оплаты сотруднику оговариваются в подписываемом сотрудником контракте, в правилах внутри корпорации, в трудовых договорах, а также непосредственно в Трудовом Кодексе.

Сотрудник, который не получил полагаемый ему доход за выполненную работу 2 недели подряд, может оповестить работодателя о приостановке работы. Причем ожидание полагающихся выплат также должно быть оплачено. Расчет будет исходить из количества среднего заработка сотрудника.

6-НДФЛ при задержке заработной платы этот факт отображает, чем наверняка заинтересуются налоговики, а затем и трудовые инспекторы. Наниматель будет на законных основаниях обязан:

- Выплатить компенсации сотрудникам.

- Уплатить штрафы в налоговую.

- В ситуациях сложных возможна уголовная ответственность.

Следовательно, оплатить работу своим сотрудникам – полностью в интересах самого работодателя. Задержки выплаты заработной платы случаются по причинам:

- Тяжелого финансового состояния нанимающей фирмы.

- Сомнений у работодателя по качеству выполняемого труда.

- В силу иных соображений работодателя или сознательной невыплаты.

Надо отметить, что некоторые не совсем честные работодатели, оплатив 50% заработной платы, считают, что так им удастся избавиться от ответственности. Это не так. Частичная невыплата зарплаты также может повлечь за собой уголовную ответственность, как и полная невыплата.

Итак, 6-НДФЛ призвана отобразить все доходы, которые поступают наемным сотрудникам, а также сроки их поступления и сроки удержания из них налогов, что имеет прямое отображение в форме 6-НДФЛ.

Как заполнить 6 НДФЛ если зарплата начислялась но не выплачивалась

Специалисты ФНС России рассказали о некоторых нюансах заполнения формы 6-НДФЛ в случае, когда зарплату работникам по причине тяжелого финансового состояния компания начала выплачивать в этом году только с апреля (письмо ФНС России от 24 мая 2016 г. № БС-4-11/9194 «По вопросу заполнения формы 6-НДФЛ «).

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас: +7 (499) 938-42-63 (Москва) Это быстро и бесплатно!

Налоговики пояснили, что в разделе 1 расчета за I квартал по этой форме указываются суммы начисленной заработной платы за этот период, а также исчисленные с такого дохода суммы налога. Они отражаются соответственно в строках 020 и 040.

В строках 070 и 080 раздела 1 расчета 6-НДФЛ за I квартал проставляется «0».

ФНС России обосновала это тем, что удержать сумму налога с дохода в виде заработной платы, начисленной за первые три месяца 2016 года, но выплаченной в апреле, налоговый агент должен был в апреле непосредственно при выплате заработной платы.

При заполнении расчета 6-НДФЛ за полугодие 2016 года сумму налога, удержанного с выплаченной в апреле заработной платы, нужно будет отразить в строке 070 раздела 1.

Раздел 2 формы 6-НДФЛ за I квартал в рассматриваемой ситуации не заполняется. В этот раздел необходимо будет внести данные при заполнении расчета за полугодие.

Налоговики указали, что при его заполнении в строке 100 нужно указать дату, когда работнику был выплачен доход, в строке 110 – дату, когда с этого дохода был удержан налог, а в строке 120 – дату, не позднее которой НДФЛ должен был быть перечислен в бюджет.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговый агент обязан удержать НДФЛ с заработной платы и перечислить его в бюджет не позднее дня, следующего за днем ее выплаты.

Если работник получает доходы в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ ).

Электронные требования по уплате налогов и взносов: новые правила направления

Недавно налоговики обновили бланки требований об уплате задолженностей в бюджет, в т.ч. по страховым взносам. Теперь настал черед откорректировать порядок направления таких требований по ТКС.

Расчетные листки распечатывать необязательно

Работодателям отнюдь не обязательно выдавать сотрудникам расчетные листки на бумажном носителе. Минтруд не запрещает рассылать их работникам по электронной почте.

«Физик» перечислил оплату за товар по безналу – нужно выдать чек

В случае, когда физлицо перечислило продавцу (компании или ИП) оплату за товар по безналичному расчету через банк, продавец обязан направить покупателю-«физику» кассовый чек, считает Минфин.

Список и количество товаров на момент оплаты неизвестны: как оформить кассовый чек

Наименование, количество и цена товаров (работ, услуг) – обязательные реквизиты кассового чека (БСО). Однако при получении предоплаты (аванса) объем и список товаров определить иногда невозможно. Минфин рассказал, что делать в такой ситуации.

Медосмотр для работающих за компьютером: обязательно или нет

Даже если сотрудник занят работой с ПК не менее 50% рабочего времени, само по себе это еще не повод регулярно отправлять его на медосмотры. Все решают результаты аттестации его рабочего места по условиям труда.

Сменили оператора электронного документооборота – сообщите ИФНС

Если организация отказалась от услуг одного оператора электронного документооборота и перешла к другому, необходимо направить по ТКС в налоговую инспекцию электронное уведомление о получателе документов.

Спецрежимников не будут штрафовать за фискальные накопители на 13 месяцев

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас: +7 (499) 938-42-63 (Москва) Это быстро и бесплатно!

Для организаций и ИП на УСН, ЕСХН, ЕНВД или ПСН (за исключением отдельных случаев) действует ограничение в отношении допустимого срока действия ключа фискального накопителя используемой ККТ. Так, они могут применять только фискальные накопители на 36 месяцев. Но, как оказалось, пока эта норма фактически не работает.

Задержка заработной платы: возможные проблемы работодателя

Согласно закону компания-работодатель обязана выплачивать заработную плату 2 раза в месяц. Сначала выдают аванс, а затем оставшуюся основную часть вознаграждения. Дата получения этих финансов должна быть оговорена в договоре о трудовых отношениях, а также в правилах внутреннего распорядка непосредственно компании, в коллективных соглашениях. Задержка даже на сутки является прямым нарушением прав сотрудников.

Несвоевременная раздача заработанных средств угрожает работодателю вопросами как со стороны налоговой службы, если не будет соответствующих выплат, так и от трудовой инспекции.

Работник по Трудовому Кодексу имеет право отказаться от дальнейшего выполнения своих обязанностей после предварительного письменного предупреждения. Заявление об этом можно подавать спустя 14 дней с даты, когда сотрудник должен был получить свои деньги.

Также работодатель обязан возместить просрочку компенсацией по специальной ставке, которая рассчитывается Банком РФ. Многие работники об этом не знают, чем успешно пользуются хозяйствующие субъекты. По административному кодексу на неплательщика могут наложить взыскание по ст. 5.27.

Риски каждой трактовки

При «авансовой» трактовке налог на ф/л рекомендуется удерживать из выплат, произведенных либо в последний день месяца, либо в следующий за ним (т. е. де-факто при перечислении аванса за первую половину следующего месяца). Но на практике никто не ждет следующих выплат, а налог удерживается и перечисляется из «досрочных» сумм (в т. ч. из соображений подстраховки на случай увольнения работника в дальнейшем).

При второй трактовке, как указано выше, существуют риски уплаты налога за счет собственных средств н/а.

Некоторые эксперты предлагают и третий вариант: в позицию 100 заносить дату фактической выплаты зарплаты (для нашего примера это 25.03.2019), при этом все остальные позиции оставлять без изменений:

| Позиция отчета | Дата/сумма |

| 100 | 25.03.2019 |

| 110 | 25.03.2019 |

| 120 | 26.03.2019 |

| 130 | 100 000 |

| 140 | 13 000 |

Однако, уходя от нарушения в сроке удержания налога, в предложенной экспертами ситуации мы нарушаем положения ст. 223 НК РФ для позиции 100.

На наш взгляд, более правильной является «авансовая» трактовка: т. е. когда занесение информации в расчет о выплатах аванса и удержании налога в отчетном периоде не производится, а переносится в следующий расчет.

Этот вывод подтверждает и срок выпуска «авансового» разъяснения ФНС, который является более поздним по отношению к письму-оппоненту, а также то, что в отношении раннего перечисления налога у фискальных органов также нет однозначной позиции.

- С одной стороны, есть разъяснения о том, что при перечислении «авансового» налога на ф/л в бюджет такой платеж налогом не признается, а обязанность налогового агента в таком случае исполненной не является (письма Минфина от 16.09.2014 № 03-04-06/46268, ФНС от 06.02.2017 № ГД-4-8/, от 29.09.2014 № БС).

- С другой стороны, точка зрения, согласно которой уплата налога до фактического произведения зарплатных выплат не свидетельствует о наличии недоимки по налогу. Штрафа у н/а по ст. 123 НК РФ в этом случае также не возникает (письмо ФНС от 29.09.14 № БС-4-11/).

ВАЖНО! Последняя позиция не однозначна и в судебной практике. В поддержку позиции — постановления Президиума ВАС РФ от 23.07.2013 № 784/13; АС МО от 28.07.2016 по делу № А40-128634/14 и др

Противоположная позиция — постановление АС СЗО от 19.06.2015 по делу № А56-41307/2014.

Компания выдает зарплату в последний рабочий день месяца

В коллективном договоре записано, что компания выдает зарплату в последний день месяца. В апреле 30-е число выходной день, поэтому компания выдала зарплату 29 апреля.

Есть два способа заполнить расчет.

Первый способ: показать, что налог удержан на дату выплаты. Если дата выдачи зарплаты приходится на выходной (30 апреля), компания выдает ее в последний рабочий день месяца — 29 апреля (ст. 14 ТК РФ). Дата получения дохода по зарплате в любом случае — последний календарный день месяца (п. 2 ст. 223 НК РФ). Но больше в течение месяца сотрудник работать не будет. Значит, формально, доход получен и с него можно удержать НДФЛ.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29-го числа — 300 000 руб. В этот же день она удержала НДФЛ — 39 000 руб. (300 000 руб. × 13%). Дата получения дохода в виде зарплаты — 30.04.2016, дата удержания НДФЛ — 29.04.2016, а крайний срок перечисления — ближайший рабочий день 04.05.2016. Компания заполнила раздел 2 расчета, как в образце 11.

Образец 11. Как отразить зарплату, выданную в последний рабочий день месяца (1 вариант)

Второй способ: показать в расчете, что налог удержан только со следующей выплаты. Компания не вправе удерживать НДФЛ, пока сотрудник не получил доход. А доход считается полученным только в последний день месяца, то есть 30 апреля. ФНС и Минфин разрешают не удерживать налог из зарплаты, которую компания выдала до окончания месяца (письма от 29.04.16 № БС-4-11/7893, от 28.10.16 № 03-04-06/63250). Значит, 29 числа можно выдать зарплату целиком. А НДФЛ удержать со следующих доходов в денежной форме.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29 апреля — 300 000 руб. В этот же день она исчислила НДФЛ — 39 000 руб. (300 000 руб. × 13%), но удерживать его при выплате не стала. Налог компания удержала с ближайшей зарплаты за май, которую выдала 8 июня. Зарплата за май — 300 000 руб. НДФЛ — 39 000 руб. Даты удержания и перечисления НДФЛ с апрельской зарплаты компания привязала к зарплате за май. В строке 110 записала 08.06.2016, в строке 120 — 09.06.2016. Но зарплату за апрель и май показала в разных блоках строк 100–120, так как у них отличается дата получения дохода. Компания заполнила раздел 2, как в образце 12.

Образец 12. Как отразить зарплату, выданную в последний рабочий день месяца (2 вариант)

Ситуация № 13. Компания выдает зарплату из кассы три дня подряд/

Компания выдает зарплату сотрудникам из кассы. Работники могут прийти за зарплатой в течение трех дней.

Компания вправе удержать НДФЛ только в день выдачи зарплаты (п. 4 ст. 226 НК РФ). А перечислить — в этот же или на следующий день (п. 6 ст. 226 НК РФ). Если компания выдает зарплату в течение трех дней, то у нее будет три даты удержания и срока перечисления налога. Значит, заполняйте столько же блоков строк 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 руб. — 500 000 руб. × 13%). 10 и 11 мая компания выдала из кассы по 160 950 руб. Это сумма за вычетом НДФЛ (185 000 руб. — 185 000 руб. × 13%). НДФЛ — 24 050 руб. (185 000 руб. × 13%). 12 мая компания выдала оставшуюся сумму — 113 100 руб. (435 000 — 160 950 — 160 950). Зарплата с учетом НДФЛ — 130 000 руб. (500 000 — 185 000 — 185 000), налог — 16 900 руб. (130 000 руб. × 13%). Раздел 2 компания заполнила, как в образце 13.

Образец 13. Как заполнить зарплату, выданную из кассы три дня подряд

В то же время из зарплатной ведомости не ясно, какую сумму компания выдавала каждый день. Для этого нужно вести учет в отдельном документе. На практике компании этого не делают. К тому же, как правило, перечисляют налог с зарплаты один раз — в тот день, когда сняли деньги со счета. Если отразить в строке 110 разные даты, а платежка будет одна, инспекторы могут посчитать, что часть перечисленного НДФЛ — это не налог. Если компания не вела учет, сколько зарплаты выдавала каждый день, и перечислила НДФЛ одной платежкой, можно заполнить по зарплате всего один блок строк — 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 — 500 000 руб. × 13%). И в этот же день перечислила весь налог — 65 000 руб. (500 000 руб. × 13%). Деньги компания выдавала три дня подряд, но не вела учет выданных сумм. Поэтому в разделе 2 она заполнила один блок строк 100–140 по зарплате. В строке 110 она записала 10.05.2016, а строке 120 — 11.05.2016 (см. образец 14).

Образец 14. Как заполнить зарплату, выданную из кассы