- Как вернуть переплату по страховым взносам из налоговойв 2021 году

- Как зачесть переплату по налогу на прибыль

- Если срок пропущен

- Налоговая может списать истекшую переплату

- Что будет с невозвращенной переплатой по истечении 3-летнего срока?

- Как избежать двойного списания по исполнительному производству

- Переплата по налогам – что это значит?

- Отказ в возврате переплаты

- Какая сумма вернется

- Порядок списания кредиторской задолженности в 2022 году

- Просроченная переплата по налогам при ликвидации общества как списать

- Проводки при списании дебиторской задолженности

- Учет переплаты по пени бюджетное учреждение

- Как осуществляется возврат переплаченного налога?

- Инструкция по оформлению возврата переплаты

- Как списать налоговую переплату во внереализационные расходы

- Что означает «Распорядиться переплатой»?

- Как вернуть переплату по страховым взносам из налоговойв 2020 году

- Когда возможно списание переплаты по налогам

- Списание переплаты по налогу на имущество

- Общие правила возврата налоговой переплаты

- Отражение просроченной, невостребованной недоимки

- Можно ли списать переплату по налогам?

Как вернуть переплату по страховым взносам из налоговойв 2021 году

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

До передачи администрирования налога в ИФНС предприятия производили отчисления взносов во внебюджетные фонды. Для возврата переплаченных до 2021 года средств необходимо обратиться в фонд, на счету которого образовалась переплата. С целью получения точной информации об остатках сумм на лицевых счетах в фондах и определения состояния расчетов по взносам, пени и штрафам производится сверка. Средства переплаченных сумм после принятия решения о возврате направляются на расчетный счет предприятия, указанный в заявлении. Филиалы организаций, имеющие отдельные расчетные счета, проводят операции самостоятельно, без привлечения головного органа. Возврат сумм ИП осуществляется на счет, используемый предпринимателем при ведении коммерческой деятельности.

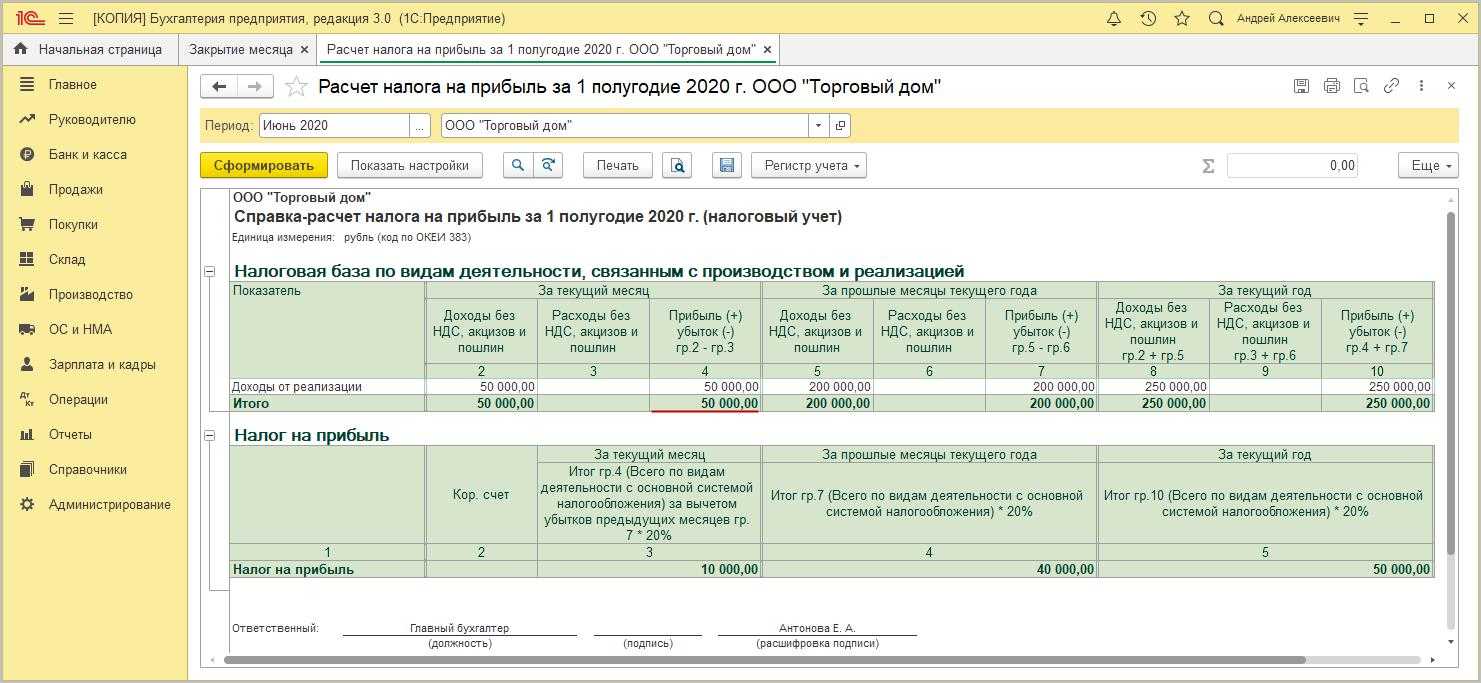

Как зачесть переплату по налогу на прибыль

Вариация зачёта переплаты по налогу на прибыль является более предпочтительной как для компании-налогоплательщика, так и для самой НС. Данная процедура имеет более краткие сроки реализации, а также не влечёт за собой локального перевода финансов.

Налог на доходы, независимо от бюджетной структуры, куда деньги перечисляются, носит статус федерального (статья №13 НК РФ). Переплата по налогу на прибыль как зачесть? Согласно законодательству налоговая переплата на доходы может быть зачислена исключительно в оплату платежей бюджетного типа того же класса:

- Предстоящие налоговые платежи.

- Налог на доход в иную бюджетную структуру.

- Прочие платежи федерального значения.

- Имеющаяся пеня.

- Административные штрафы.

Если срок пропущен

Налоговая может списать истекшую переплату

Прошло 3 (три) года. У организации переплата. Вы с ней ничего не делаете. Что делает налоговая?

Инспекция может списать налоговую переплату, по которой истек срок исковой давности. Но это возможно только в следующих случаях

- Организация подает заявление списании в ИФНС;

- Появилось и вступило в силу силу решение суда, по которому организации отказали в восстановлении срока давности;

- Организация не ведете деятельность, не сдает бухгалтерскую и налоговую отчетность. ИФНС может списать переплату, если уведомила о ее наличии, организация не подавала заявление о ее возврате (зачете), нет налоговой задолженности, на погашение которой можно направить переплату.

В остальных случаях списать переплату инспекция не вправе.Давайте порассуждаем логически. Три года — не малый срок. Выявление переплаты по налогу сверх срока давности в организации с правильно поставленным бухгалтерским учетом — редкая ситуация. Она возможна в исключительных случаях. В таком случае для возврата суммы излишне уплаченного налога организация вправе обратиться в суд с иском о возврате. Каждую такую ситуацию нужно разбирать отдельно. Правильный бухгалтерский аутсорсинг контролирует этапы: от сбора первички до расчета налогов и подачи отчетности. Поэтому налоговые переплаты по техническим причинам исключены. Если же ошибся бухгалтер клиента до передачи бух.учета к нам на аутсорсинг, мы произведем сверку налоговых расчетов и вернем денежные средства в организацию.

Что будет с невозвращенной переплатой по истечении 3-летнего срока?

Если истек 3-летний срок, отведенный ст. 78 НК РФ, для зачета (возврата) переплаты, то ее сумма может быть списана (письмо ФНС России от 01.11.2013 № НД-4-8/19645@) по одному из 3 оснований:

- по решению руководителя ИФНС в отношении налогоплательщиков, прекративших сдачу отчетности;

- по решению суда, отказавшему в восстановлении срока возврата переплаты;

- по заявлению налогоплательщика.

Как избежать двойного списания по исполнительному производству

Если вы знаете о взыскании долга через суд, можно подготовиться к началу исполнительного производства. Самый простой способ избежать двойного списания — полностью обнулить счета и карты, не переводить на них деньги. К сожалению, очень сложно обойтись без банковских операций, особенно если на карточку поступает зарплата.

Вот несколько рекомендаций, которые помогут снизить риск двойного списания:

- Своевременно проверяйте все документы и сведения из ФССП (на почте, через госуслуги).

- Сразу сообщайте приставу о добровольной оплате задолженности (это можно сделать по телефону, указанному в постановлении).

- Обратитесь к юристу за сопровождением исполнительного производства.

- Уведомите ФССП о получении доходов, с которых вообще запрещены списания (например, детских пособий).

Если срок возврата переплаты составит более 5 операционных дней, с ФССП можно взыскать проценты за пользование денежными средствами. Они рассчитываются по ключевой ставке ЦБ РФ за каждый день просрочки.

Если сумма процентов достаточно большая, ее лучше взыскать через суд. Какие-либо иные штрафы и санкции за двойное списание законом не предусмотрены.

Переплата по налогам – что это значит?

Переплатой по налогам называют сумму излишне уплаченных налогов. Эти деньги после уплаты остаются на счету налоговой. Обычно о переплате уведомляет налоговая в течение 10 дней после того, как они увидели это. Но чтобы не ждать звонка из службы, лучше обнаружить её самостоятельно.

Переплаченные деньги можно запросто перевести и оплатить другие налоги, а также вернуть себе на собственную банковскую карту. 1 октября 2020 года в силу вступили новые правила, что разрешают возврат денег тем лицам, которые не имеют каких-либо штрафов и недоимок по всем налогам. Если же гражданин имеет задолженности и пеню, он может зачесть переплаченные деньги на эти счета.

Отказ в возврате переплаты

Необходимо отметить, что в НК РФ не предусмотрено конкретных оснований, по которым ИФНС может отказать в возврате или зачете переплаты по налогам. Поэтому фактическое и формальное основание только одно – нет излишне уплаченного налога и, соответственно, нет права на возврат или зачет.

Если же говорить о причинах отказов, то, как правило, налоговый орган ссылается на следующее:

- Заявленная сумма переплаты не нашла подтверждения. Например, налогоплательщик посчитал, что допустил ошибку в расчетах, в учете, в составлении декларации, но ИФНС, напротив, установила, что все было сделано верно.

- Истек срок подачи заявления. Напомним, что он считается со дня внесения (уплаты) налога, а не с момента выявления переплаты. Так бывает, что переплата выявляется очень поздно, например, только раз в 3-5 лет проводимой инвентаризации активов и обязательств.

- Заявитель хочет сделать зачет, но сумма слишком велика, учитывая прогнозируемые налоговые обязательства и период их исполнения.

Перечисленное – несколько обобщенные варианты. На практике отказы, как правило, очень индивидуальны в конкретных причинах. Именно в этом и сложность. Бывает, что просто нет прецедентов, и приходится не только идти в суд, но и проходить все стадии обжалования, вплоть до Верховного суда.

Какая сумма вернется

По закону, вам вернут 100% суммы переплаты, если нет долгов. Если долги есть, налоговая может сделать взаимозачет: погасить вашу задолженность за счет переплаты.

Взаимозачет можно сделать только по налогам одного типа. Например, если в 2017 году вы переплатили налог на прибыль, а в 2016 году у вас был долг по этому налогу, то ФНС автоматически спишет переплату в счет долга. Извещение об этом придет через 5 дней, проверяйте в личном кабинете.

Но если вы переплатили налог на прибыль, а у вас был долг по налогу на недвижимость, то взаимозачета не получится. Переплату вернут, а долг останется и на него будут капать пени.

Если вы хотите ускорить взаимозачет или покрыть долг по одному налогу за счет переплаты по другому, просто попросите об этом. Для этого в заявлении на возврат в свободной форме напишите, что хотите переплату зачесть в счет долгов. Если переплаты не хватает, чтобы покрыть все долги, то укажите, какие долги списывать в первую очередь.

На выплату долга может уйти вся налоговая переплата, тогда вы не получите ничего. Но долг уменьшится.

Порядок списания кредиторской задолженности в 2022 году

Списание долга осуществляется в стандартном порядке. Нюанс в том, что в НК РФ четко не установлено, когда списывать долги перед ликвидированным кредитором – на момент прекращения его существования или по истечении срока исковой давности.

Осуществляется инвентаризация расчетов со всеми поставщиками и покупателями

Важно проводить данную процедуру каждый отчетный период.

По итогам инвентаризации составляется акт с приложением объяснительной записки в произвольной форме, которая объясняет причину возникновения долга и его размер.

Оформляется бухгалтерская справка по итогам инвентаризации.

Издается приказ о списывании кредиторского долга.

Осуществляется списание задолженности.

Просроченная переплата по налогам при ликвидации общества как списать

Вместе с тем списание налоговым органом сумм излишне уплаченных налогов, в отношении которых истек срок, указанный в пункте 7 статьи 78 Кодекса, у налогоплательщиков, осуществляющих финансово-хозяйственную деятельность, представляющих в налоговый орган бухгалтерскую и налоговую отчетность и не направлявших в налоговый орган обращения с просьбой о списании указанных сумм, является неправомерным. Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства.

Проводки при списании дебиторской задолженности

В этом случае кредиторка числится на балансе (стр. 1230). Когда сделать проводки и на какой счет списать эту задолженность? Это делается, когда вероятность требований контрагента по погашению просроченной недоимки пропадает, истекает срок исковой давности и она становится безнадежной к взысканию.

При отражении долгов по счету 91.2 одновременно происходит списание дебиторской задолженности на забалансовый счет: Дт 007, по каждому контрагенту отдельно. Списанная дебиторская задолженность на забалансовом счете учитывается в течение 5 лет, в это время изыскиваются возможности по взысканию недоимки. По завершении 5-летнего срока можно провести окончательное списание дебиторской задолженности с забалансового счета 007 записью: Кт 007.

Учет переплаты по пени бюджетное учреждение

Таким образом, обязательство по оплате пеней и штрафов возникает именно у налогоплательщика — бюджетного учреждения. Отражение в учете операций по принятию таких обязательств, а также их исполнению не может быть увязано с возмещением каких-либо средств от физических или юридических лиц. В соответствии с Указаниями, утвержденными приказом Минфина России от 01.07.2013 N 65н (далее — Указания N 65н), расходы по уплате штрафов, пеней (в том числе за несвоевременную уплату налогов (взносов)) отражаются по КВР 853 «Уплата иных платежей» в увязке со статьей 290 «Прочие расходы» КОСГУ. С 01.01.2018 данная статья КОСГУ детализирована подстатьями КОСГУ 291-296. Так, расходы по уплате пеней, штрафов за нарушение законодательства о налогах и сборах, законодательства о страховых взносах относятся на подстатью 292 КОСГУ*(1).

Элемент видов расходов 831 «Исполнение судебных актов Российской Федерации и мировых соглашений. » применяется, в частности, при исполнении судебных решений и мировых соглашений по уплате пеней и штрафов по государственным (муниципальным) контрактам на поставку товаров, выполнение работ, оказание услуг для государственных (муниципальных) нужд. При этом следует учитывать, что мировое соглашение также утверждается арбитражным судом (ч. 1 ст. 141 АПК РФ).

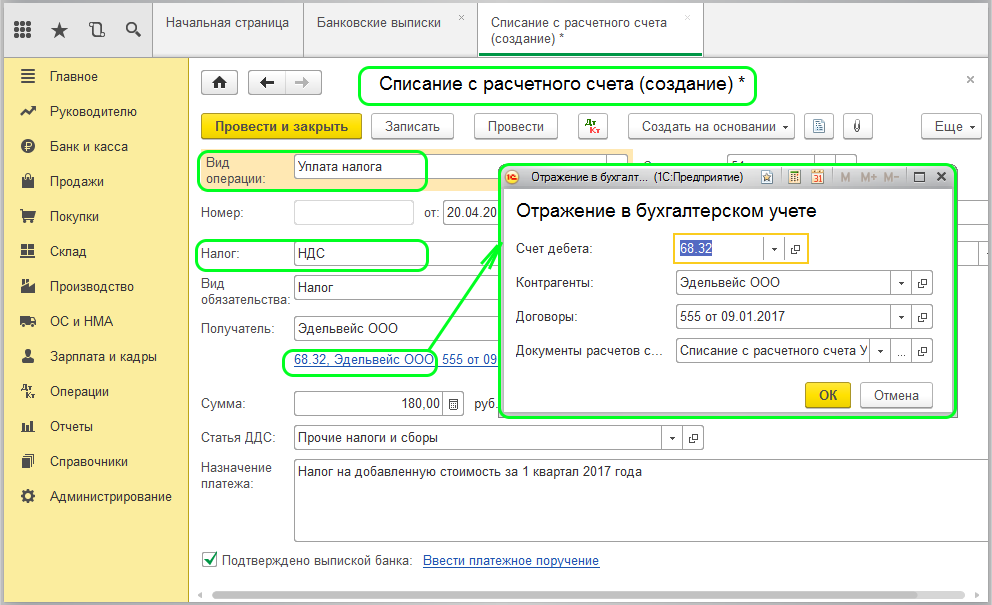

Как осуществляется возврат переплаченного налога?

После получения информации о наличии переплаты налога естественным желанием каждого налогоплательщика является возврат своих средств. Что нужно для того, чтобы вернуть излишки налога? В первую очередь, необходимо подать заявление.

Нужно обратить внимание, что в случае переплаты (после погашения задолженности) можно не только вернуть свои деньги, но и выполнить зачет средств в счет уплаты других налогов. Зачет, как правило, имеет смысл в том случае, если у вас остались неоплаченные налоги

Инструкция по оформлению возврата переплаты

Итак, вы решили вернуть переплаченные налоговой средства традиционным способом (не через личный кабинет)? Для этого необходимо:

- сформулировать требования к налоговому органу;

- подготовить заявление;

- собрать документы, подтверждающие факт переплаты;

- обратиться в налоговый орган с заявлением и пакетом документов;

- дождаться решения налоговой инспекции.

Прежде чем вернуть деньги, налоговая проведет сверку. По результатам будет составлен акт. Именно он и является основанием для того, чтобы вернуть налогоплательщику переплаченные средства. При подаче заявления на возврат к нему прикладываются следующие документы:

- копия паспорта и ИНН;

- акт сверки;

- документы на имущество, сведения об уплате налога и т.д. (например, если был переплачен транспортный налог, нужно приложить СТС и тех. паспорт).

По действующему законодательству переплата возвращается налогоплательщику в течение 1 месяца с момента получения заявления. При этом решение по заявлению (возвращать переплату или нет) должно быть принято не позднее чем через 10 дней с момента его получения. Если же проводилась совместная сверка с налогоплательщиком, то решение о том, чтобы возместить переплаченный налог, принимается не позднее 10 дней со дня подписания акта сверки.

Как списать налоговую переплату во внереализационные расходы

Одним из обязательных условий трудового договора является место работы. При этом Трудовой кодекс не поясняет, как именно его следует указывать. На практике кто-то приводит наименование организации, кто-то вдобавок отражает ее местонахождение, то есть адрес. Как результат, часто возникают споры – между работником и работодателем, между работодателем и контролирующими органами. Как избежать ошибок? Давайте разбираться. После составления бухгалтерской отчетности учреждениям необходимо подготовить публичное раскрытие ее показателей. В частности, с 2021 года обязательные общие требования к минимальному составу и порядку представления таких сведений установлены в Федеральном стандарте бухгалтерского учета для организаций государственного сектора «Представление бухгалтерской (финансовой) отчетности», утвержденном Приказом Минфина РФ от 31.12.2016 № 260н.

Обратите внимание => Заксобрание карелии не увеличило льготы ветераноам чечни

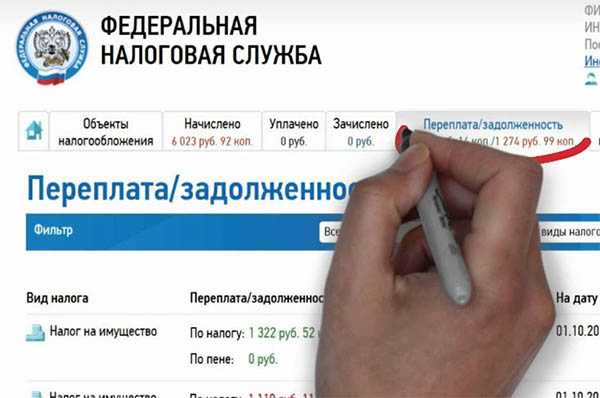

Что означает «Распорядиться переплатой»?

В личном кабинете на сайте ФНС в статусах отображается уведомление о переплате. Но, к сожалению, это далеко не всегда то, что пользователи хотят понимать под переплатой, как излишней суммы от оплаты налога. Довольно часто это просто означает то, что платёжный баланс положительный.

Такого термина, как «Переплата» нет даже в НК РФ. Понятно, что это уведомление «Распорядиться переплатой» появляется из-за специфического алгоритма интерактивной системы. Например, пользователь заплатил налог удалённо и в его личном кабинете появился статус о переплате. Он мог возникнуть по причине того, что деньги ещё не перечислены на баланс онлайн-службы. И отображаются, как положительный баланс на счету налогоплательщика.

Хотя термина не существует, но налогоплательщик формально может подать просьбу о возврате оплаченных средств свыше налоговой задолженности. Но перед этим необходимо официально получить подтверждение о том, что такие излишки средств действительно существуют. И это не специфика обработки онлайн-платежей веб-порталом ФНС. Обратиться с заявлением на возврат переплаты можно лично в налоговый орган. Или оставить заявку в поддержке на сайте ФНС. Стоит учитывать, что наличие положительного баланса не является подтверждением переплаты.

Как вернуть переплату по страховым взносам из налоговойв 2020 году

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

До передачи администрирования налога в ИФНС предприятия производили отчисления взносов во внебюджетные фонды. Для возврата переплаченных до 2020 года средств необходимо обратиться в фонд, на счету которого образовалась переплата. С целью получения точной информации об остатках сумм на лицевых счетах в фондах и определения состояния расчетов по взносам, пени и штрафам производится сверка. Средства переплаченных сумм после принятия решения о возврате направляются на расчетный счет предприятия, указанный в заявлении. Филиалы организаций, имеющие отдельные расчетные счета, проводят операции самостоятельно, без привлечения головного органа. Возврат сумм ИП осуществляется на счет, используемый предпринимателем при ведении коммерческой деятельности.

Когда возможно списание переплаты по налогам

По мнению чиновников, переплату по налогам учесть в составе расходов нельзя. Даже если срок для ее возврата из бюджета прошел. Несмотря на то что компания не обратилась в инспекцию за возвратом в течение трех лет, излишне уплаченный налог по сути, дебиторской задолженностью не является. И списать эту сумму в качестве безнадежного долга компания не может (письмо Минфина России от 8 августа 2011 г. № 03-03-06/1/457). А в отношении переплаты по налогу на прибыль также нужно учитывать, что суммы этого налога нельзя относить на расходы (п. 4 ст. 270 Налогового кодекса РФ).

Если по налогам зависла просроченная переплата, возможны следующие варианты. Первый. Списать эту сумму на расходы (постановление ФАС Восточно-Сибирского округа от 13 июня 2012 г. по делу № А78-5404/2011). Второй — подать заявление о возврате в инспекцию. А после того как контролеры откажут, попробовать вернуть переплату через суд. Для этого установлен трехлетний срок с даты, когда компания узнала или должна была узнать о переплате. Поэтому придется доказывать, что лишние суммы налога вы выявили менее трех лет назад. Таким подтверждением может быть акт сверки с бюджетом.

Списание переплаты по налогу на имущество

Перед тем как списать дебиторскую задолженность, комиссия учреждения по поступлению и выбытию активов признает ее безнадежной к взысканию. Бюджетные и автономные учреждения разрабатывают порядок списания безнадежной дебиторской задолженности самостоятельно (письмо Минфина России от 14.07.2017 № 02-08-10/45171).

Просроченную дебиторскую задолженность следует определить по результатам инвентаризации и отразить в инвентаризационной описи.

Чтобы списать дебиторскую задолженность, руководитель должен издать соответствующий приказ. Основанием для этого станут акт инвентаризации и служебная записка. Приказ в свою очередь служит основанием для списания дебиторской задолженности с балансового учета (письмо Минфина России от 29.05.2012 № 02-06-10/1902) Как следует из Вашего вопроса, дебиторская задолженность по налогу на имущество, срок исковой давности которой истек, была списана налоговой инспекцией в доход бюджета, по заявлению учреждения.

А именно, приложите акт инвентаризации, заключение комиссии, приказ руководителя и др. документы предусмотренные положением учреждения. Списание проведите на основании Бухгалтерской справки проводкой: Дебет 000.0.401.20.273 Кредит 851.0.303.12.730 – списана нереальная к взысканию задолженность по налогу на имущество Данная проводка не прописана в Инструкции

Общие правила возврата налоговой переплаты

Излишняя уплата налога обычно имеет место, когда налогоплательщик самостоятельно исчисляет подлежащую внесению в бюджет сумму налога и по какой-либо причине допускает ошибку (при расчете налоговой базы, применении неверной ставки налога, заполнении платежного поручения и т. д.). Обычно это происходит вследствие незнания налогового закона или добросовестного заблуждения (п. 2.5 Определения КС РФ от 27.12.2005 № 503-О). Другой объективной причиной возникновения переплаты может стать превышение перечисленных в течение года авансовых платежей над суммой налога, исчисленного по итогам налогового периода.

Вопросы возврата излишне уплаченной суммы налога урегулированы ст. 78 НК РФ, положения которой применяются в том числе в отношении авансовых платежей, сборов, страховых взносов, пеней и штрафов. В пункте 7 данной статьи сказано, что заявление (заявление подается по форме, утвержденной Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@, в налоговый орган по месту учета налогоплательщика)о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение трех лет со дня уплаты налога (по общему правилу налоги считаются уплаченными с момента предъявления в банк поручения на перечисление денежных средств в бюджет (пп. 1 п. 3, п. 8 ст. 45 НК РФ)), если иное не предусмотрено налоговым законодательством РФ.

Таким образом, в общем случае налоговики могут вернуть переплату по налогу, если со дня ее возникновения прошло не более трех лет (Письмо Минфина РФ от 05.03.2020 № 03-04-06/16605).

Но Налоговым кодексом не урегулирован вопрос о том, может ли налогоплательщик взыскать с ИФНС проценты за несвоевременный возврат налога при подаче иска в суд, если во внесудебном порядке он обратился в инспекцию только по истечении трех лет с момента образования переплаты. В Определении ВС РФ от 01.11.2019 № 301-ЭС19-10633 по делу № А28-4206/2018 сказано, что если налогоплательщик обращается в налоговый орган с заявлением о возврате суммы переплаты по истечении трех лет с момента ее образования, то он утрачивает право на взыскание процентов за несвоевременный возврат этой суммы, поскольку налоговый орган не обязан ее возвращать.

Вместе с тем налоговая переплата может быть возвращена и после того, как истек трехлетний срок. Но об этом мы поговорим чуть позже. Вначале рассмотрим порядок возврата переплаты, возникшей из-за излишне уплаченных в бюджет авансовых платежей по налогу (например, по УСНО или налогу на прибыль).

Отражение просроченной, невостребованной недоимки

При признании долга безнадежным начинают списание дебиторской задолженности в налоговом учете. К этому процессу необходимо отнестись ответственно, так как затрагивается налоговая база.

Какими проводками списать дебиторскую задолженность в НУ? Отражаются суммы как внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ). Для этого проводится операция не для БУ, а для налогового учета. Записи делаются такие же, как в БУ: Дт 91.2 Кт 60 (62) или через резерв сомнительных долгов (при его создании для налоговых целей).

В НУ списание дебиторской задолженности с истекшим сроком и проводки в БУ выполняются одновременно в периоде, когда этот срок истек.

В НУ списать просроченную дебиторскую задолженность без признания ее безнадежной невозможно (письмо Минфина России от 28.01.2013 № 03-03-06-1-38).

Долг перед контрагентом считается просроченным, если:

- деньги кредитору не выплачены в срок, оговоренный в договоре;

- предоплата была получена, но контрагент не получил предмет договора в установленные сроки.

В БУ списание просроченной кредиторской задолженности (недоимки) оформляется записями: Дт 60 (62, 76) Кт 91.1.

Все долги предприятия, как ДЗ, так и кредиторская задолженность (далее — КЗ), отражаются в балансе на активно-пассивных счетах, их сальдо нельзя сворачивать. При наличии одновременно ДЗ и КЗ по одному плательщику, перед списанием следует провести взаимозачет.

Предлагаем ознакомиться: Налог на имущество по наследству по завещанию

После отнесения КЗ на внереализационные доходы, фирма имеет право больше с ней не работать. То есть забалансовый учет, как по ДЗ, по КЗ вести не надо. Расшифровку списанной КЗ компания показывает в пояснениях к балансу.

Федеральным законом от 06.12.2011 N 402-ФЗ установлен перечень документов, которые должны регулировать порядок ведения бухгалтерского учета. Согласно его положениям обязательными для применения являются федеральные и отраслевые стандарты (ч. 1, 2 ст. 21 данного

Важно

Закона). Однако в настоящее время федеральные и отраслевые стандарты не утверждены. В связи с этим следует применять правила, регулирующие порядок ведения бухгалтерского учета, утвержденные до вступления в силу Федерального закона от 06.12.2011 N 402-ФЗ (ч.

1 ст. 30 Закона N 402-ФЗ). В бухгалтерском учете все расчеты с бюджетами по налогам организация отражает на счете 68 “Расчеты по налогам и сборам” (Инструкция по применению Плана счетов). Аналитический учет по нему ведется по видам налогов.

Можно ли списать переплату по налогам?

Содержание Почему у ИФНС и судов неоднозначный подход к просроченной переплате по налогам В каких случаях инспекция вправе списать переплату Что делать, если инспекторы отказали Часто просроченную переплату по налогам, со слов ИФНС, нельзя отнести к расходам, уменьшающим базу по налогу на прибыль.

Так ли это на самом деле, если вашу компанию в этом вопросе поддерживают налоговый юрист и бухгалтер, читайте в нашей публикации. Почему у ИФНС и судов неоднозначный подход к просроченной переплате по налогам В письме ФНС России от 01.11.2013 № НД-4-8/19645@ говорится, что Налоговый кодекс РФ

. В то же время кодекс никак не препятствует списанию излишне уплаченных в бюджет сумм, в отношении которых истек установленный законом срок для возврата или зачета.

Более того – в письме указано, что инспекция вправе списать переплату, даже если на руках есть вступившее в силу судебное решение об отказе налогоплательщику в восстановлении срока давности для возврата этой суммы.

Но на практике налоговики не так лояльны. Не секрет, что ИФНС предвзято относится к ошибкам в расчетах налогоплательщиков – пусть даже в результате в бюджет поступило больше средств, чем требуется. Списание налоговых переплат подразумевает для инспекторов дополнительную работу.

К тому же, на их взгляд, организации могут использовать заявление