- Непроизводственные активы в бюджетном учете — это.

- Что относится к непроизводственным активам бюджетной организации

- Бухгалтерские проводки операций с непроизведенными активами в бюджетных организациях

- Отражение в учете затрат на приобретение программного обеспечения

- Проводки по документу

- Учет неисключительного права

- Доходы

- Организация бухгалтерского учета при продаже ОС

- Транспортирование отходов.

- Проверки после получения лицензии

- Основания для плановой проверки

- Основания для внеплановой проверки

- Рассматриваем возможность отражения приобретения и передачи неисключительных прав по лицензионному договору на счете 97 «Расходы будущих периодов» и 26 «Общехозяйственные расходы»

- Бухучет: списание расходов будущих периодов

- Затраты по заимствованиям

- Порядок отражения госпошлины в бухучете

- Отчетность

- Переоценка основных средств в бухучете

- Бухучет: списание расходов будущих периодов

- Бухучет: прочие расходы

- Сведения о показателях отчетности по сегментам

- Поступление основных средств: порядок бухгалтерского учета

- Финансовые инструменты

- Метод долевого участия

- Списание расходов будущих периодов

- Проводки по документу

- Документальное оформление

- Бухучет

- Информация о связанных сторонах

- Учитываем затраты на лицензию

- Лицензия в сфере образования

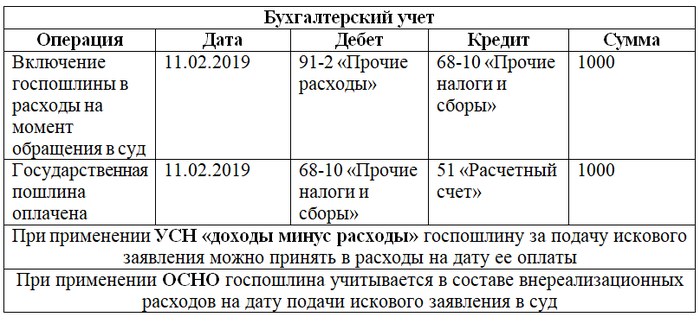

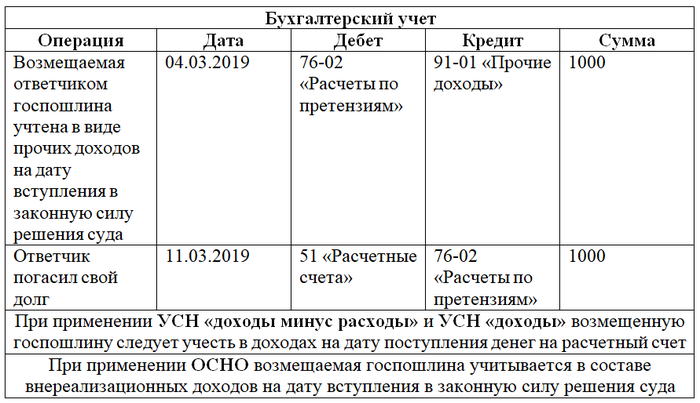

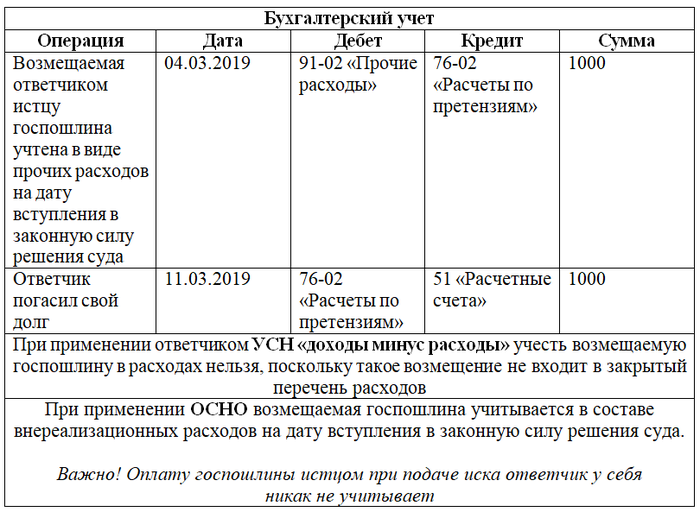

- Как отразить судебные госпошлины

- Госпошлина и ОС в бухгалтерском и налоговом учете

- Амортизация

Непроизводственные активы в бюджетном учете — это.

ВАЖНО! Приказом Минфина России от 28.02.2018 № 34н утвержден ФСБУ для организаций госсектора «Непроизведенные активы». Изначально планировалось, что вести учет в соответствии с ним бюджетники начнут с 01.01.2020

Однако позднее дату начала применения стандарта перенесли на 01.01.2021 (приказ Минфина России от 10.12.2019 № 218н). На текущий момент положение нового стандарта в нашей статье не учтены.

Что относится к непроизводственным активам бюджетной организации

Чаще всего ошибочно термином «непроизводственные активы» относительно вопросов учета в бюджетных организациях называют непроизведенные активы. Непроизведенные активы — это то, что не произведено человеком, то есть ресурсы, которые дарованы нам природой. Такие активы используются нами, улучшаются, осваиваются, добываются, иногда уничтожаются, но произвести их мы (чаще всего) не можем.

Понятие непроизведенных активов дано в п. 70 инструкции, утвержденной приказом Минфина от 01.12.2010 № 157н (счет 10300). В бюджетном учете, нормируемом приказом Минфина РФ от 16.12.2010 № 174н, для учета непроизведенных активов используется счет 0010310000, там же обозначены субсчета по каждому виду активов. Субсчет 001031000 формирует данные о текущей стоимости всех непроизведенных активов учреждения, являющихся недвижимым имуществом.

К такому типу активов относятся:

- земля,

- ресурсы недр,

- прочие непроизведенные активы.

Главным непроизведенным активом, которым располагает большинство бюджетных организаций, относящихся к органам государственного управления разных уровней, является земля. На субсчете 0010311000 отражается стоимость земли как нефинансового актива учреждения. Субсчета 0010311330 и 0010311430 позволяют корректировать первоначальную стоимость данного актива в сторону увеличения или уменьшения соответственно.

Прочие непроизведенные активы имеют субсчет 0010313000, а для отражения прироста или снижения их стоимости используются субсчета 0010313330 и 0010313430.

Подробнее о формировании рабочего плана счетов бюджетными организациями можно узнать из статьи «Рабочий план счетов бюджетного учета на 2020 год».

Бухгалтерские проводки операций с непроизведенными активами в бюджетных организациях

Непроизведенные активы могут быть приняты на баланс бюджетной организации в результате:

- приобретения (покупки, передачи в пользование, дарения);

- передачи в оперативное управление;

- выявления неучтенных объектов непроизведенных активов в ходе инвентаризации.

Поступление непроизведенных активов в учете отражается следующими проводками (пп. 20–21 приказа № 174н):

Отражение в учете затрат на приобретение программного обеспечения

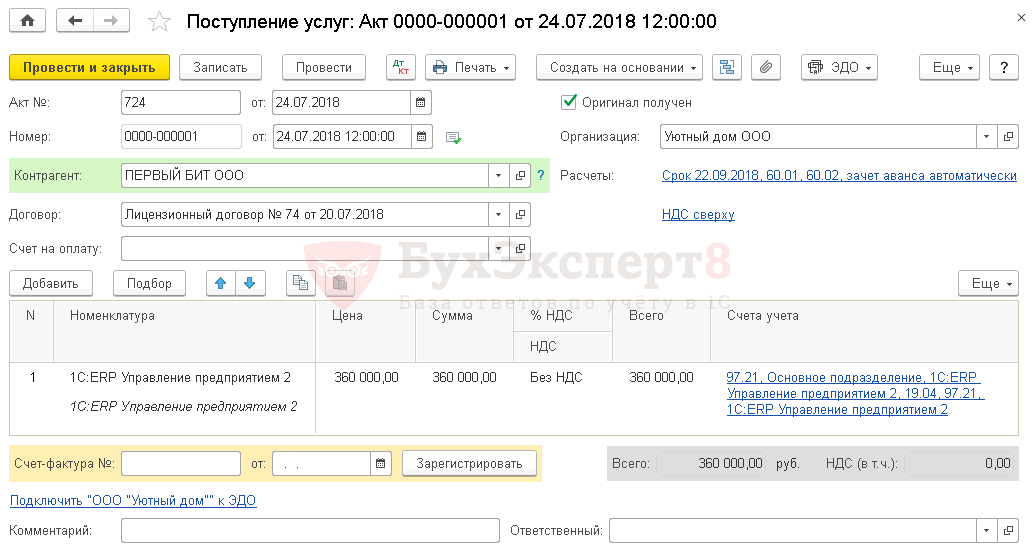

Учет затрат на ПО (неисключительное право) отражается документом Поступление (акт, накладная) — Услуги (акт) в разделе Покупки — Покупки — Поступление (акты, накладные).

В документе указывается:

Номенклатура — программный продукт из справочника Номенклатура, Вид номенклатуры — Услуги. PDF

- Счет затрат — 97.21 «Прочие расходы будущих периодов»;

- Расходы будущих периодов — .

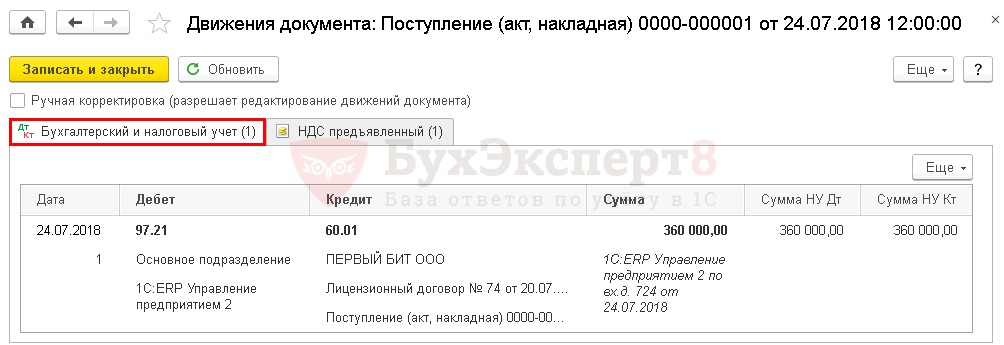

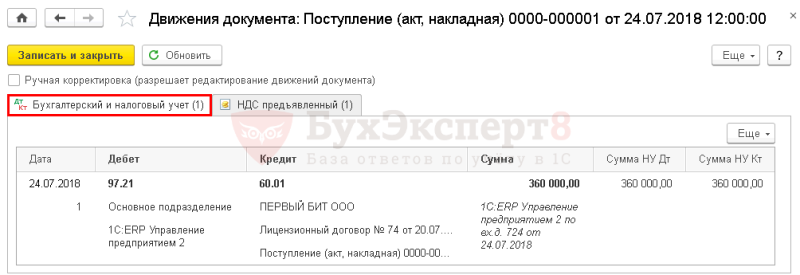

Проводки по документу

Документ формирует проводки:

Дт 97.21 Кт 60.01 — отражение затрат на неисключительное право в расходах будущего периода.

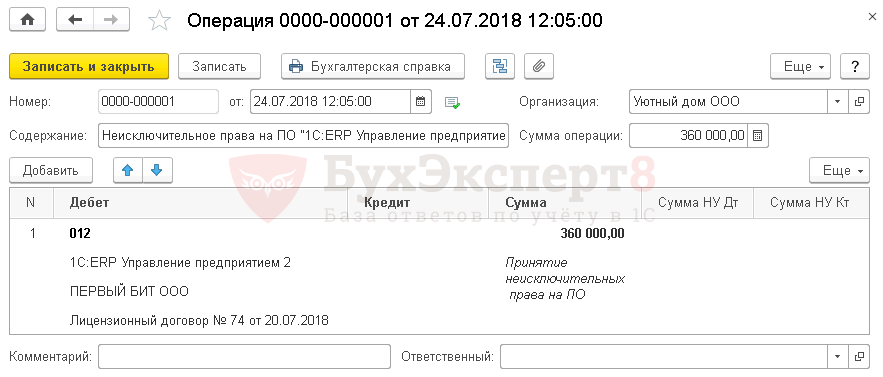

Учет неисключительного права

В 1С нет специального забалансового счета для учета неисключительных прав, поэтому его необходимо создать самостоятельно, например, 012 «Неисключительные права на ПО». PDF

Принятие на забалансовый учет неисключительного права оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Доходы

Стандарты по доходам следует применять далеко не ко всем случаям. К примеру, доходы по ФСБУ не применяются при продаже ОС или НМА, при получении арендных платежей, при получении безвозмездных поступлений и в иных ситуациях.

Теперь доходы следует разделять на две группы. Те, что получены от обменных операций, называют обменные доходы. К ним относят поступления от операций с активами и имуществом учреждения. Необменные доходы — те, что получены от необменных операций. К ним относятся поступления от налогов, взносов, штрафов, безвозмездных поступлений из бюджета, возмещение неустоек, ущерба, вреда и прочее.

Организация бухгалтерского учета при продаже ОС

Из компании основные средства могут выбывать разными способами. Один из наиболее распространенных — продажа.

При реализации основного средства важно верно оформить все документы и сделать правильные проводки. Помимо стандартных документов при реализации (УПД, накладная, счет-фактура), следует подписать акт ОС или ОС-1

Помимо стандартных документов при реализации (УПД, накладная, счет-фактура), следует подписать акт ОС или ОС-1.

Пример. ООО «Метр» решило продать автомобиль «Рено», приобретенный в 2021 году. За 15 месяцев использования «Рено» была начислена амортизация в размере 131 450 рублей. Первоначальная стоимость «Рено» составляет 526 000 рублей, балансовая — 394 550 рублей (526 000 — 131 450). Стоимость реализации составляет 490 000 рублей.

Бухгалтер ООО «Метр» сделал проводки:

Дебет 62 Кредит 91-1 — 490 000 — показана выручка от продажи «Рено»;

Дебет 91 Кредит 68 — 81 666,67 — начислен НДС с выручки от продажи «Рено» (490 000 х 20/120);

Дебет 01 субсчет «Выбытие» Кредит 01 — 526 000 — списана первоначальная стоимость «Рено»;

Дебет 02 Кредит 01 субсчет «Выбытие» — 131 450 — списана амортизация, начисленная по «Рено» за период эксплуатации в ООО «Метр»;

Дебет 91-2 Кредит 01 субсчет «Выбытие» — 394 550 списана балансовая стоимость «Рено».

Транспортирование отходов.

Исключительно к транспортированию существует только 2 лицензионных требования:

- наличие у соискателя лицензии (лицензиата) специально оборудованных и снабженных специальными знаками транспортных средств, принадлежащих ему на праве собственности или ином законном основании, необходимых для выполнения заявленных работ и соответствующих требованиям статьи 16 Федерального закона «Об отходах производства и потребления»;

- наличие у работников, заключивших с соискателем лицензии (лицензиатом) трудовые договоры на осуществление деятельности в области обращения с отходами, профессионального обучения или дополнительного профессионального образования, необходимого для работы с отходами I — IV классов опасности, подтвержденного документами об образовании и (или) о квалификации на право работы с отходами I — IV классов опасности.

Обращаем Ваше внимание на (применяемое с 02.07.2021 г.) понятие транспортирования отходов:

Транспортирование отходов — перевозка отходов автомобильным, железнодорожным, воздушным, внутренним водным и морским транспортом в пределах территории Российской Федерации, в том числе по автомобильным дорогам и железнодорожным путям, осуществляемая вне границ земельного участка, находящегося в собственности индивидуального предпринимателя или юридического лица либо предоставленного им на иных правах.

В данной редакции понятие «транспортирование отходов» установлено Федеральным законом от 02.07.2021 г. № 356-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (вступил в силу 02.07.2021 г.).

Также отметим, что у соискателя лицензии должны быть такие транспортные средства, которые соответствуют требованиям статьи 16 Федерального закона «Об отходах производства и потребления».

Опять же, с 02.07.2021 г. требования статьи 16 закона изменены.

Так, согласно п. 2 ст. 16 Федерального закона «Об отходах производства и потребления» (в редакции, действующей с 02.07.2021 г.) организация транспортирования отходов осуществляется при следующих условиях:

- наличие паспорта отходов при транспортировании отходов I — IV класса опасности;

- наличие документации для транспортирования и передачи отходов, оформленной в соответствии с правилами перевозки грузов с указанием количества транспортируемых отходов, цели и места назначения их транспортирования;

- соблюдение требований безопасности к транспортированию отходов транспортными средствами.

Примечание: 01.03.2022 г. вступит в силу дополнительное условие осуществления транспортирования отходов (абз. 5 п. 2 ст. 16 ФЗ «Об отходах производства и потребления»):

наличие на транспортных средствах, контейнерах, цистернах, используемых при транспортировании отходов, специальных отличительных знаков, обозначающих определенный класс опасности отходов.

ВАЖНО! Не является лицензионным требованием наличие санитарно-эпидемиологического заключения о соответствии санитарным правилам каких-либо объектов, связанных с транспортированием отходов. Соответственно, в заявлении о предоставлении (переоформлении) лицензии не требуется указывать сведения о наличии санитарно-эпидемиологического заключения о соответствии санитарным правилам транспортных средств.

Соответственно, в заявлении о предоставлении (переоформлении) лицензии не требуется указывать сведения о наличии санитарно-эпидемиологического заключения о соответствии санитарным правилам транспортных средств.

В Положении предусмотрено новое правило:

не требуется переоформлять лицензию для осуществления деятельности по транспортированию отходов не по адресу осуществления лицензионного вида деятельности, указанному в лицензии.

Проверки после получения лицензии

После получения лицензии за компаниями и ИП ведется лицензионный контроль, в целях обеспечения соблюдения требований закона. Это значит, что нужно быть готовым к плановым и внеплановым проверкам.

Плановая проверка проходит в соответствии с ежегодным графиком, который утверждает лицензирующий орган. Узнать есть ли вы в таком графике можно на сайте соответствующего лицензирующего органа. За три рабочих дня до начала проверки, вы получите уведомление об этом (в форме копии приказа), направленное заказным письмом.

Для проведения внеплановой проверки, лицензирующий орган вправе не направлять предварительное уведомление.

Основания для плановой проверки

- истек год со дня принятия решения о предоставлении лицензии или ее переоформлении;

- прошло три года со дня окончания последней плановой проверки;

- истечение срока со дня окончания последней плановой проверки, в сферах здравоохранения, образования, в социальной сфере (срок устанавливает Правительство РФ).

Основания для внеплановой проверки

- истек строк для устранения нарушений лицензионных требований;

- в лицензирующий орган поступили заявления о грубых нарушениях лицензионных требований;

- истек срок приостановления действия лицензии;

- организация или ИП заявили о проведении внеплановой проверки в целях подтверждения факта досрочного устранения нарушений лицензирующего органа;

- лицензирующий орган получил поручение на проверку от Президента РФ или Правительства.

Рассматриваем возможность отражения приобретения и передачи неисключительных прав по лицензионному договору на счете 97 «Расходы будущих периодов» и 26 «Общехозяйственные расходы»

Согласно пункту 39 ПБУ 14/2007 «Учет нематериальных активов» платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора. Таким образом, именно приобретение неисключительных прав по лицензионному договору должно отражаться на счете 97, это прямо предусмотрено ПБУ 14/2007.

Далее эти расходы, согласно ПБУ 10/99 «Расходы организации» учитываются в составе расходов по обычным видам деятельности в соответствии с конкретным договором.

В соответствии с Планом счетов бухгалтерского учета, «организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т.п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 «Общехозяйственные расходы» для обобщения информации о расходах на ведение этой деятельности. Данные организации списывают суммы, накопленные на счете 26 «Общехозяйственные расходы», в дебет счета 90 «Продажи».

Согласно подпункту 26 и подпункту 37 пункта 1 статьи 264 НК РФ расходы, связанные с приобретением права на использование баз данных по договорам с правообладателем (лицензионным и сублицензионным соглашениям), а также периодические платежи за пользование правами интеллектуальной деятельности, относятся к прочим расходам, связанным с производством и реализацией.

Бухучет: списание расходов будущих периодов

Организация может самостоятельно установить порядок распределения расходов будущих периодов в течение (равномерно, пропорционально объему продукции, полученному доходу и т. д.). Выбранный вариант закрепите в учетной политике (п. 7 и 8 ПБУ 1/2008, письмо Минфина России от 12 января 2012 г. № 07-02-06/5). При списании расходов сделайте проводку:

Дебет 20 (26, 44, 91-2) Кредит 97 – отнесены на затраты расходы будущих периодов (их часть).

Если затраты, сопутствующие получению прав, несущественны (по сравнению с лицензионными платежами), они могут быть учтены единовременно исходя из принципа рациональности (п. 6 ПБУ 1/2008). Критерий существенности определите самостоятельно и отразите его в учетной политике для целей бухучета (п. 7, 8 ПБУ 1/2008).

Затраты по заимствованиям

Установлены единые правила признания затрат по государственным и муниципальным долгам публично-правовых образований и заимствованиям бюджетных и автономных учреждений. Определены общие требования к раскрытию информации об указанных затратах в бухгалтерской отчетности.

Затраты по долговым обязательствам бюджетных и автономных учреждений по новому ФСБУ делятся так:

- процентные расходы по долгосрочным обязательствам;

- прочие затраты по долговым обязательствам.

Расходы учитывают обособленно по каждой категории. Изначально прочие затраты признаются в составе расходов будущих периодов — по счету 0 401 50 000. Затем их включают в состав капитальных вложений или относят к расходам текущего периода.

Порядок отражения госпошлины в бухучете

Согласно статье 13 Налогового кодекса РФ, госпошлина является федеральным сбором. В силу этого в бухучете начисление и уплата госпошлины учитывается на счете 68 Расчеты по налогам и сборам . Для этого к счету 68 необходимо открыть субсчет Государственная пошлина .

Уплату госпошлины отражается следующей проводкой:

При учете госпошлины в бухучете следует обратить внимание на вид госпошлины. Уплата госпошлины может быть обусловлена следующими факторами:

- приобретением / созданием некоторых видов имущества;

- операциями, которые проводятся в рамках основной деятельности организации;

- операциями, не связанными с основной деятельностью;

- приобретением прав, используемых в течение нескольких отчетных периодов;

- рассмотрением дела в суде.

Рассмотрим наиболее распространенные ситуации уплаты госпошлины и отражение их в бухучете в таблице.

| Ситуация | Пояснение | Дебет | Кредит | Пояснение проводки |

| Организация заплатила госпошлину при покупке/создании имущества | Госпошлину включить в фактическую стоимость имущества (п. 6 ПБУ 5/01, п. 24 приказа Минфина России от 13 октября 2003 г. № 91н, п. 8 ПБУ 6/01, п. 8 ПБУ 14/2007) | Дебет 08 (10, 41…) | Кредит 68 субсчет Государственная пошлина | Начислена госпошлина, связанная с приобретением (созданием) имущества |

| Организация платит сбор в ходе текущей деятельности | Например, организация заверяет документы, делает их копии, регистрирует договоры и т. д. | Дебет 20 (26, 25, 44…) | Кредит 68 субсчет Государственная пошлина | Начислена госпошлина по операциям, связанным с основной деятельностью организации |

| Организация платит госпошлину по операциям, которые не относятся к основной деятельности | Сумма сбора включается в состав прочих расходов (п. 11 ПБУ 10/99). Например, при отчуждении имущества по договору мены (абз. 5 п. 11 ПБУ 10/99). | Дебет 91-2 | Кредит 68 субсчет Государственная пошлина | Начислена госпошлина по операциям, не связанным с основной деятельностью организации |

Пример

Какой установлен порядок отражения в бухучете для сборов, которые взимаются нотариусами?

Отражение сборов в бухучете будет зависеть от того, где совершались нотариальные действия: в государственной нотариальной конторе или у частного нотариуса.

Если уплаченный сбор является госпошлиной, то проводка будет следующей:

Платежи частным нотариусам являются установленным тарифом, а не госпошлиной (ст. 22 Основ законодательства РФ о нотариате).

С сайта: http://www.zakonprost.ru/content/info/190

Отчетность

Этот ФСБУ содержит методологию составления и предоставления бухгалтерской отчетности. Некоторые отчетные данные придется раскрывать в обязательном порядке.

Активы и обязательства учреждения будут разделены на краткосрочные и долгосрочные, или оборотные и внеоборотные соответственно.

Также чиновники определили ряд принципов, которым должна отвечать бюджетная отчетность учреждения:

- уместность (релевантность);

- достоверное предоставление (полнота, нейтральность, отсутствие существенных ошибок);

- верификация;

- своевременность;

- существенность;

- сопоставимость;

- понятность.

Переоценка основных средств в бухучете

Из-за инфляции некоторые основные средства со временем могут обесцениться, то есть их стоимость в учете будет далека от рыночной стоимости схожих основных средств. Чтобы свести к минимуму возникающую разницу, компании вправе проводить переоценку основных средств (п. 17 ФСБУ 6/2020). Есть два способа это сделать:

- Пересчитать первоначальную стоимость и сумму накопленной амортизации так, чтобы балансовая стоимость ОС после переоценки была равна справедливой стоимости.

- Уменьшить первоначальную стоимость ОС на амортизацию, а затем пересчитать балансовую стоимость так, чтобы она соответствовала справедливой.

В первом случае в учете надо сделать отдельные записи — и для первоначальной стоимости, и для амортизации. Во втором случае делают одну корректирующую запись.

Результаты переоценки отражают в учете на 31 декабря. Стоимость основного средства может не только уменьшиться, но и в некоторых случаях, наоборот, вырасти.

Бухучет: списание расходов будущих периодов

Организация может самостоятельно установить порядок распределения расходов будущих периодов в течение срока действия договора (равномерно, пропорционально объему продукции, полученному доходу и т. д.). Выбранный вариант закрепите в учетной политике (п. 7 и 8 ПБУ 1/2008, письмо Минфина России от 12 января 2012 г. № 07-02-06/5). При списании расходов сделайте проводку:

Дебет 20 (26, 44, 91-2) Кредит 97 – отнесены на затраты расходы будущих периодов (их часть).

Если затраты, сопутствующие получению прав, несущественны (по сравнению с лицензионными платежами), они могут быть учтены единовременно исходя из принципа рациональности (п. 6 ПБУ 1/2008). Критерий существенности определите самостоятельно и отразите его в учетной политике для целей бухучета (п. 7, 8 ПБУ 1/2008).

Бухучет: прочие расходы

При получении прав на интеллектуальную собственность лицензиат может нести дополнительные расходы, связанные с заключением лицензионного договора (если в договоре эта обязанность не возложена на лицензиара). К ним, в частности, относятся:

расходы на нотариальное заверение документов;

расходы на уплату патентных, государственных и иных пошлин за регистрацию лицензионного договора или его изменение.

Ситуация: кто несет расходы на уплату пошлины (государственной, патентной) за регистрацию лицензионного договора: лицензиар или лицензиат?

Этот вопрос стороны должны согласовать между собой, например, при заключении лицензионного договора. Законодательство не закрепляет эту обязанность за какой-либо одной стороной сделки по передаче (получению) неисключительных прав на интеллектуальную собственность.

Следовательно, зарегистрировать лицензионный договор может как лицензиар, так и лицензиат.

Соответственно, и обязанность уплатить пошлину может быть возложена на лицензиара или лицензиата, так как этот сбор платит организация, которая обратилась за совершением юридически значимых действий.

Такой вывод следует из статьи 333.17 Налогового кодекса РФ и пункта 4 Положения, утвержденного постановлением Правительства РФ от 10 декабря 2008 г. № 941.

Подобные расходы относятся ко всему сроку действия договора (например, пошлины), поэтому их нужно распределить. Отразите их в составе расходов будущих периодов на счете 97 «Расходы будущих периодов» (Инструкция к плану счетов и п. 18 ПБУ 10/99). При этом сделайте проводку:

Дебет 97 Кредит 76 (60, 70, 68, 69…) – отражены в расходах будущих периодов затраты, связанные с получением права на пользование интеллектуальной собственностью.

Сведения о показателях отчетности по сегментам

С 2022 года ввели новые федеральные стандарты бухгалтерского учета для организаций государственного сектора: среди них — сведения о показателях бухгалтерской (финансовой) отчетности по сегментам. Его применяют учреждения, которые формируют консолидированную отчетность. ФСБУ определяет порядок раскрытия сведений о показателях отчетности по сегментам в составе годовой консолидированной отчетности. Такие отчеты формируют, в том числе, и главные распорядители бюджетных средств (ГРБС), которые осуществляют функции и полномочия учредителя для бюджетных и автономных учреждений. Кроме того, консолидированную отчетность формируют финансовые органы субъектов РФ и муниципальных образований.

Федеральный стандарт выделяет три сегмента. Покажем их в таблице.

| Сегмент | Организации госсектора |

|---|---|

| Бюджетные единицы |

К ним относятся:

|

| Бюджетные и автономные учреждения | К ним относятся федеральные, региональные, муниципальные бюджетные и автономные учреждения |

| Внебюджетные государственные единицы |

К ним относятся:

|

Сумму оборотов между организациями из одного сегмента исключают при формировании показателей по этому сегменту. Такие же обороты между организациями разных сегментов исключают при формировании консолидированных показателей по всем сегментам.

Поступление основных средств: порядок бухгалтерского учета

На учет объекты ставятся по первоначальной стоимости

Важно помнить, что первоначальная стоимость — это не только стоимость самого объекта, указанная в чеке или накладной, это еще и ряд дополнительных затрат

В первоначальную стоимость включают капитальные вложения (п. 12 ФСБУ 6/2020, п. 9 ФСБУ 26/2020):

- стоимость объекта;

- затраты на доставку, транспортировку;

- затраты на монтаж, установку;

- проценты по займам, если ОС относится к инвестиционным активам;

- оценочные обязательства по демонтажу, утилизации ОС и восстановлению окружающей среды;

- затраты на пусконаладочные работы за вычетом расчетной стоимости произведенной продукции;

- таможенные пошлины (в случае ввоза объекта из-за границы);

- госпошлину (например, пошлину при регистрации автомобиля);

- зарплату и взносы, если объект основных средств был построен силами работников, и т.д.

Все затраты включаются в первоначальную стоимость за вычетом НДС, подлежащего вычету.

В бухгалтерском учете все затраты следует накапливать на счете 08. Только при завершении всех капитальных вложений собранные затраты в полном объеме переносятся на дебет счета 01 «Основные средства» или 03 «Доходные вложения в материальные ценности». Это значит, что все затраты на приобретение (создание) объекта основных средств уже понесены и он готов к эксплуатации.

Пример. ООО «Метр» приобрело автомобиль «Рено» в автосалоне за 526 000 рублей, в том числе НДС 87 666,67 рубля. Регистрация в ГИБДД обошлась ООО «Метр» в 2 850 рублей.

Бухгалтер Оськина Р. Л. отразила все операции так:

Дебет 08 Кредит 60 — 438 333,33 —отражена стоимость «Рено»;

Дебет 19 Кредит 60 — 87 666,67 — выделен НДС;

Дебет 68 Кредит 19 — 87 666,67 — НДС принят к вычету;

Дебет 08 Кредит 68 — 2 850 — отражена пошлина, уплаченная за регистрацию «Рено»;

Дебет 01 Кредит 08 — 441 183,33 (438 333,33 + 2 850) — автомобиль «Рено» введен в эксплуатацию.

Финансовые инструменты

Новые стандарты затрагивают финансовые инструменты бюджетных учреждений. Под финансовым инструментом понимают договор, в результате заключения которого у одной стороны появляется актив, а у другой — финансовое обязательство перед другой стороной или увеличиваются чистые активы. ФСБУ определяет порядок учета:

- денежных средств;

- дебиторской задолженности;

- долговых требований;

- активов до погашения (деньги на депозитах от трех месяцев, долговые ценные бумаги);

- активов для перепродажи (акции, облигации, векселя);

- активов для получения доходов от участия (акции с целью владения, доли в уставных капиталах, участие в учреждениях).

В составе финансовых обязательств учитывают кредиторскую задолженность и долговые обязательства.

Метод долевого участия

В стандарте закрепляют порядок формирования инвесторами годовой отчетности и особенности для отражения показателей финансовых вложений. При подготовке отчетности за 2022 год учитывайте:

- правила отражения финансовых активов, которые используют для получения доходов от инвестиций, с применением метода долевого участия;

- требования к информации об инвестициях.

Этот стандарт планируют внедрять поэтапно: каждый год дополнять информацию по объектам инвестирования. Полностью его введут только к отчетности за 2025 год. Только тогда потребуется раскрыть информацию по всем объектам, в которые инвестировали бюджетные средства.

Списание расходов будущих периодов

Для автоматического ежемесячного учета затрат на ПО необходимо запустить в разделе Операции — Закрытие периода — Закрытие месяца.

Проводки по документу

Учет затрат на ПО за июль

Документ формирует проводку:

Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за июль.

Учет затрат на ПО за август

Документ формирует проводку:

Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за август.

Аналогично осуществляется учет затрат на ПО за следующие месяцы до окончания срока использования неисключительного права.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету ежемесячной суммы расходов на ПО, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета ежемесячной суммы затрат на ПО с помощью отчета Справка-расчет списания расходов будущих периодов (в БУ PDF, НУ PDF) в разделе Операции — Закрытие периода — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Бухучет

Стоимость объекта, полученного в пользование, определяйте исходя из суммы , установленной на весь лицензионного договора. То есть исходя из общей суммы лицензионных платежей. Такой порядок установлен пунктом 39 ПБУ 14/2007.

Лицензиат не начисляет амортизацию на интеллектуальную собственность, право пользования которой он получил по лицензионному договору. Это делает лицензиар. Такой порядок установлен пунктом 38 ПБУ 14/2007.

Если организация на основе лицензионного договора приобретает право использовать чужую интеллектуальную собственность, в бухучете она должна отразить:

расходы в виде вознаграждения лицензиару (лицензионные платежи);

прочие расходы, связанные с заключением и исполнением лицензионного договора.

Информация о связанных сторонах

Для бюджетников информация о связанных сторонах в стандарте с 2021 года определяет правила раскрытия в годовой отчетности информации о физических и юридических лицах, которые влияют на работу учреждения госсектора или на деятельность которых оказывают влияние бюджетные организации. К связанным сторонам относят:

- аффилированные лица (члены наблюдательного совета автономного учреждения);

- лица, заинтересованные в сделках бюджетного учреждения;

- лица, влияющие на хозяйственную деятельность организации по учредительным документам, соглашениям;

- лица, на действия которых влияет бюджетная организация.

Учитываем затраты на лицензию

А что же сейчас?

Налоговые органы в своих разъяснениях по учету стоимости лицензий апеллируют к содержанию п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв.

Еще раз процитируем п. 65 ПВБУ: затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида. Заметьте, в данной норме речь идет именно об активах организации.

Из ее буквального прочтения родилось мнение, что если понесенные организацией затраты не образуют какой-либо актив (нематериальный актив, основное средство, дебиторскую задолженность, материально-производственные запасы), они представляют собой расходы и, следовательно, отражаются в учете единовременно.

Лицензия в сфере образования

Проанализируем ещё один пример – лицензирование деятельности в образовательной сфере. Его осуществляет Министерство образования, государственные органы, управляющие образованием субъектов РФ и муниципальные органы, если у них имеются соответствующие полномочия. Условием, при котором предоставляется лицензия, в данном случае считается оплата её соискателем расходов органа лицензирования на осуществление экспертизы и изготовление лицензионного бланка. Цель проведения экспертизы – установить, соответствуют ли условия образовательного процесса, предлагаемые соискателем лицензии, санитарно-гигиеническим нормам, требованиях строительных правил и т.п. Размер расходов зависит от того, сколько было затрачено на выплаты лицам, проводящим экспертизу в качестве членов экспертной комиссии, на их командировки, приготовление бланка и других расходов и затрат, которые установлены на законодательном уровне.

Лицензионный сбор за выдачу лицензии мы рассмотрели.

Как отразить судебные госпошлины

Иногда компаниям приходится подавать иски в суд. В этом случае тоже необходимо уплатить госпошлину. В бухучете она не связана с основными видами деятельности фирмы, поэтому относится к прочим расходам и учитывается на счете 91 «Прочие доходы и расходы». Проводка по начислению госпошлины формируется в том отчетном периоде, к которому она относится, то есть в периоде, когда фирма обратилась в суд.

Если дело выиграно, ответчик возмещает затраты истца, в том числе госпошлину. Истец отражает в своем бухгалтерском учете прочий доход на дату вступления судебного решения в силу.

Рассмотрим, как отразить госпошлину в бухгалтерском учете проводками ответчику, то есть опишем тот же самый пример, но с точки зрения другой участвующей в судебном процессе стороны.

Читайте подробнее об уплате госпошлины за подачу искового заявления в суд.

Госпошлина и ОС в бухгалтерском и налоговом учете

При приобретении основных средств зачастую нужно уплачивать госпошлину за проведение определенных регистрационных действий. Рассмотрим, какими бухгалтерскими проводками госпошлина будет отражена в этом случае.

Допустим, организация приобрела автомобиль. Чтобы транспорт использовать, его необходимо зарегистрировать в ГИБДД. Регистрация совершается после уплаты госпошлины.

Существует два варианта отражения госпошлины за регистрационные действия в отношении ОС в бухучете. Один вариант — учесть госпошлину как расход, связанный с приобретением основного средства, и, соответственно, включить его в первоначальную стоимость. Второй — отразить госпошлину как расход по обычным видам деятельности или отнести к прочим расходам (в зависимости от того, как используется ОС).

Такая же ситуация и в налоговом учете: госпошлина учитывается или в первоначальной стоимости основного средства, или в составе прочих расходов.

О порядке учета ОС при УСН мы тоже писали.

Какой вариант учета выбрать, зависит от момента ввода ОС в эксплуатацию. Если госпошлина уплачена до ввода в эксплуатацию, ее следует учесть в первоначальной стоимости. Если после — в расходах.

Амортизация

Новый документ устанавливает составляющие расчета амортизационных отчислений: способ, срок полезного использования (СПИ) и вводит термин ликвидационной стоимости (ЛС), которого раньше не было.

Ликвидационная стоимость определена п. 30 документа. Для ее расчета нужно взять:

- сумму, которую могла бы иметь фирма при выбытии ОС, не исключая ценности, образующиеся в результате выбытия;

- расчетную сумму затрат на выбытие.

ЛС является разницей этих двух значений

Важно заметить: в п. 30 указывается, что объект ОС рассматривается как уже достигший завершения СПИ «и находился в состоянии, характерном для конца срока полезного использования»

ЛС может принимать нулевое значение, если:

- к завершению СПИ не рассчитывают на поступления от выбытия ОС либо они незначительны;

- сумму поступлений невозможно определить достоверно.

Значения трех составляющих устанавливаются при постановке ОС на учет. Фирма обязана по окончании года и при изменениях, связанных с ОС, отслеживать, соответствуют ли они условиям пользования объектом в реальности; если это необходимо, их изменять (т.н. «изменения оценочных значений»)

Обратим внимание, что в ПБУ 6/01 вопрос об изменении способа расчета амортизации был освещен расплывчато, а новый документ четко указывает на эту возможность (п. 37)

Исчислять амортизацию теперь нужно с дня принятия объекта к учету в БУ, а не с начала следующего за этим событием месяца. Останавливают начисление по аналогичному принципу – от дня списания с бухгалтерского учета, а не с начала последующего месяца, как раньше.

Прежний вариант возможен по решению руководства фирмы, но законодатель употребляет термин «допускается» (п. 33). Из сказанного ясно, что подобное допущение является исключением из правила и его нужно обосновать в ЛНА. Расчет амортизации приостанавливают в одном случае: если ликвидационная стоимость выше балансовой или с ней сравнялась. Если в дальнейшем ликвидационная стоимость окажется меньше, чем по балансу, амортизационные начисления надо возобновить.

Важно! Амортизацию продолжают начислять даже в ситуации простоя или прекращения работы ОС временно (п. 30 ФСБУ 6/2020)

Способ начисления амортизации связан законодателем с определением СПИ. Он может определяться двояко:

- По времени, периоду, когда ОС будет экономически выгодно.

- По объему продукции (или работ) в натуре, который планируется произвести при помощи конкретного ОС.

Если СПИ определяется временем, когда ОС экономически эффективно, используют линейный способ либо способ уменьшаемого остатка. Линейный способ хорошо известен бухгалтерам, однако здесь придется учитывать фактор ликвидационной стоимости. Амортизацию отчетного периода определяют разницей балансовой и ликвидационной стоимости, разделенной на остаток СПИ.

Говоря о методике уменьшаемого остатка, законодатель лишь обращает внимание: амортизационные расчеты должны быть такими, чтобы амортизация за равные периоды уменьшалась одновременно с уменьшением СПИ объекта. Фирма сама решает, какую формулу применить, чтобы исполнить этот принцип

Если СПИ определяется количеством продукции, пользуются способом пропорционально количеству продукции (объему работ). Алгоритм расчета в рамках отчетного периода такой:

- вычисляют разницу между балансовой и ликвидационной стоимостью;

- делят количество продукции на остаток СПИ;

- умножают одно значение на другое.

Запрещается исчислять амортизацию по выручке от реализованного того же объема продукции. Необходимо сделать расчет в целом так, чтобы распределить амортизируемую стоимость ОС на весь СПИ.