- Не забывайте о минусах применения налогового режима для самозанятых

- Последствия для организации-контрагента

- Оплата наличными от юридического лица

- Что будет, если самозанятый не сформирует чек

- Выдача чеков самозанятым

- Чек-лист для оценки рисков при работе с плательщиками НПД

- Как формируется оплата налога

- Как составить правильный договор

- Какие данные содержатся в чеке самозанятого

- Частые ошибки при работе с самозанятыми

- На какие критерии обращают внимание проверяющие

- Весь штат из самозанятых: реальность или миф?

- Как будут вычислять самозанятых

- Кто под подозрением у ФНС?

- Самозанятые ошибочно используют налоговый бонус в 10 000 руб

- Где зарегистрировать деятельность

- Зачем оформляться самозанятым и платить налог

- Что будет с пенсионными начислениями

- Оплата наличными от физического лица

- Как зарегистрироваться в качестве самозанятого

- Как правильно оформить договор с самозанятым

Не забывайте о минусах применения налогового режима для самозанятых

- Ограничение по срокам. Сегодня самозанятость — это эксперимент, сроком действия до 2028 года включительно;

- Наличие лимита на сумму годового дохода в 2 400 000 руб.;

- Запрет найма сотрудников;

- Ограничения по видам деятельности;

- Отсутствие обязательных отчислений в пенсионный фонд РФ. Как следствие — отсутствие формирования пенсионного стажа.

Рекомендую ознакомиться со статьями — стоит ли торопиться официально становиться самозанятым?, историей подписчика блога о самозанятых гражданах в такси, мнение автора статьи относительно отслеживания нелегальных доходов граждан.

@garant_ooo

Последствия для организации-контрагента

Если электронный отчет из приложения «Мой налог» от разовой сделки или выполнения договора (этапа по договору) с плательщиком НПД не поступил в распоряжение организации, пропадают не просто преимущества работы с самозанятым. Часто документ не просто не выдается, он удаляется вместе с проведенной продажей. Юрлицо становится участником спора с налоговой. Причина отсутствия сведений о фискальном отчете в реестре ФНС (если он удален самозанятым) никого не интересует, последствия для организации, если самозанятый не предоставил чек, наступают неотвратимо. Ей нечем подтвердить проведенные затраты, появляется риск доначислений в бюджет, в том числе НДФЛ (13%) и платежей в обязательные страховые фонды (30%).

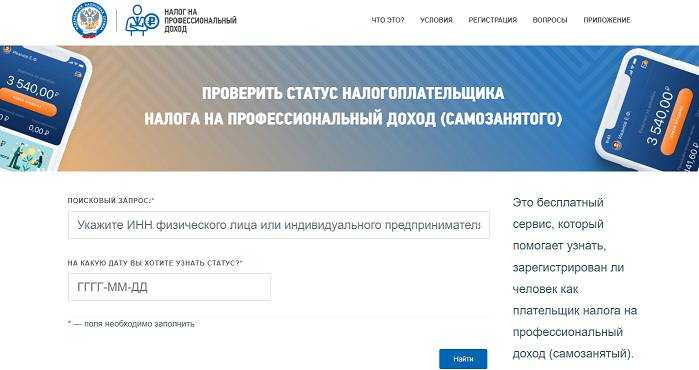

С момента введения эксперимента с НПД наработана солидная практика взаимодействия юрлиц и самозанятых. Самый главный совет — регулярно проверять статус плательщика НПД на сайте налоговой. Делайте это перед заключением договора и перед каждым следующим расчетом с ним. Способ поможет оценить и подлинность чека.

Порядок проверки на сайте ФНС:

- Открыть страницу сервиса.

- Ввести ИНН самозанятого в окно «Поисковый запрос».

- В окно ниже — вписать дату, на которую проверяется наличие статуса плательщика НПД.

- После активации кнопки «Поиск» система предоставит нужную информацию.

Что еще использовать в работе с этой категорией контрагентов организации:

- Убедиться, что самозанятый не состоял с вашей организацией в трудовых отношениях последние два года.

- Проверить вид оказываемых услуг (выполняемых работ), реализуемого продукта — не входит ли он в перечень запрещенных на спецрежиме.

- Обязательно использовать в работе (кроме разовой и небольшой сделки с наличной оплатой) договор ГПХ.

- Указать в договоре используемый режим НПД, обязательность предоставления фискальных документов и сроки их передачи, ответственность самозанятого за непредоставление чеков (лучше в виде штрафа).

- Поручить бухгалтеру ведение отдельного учета таких электронных отчетов, своевременно проверять их наличие.

ВАЖНО!

Оплата наличными от юридического лица

Принять оплату от юридического лица самозанятый также может наличными деньгами. При этом, фиксируя оплату в приложении, он обязательно указывает:

- официальное наименование организации-клиента;

- конкретное название оказанной услуги;

- полную стоимость.

На последнем этапе формирования чека, самозанятый отмечает, что услуга оказана юридическому лицу. Так обычно происходит оплата разовой сделки.

Если же сотрудничество лица и компании носит сколько-нибудь продолжительный характер, то для его оформления потребуется составить договор. В зависимости от характера сотрудничества, он может быть:

- подряда;

- поставки;

- возмездного оказания услуг.

Организации могут также платить наличными самозанятым совершенно любые суммы. Исключение сделано в законе разве что для платежей от организаций в адрес ИП на режиме самозанятости.

Таким самозанятым ИП в рамках одного договора фирмы могут оплачивать наличными не более 100 тысяч рублей (п. 4 указания ЦБ № 5348-У от 09.12.2019).

Итак, и люди, и компании могут платить самозанятым наличными за их товары и услуги. Чтобы не нарушать закон, самозанятый, принимая оплату наличными, должен сразу зарегистрировать полученную сумму в приложении «Мой налог» и предоставить клиенту чек. В нем прописывается тип услуги и данные клиента, а также обязательно отмечается, кому оказана услуга: юридическому или физическому лицу. Если сотрудничество между организацией и самозанятым продолжительное, то оно должно оформляться договором, данные о номере которого тоже включают в чек. При этом, самозанятым стоит иметь ввиду, что его годовой размер дохода от самозанятости не должен превышать 2,4 млн рублей.

(Visited 27 659 times, 1 visits today)

Что будет, если самозанятый не сформирует чек

Ответственность самозанятого за невыдачу отчета о поступлении средств наступает как за уклонение от уплаты налогов. За первое нарушение штрафуют на 20% от суммы платежа, за повторное в течение 6 месяцев — на 100% ().

Закон предусмотрел и возможность сбоя в работе сервиса для плательщиков НПД. В этом случае, согласно , чек формируют и выдают в течение суток после устранения сбоя. За это самозанятых не штрафуют.

Дмитриева Наталья

2021-12-02 15:29:43

Часто спрашивают, что будет, если аннулировать чек в приложении? Созданные и аннулированные прошедшим периодом чеки учитываются при расчете НПД. Отдельное уведомление об уменьшении налога в связи с аннулированием вам не пришлют. Следите и проверяйте сами, особенно если аннулированная сумма не мала. В случае ошибки обращайтесь в налоговую.

Выдача чеков самозанятым

При заключении гражданского договора, продажи товаров или выполнении работ гражданин, который имеет регистрацию в ФНС в качестве плательщика профессионального налога, подтверждает действие чеком. Документ формируется в приложении “Мой налог” или, для удобства юрлица-заказчики могут автоматически сформировать чеки от самозанятых в сервисе «Мои самозанятые» — официальный партнер ФНС России, поэтому процедура легальная. Заменить документ невозможно идентичным, в том числе при предоставлении отчетности в ФНС. не может заменить специальную форму для самозанятых в форме чека.

Чек-лист для оценки рисков при работе с плательщиками НПД

Если вы уже сотрудничаете с самозанятыми или только планируете заключить ГПД с одним из них, проверьте возможные риски по предложенному чек-листу.

-

Действительно ли подрядчик является самозанятым? Статус можно проверить на сайте ФНС. Если исполнитель окажется физическим лицом без статуса самозанятого, заказчику придется заплатить за него зарплатные налоги, штрафы и пени.

-

Может ли самозанятый выполнять ту работу, которую ему планирует поручить заказчик в рамках договора? Перечень запрещенных видов деятельности на спецрежиме опубликован в ст. 4 Федерального закона № 422 от 27.11.2018 г.

-

Где работал подрядчик в течение последних 2 лет: если он состоял в трудовых отношениях с заказчиком, то вознаграждение по ГПД не попадает под НПД.

-

Куда устроился сотрудник после того, как отказался от статуса плательщика НПД: если он сначала выполнял работу для компании в качестве самозанятого, а затем устроился туда работать, то этот факт налоговые инспекторы могут рассматривать как испытательный срок, оформленный в виде работы по ГПД.

-

Есть ли в штатном расписании заказчика должность, предполагающая выполнение тех же обязанностей, что возложены на самозанятого? Если да, то у налоговой есть повод заподозрить предприятие в уходе от налогов и применении мошеннических схем.

-

Содержит ли ГПД положения, указывающие на наличие трудовых взаимоотношений: например, в документе указана должность или профессия самозанятого, прописан график работы и отдыха, не указан срок выполнения работ, назначен руководитель из числа должностных лиц предприятия. О различиях между трудовыми отношениями и услугами самозанятого вы можете узнать из памятки ФНС.

-

Кто обеспечивает самозанятого ресурсами и инструментами для выполнения работы по ГПД? Если это делает заказчик, то налоговая может заподозрить намеренную замену трудовых отношений договорами ГПХ.

Как формируется оплата налога

Узнать, как формируется оплата, можно все из того же приложения «Мой налог». Вы оказываете услуги — вам платят деньги. Но это не все. Вы обязаны после каждой оплаты за выполненную услугу или проданный товар выдавать чек. В приложении вы сами формируете чеки и отправляете их клиентам по телефону или на мейл.

Самозанятого плательщика налога не обязывают использовать контрольно-кассовую технику (ККТ) для приема оплаты. Вы вручную вводите сумму и категорию клиента — ИП или физлицо. Не нужно проводить через приложение все ваши денежные поступления. Если вам отдали долг — это не доход. Фиксируйте только доходы от деятельности. Например, если Мария Ивановна получила 300 рублей за кота и 1500 р. ей подарили на день рождения, налоговикам будут интересны 300 рублей.

Они, конечно, надеются на вашу честность и не будут проверять все денежные движения по вашим картам, но могут и прийти с проверкой. Тогда банк должен будет передать информацию обо всех начислениях. Лучше не обманывать. Если вас поймают на сокрытии налогооблагаемой суммы дохода — штраф будет равен 20% от нее. За повторное нарушение в течение 6 мес. вас оштрафуют на полную сумму дохода.

Сумма, отраженная в приложении, и будет объектом налогообложения. С нее вы должны оплачивать налог. Печально, но размер затрат, которые могут возникнуть при осуществлении деятельности, не учитывается и не вычитается. Если Мария Ивановна, чтобы связать кота, купила нитки на 200 руб., она никак не сможет оформить этот расход. Платить налоги придется с трехсот руб.

Небывалое новшество — никаких налоговых деклараций! Вам не надо высчитывать налог и нести расчет в инспекцию. Приложение само формирует сумму налога, реквизиты для его оплаты и напоминает вам о нем каждый месяц. Уведомление приходит в приложение не позже 12 числа.

Оплачивать налог вы можете:

- в самом приложении;

- подключить автоплатеж;

- в банках по квитанции;

- в личных кабинетах уполномоченных банков: через тот же Сбербанк-Онлайн.

Как составить правильный договор

Правильно составленный договор с самозанятым снимает сразу очень много проблем

Самое важное, что должно быть в документе, мы рассмотрим

Юристы советуют сделать документ максимально конкретным. Вместо слова «договор» в заголовке целесообразно назвать документ «договором об оказании услуг» (оказываются услуги) или «договором подряда» (если выполняются работы), а в тексте договора самозанятый будет называться исполнителем или подрядчиком.

Обязательно указать, что деловой партнер имеет статус самозанятого. Очень желательно попросить у него справку о постановке на учет плательщика налога на профдоход и приложить к договору. Здесь же правильным будет уточнить, что заказчик не платит налоги и взносы за исполнителя (подрядчика) на основании п. 8 ст. 2 ФЗ № 422.

Самозанятый должен сообщить руководителю, если решит перейти на другой налоговый режим или утратит статус из-за высоких доходов за год. Такое условие обязательно нужно вписать в текст договора. Сроки уведомления тоже указываются.

Бывают ситуации, когда заказчик не получает на руки чек.

Чтобы этого избежать, в договор нужно вписать обязанность выдачи чека после оплаты. Оплата должна быть связана с выполнением конкретных работ или услуг.

К договору может составляться приложение. В нем развернуто описываются все работы и услуги, если их много, а в договоре дается одной фразой ссылка на приложение. Например: «Исполнитель обязуется оказывать услуги согласно приложению № 1 к Договору, а Заказчик обязуется оплачивать эти услуги».

Можно предложить партнеру вписать в документ штрафные санкции за нарушения. Добросовестного плательщика налога условие не отпугнет, а на инспекторов может произвести благоприятное впечатление.

Какие данные содержатся в чеке самозанятого

Подтверждение оплаты всегда формируется через сервис для самозанятых (мобильную или веб-версию), оператора электронной площадки или банк. Реестр таких операторов и кредитных организаций ФНС ведет самостоятельно. Невозможно сформировать и передать ФД, не заполнив всех его реквизитов. содержит исчерпывающий их перечень, который определяет, как выглядит чек самозанятого для юридических лиц и граждан, сформированный в сервисе для плательщиков НПД.

Данные о контрагентах плательщика НПД вносятся автоматически. Система запоминает и предоставляет их на выбор для внесения в новую продажу:

- название постоянного контрагента — юрлица или ИП;

- его ИНН;

- данные договора ГПХ;

- формулировку назначения платежа.

На практике бывают случаи, что ИП или ООО не сообщают регистрационные данные, как сформировать чек самозанятому в приложении «Мой налог» в таком случае? Чтобы такие ситуации не происходили, заключите договор заранее. Но решение есть и для случая, когда информацию выяснить не удалось, ФД самозанятого готовится без ИНН — при создании вместо него выбирается «Иностранная компания». Поле для ввода ИНН пропадет. Ставка налогообложения не изменится — 6%.

ВАЖНО!

При работе с плательщиками НПД, ООО или ИП заключают договор ГПХ, подписывают акт выполненных работ.

Из сути договора понятно, что писать в чеке самозанятому при оказании услуг или выполнении работ. В описании новой продажи самозанятым рекомендуется указывать, по какому договору и за какие услуги (работы) поступили средства. Например, «Оплата по договору № 123 от 01.12.2021 за проверку 10 отчетов».

ВАЖНО!

Никаких других обязательных документов в «обороте» самозанятого не используется, не применяется товарный чек от самозанятого, счет-фактура и пр.

Частые ошибки при работе с самозанятыми

Некоторые формулировки ГПД налоговая однозначно рассматривает как признак нечестных схем ухода от налогов. Рассмотрим их подробнее:

-

В договоре указывается, что работу исполнитель должен выполнить лично. Такая формулировка – признак трудового договора. На самом деле, самозанятый имеет право привлекать помощников по договору ГПХ. Если заказчика такой вариант не устраивает, можно добавить в соглашение пункт о том, что исполнителю на подобные действия нужно письменное согласие заказчика.

-

Не указан срок действия договора – а это одно из основных условий для договора подряда. Кстати, и перезаключение договора с одним и тем же исполнителем – это тоже большой риск. В качестве альтернативы можно предусмотреть автоматическую пролонгацию документа, если исполнитель не отправит соответствующее письмо заказчику за 2 недели до окончания срока действия договора.

-

Указана ежемесячная оплата в фиксированной сумме. В марте 2021 года ФНС заявила о запуске скоринговой системы, которая будет анализировать периодичность и источники выплат вознаграждений самозанятым. Любые регулярные выплаты – это автоматическое попадание в зону риска. Чтобы исключить подобный сценарий, в договоре нужно сделать акцент на процедуре сдачи готовой работы, после которой исполнитель может получить денежное вознаграждение.

-

В договоре прописаны признаки трудовых отношений. То есть, заказчик установил для самозанятого график или место работы, либо использовал формулировки, характерные для трудового договора.

Таким образом, чтобы избежать внимания со стороны ФНС и приглашения на «беседу», нужно перед заключением ГПД проверить статус самозанятого, а в тексте самого договора не использовать формулировки, указывающие на трудовые отношения. После оплаты не забудьте взять у самозанятого чек, но при этом сами не выписывайте ему каких-либо расчетных листков или иных документов, которые обычно выдаете штатным сотрудникам.

На какие критерии обращают внимание проверяющие

Налоговые службы в данном вопросе помогают и подсказывают. Например, 16-го сентября выпущено письмо ФНС N АБ-4-20/13183@) «Об оценке налоговых рисков при выборе контрагентов, в частности при привлечении к выполнению работ граждан, применяющих НПД, и о передаче плательщиком НПД чека покупателю (заказчику)», в котором перечислены основные критерии, они разбиты на две группы:

— организационная зависимость самозанятого от заказчика.

Это выявляют по данным фактам:

- регистрация в качестве плательщика НПД — обязательное условие заказчика;

- заказчик распределяет самозанятых по объектам (маршрутам), исходя из производственной необходимости;

- заказчик определяет режим работы плательщика НПД (продолжительность рабочего дня, смены, время отдыха и т.д.);

- сотрудник заказчика руководит работой самозанятых, контролирует ее.

— инфраструктурная зависимость, о ней можно судить по тому, что плательщик НПД выполняет работу, используя только материалы, инструменты и оборудование заказчика.

А также о подмене гражданско-правового договора трудовым «говорит» порядок оплаты услуг самозанятого и их учет, аналогичный предусмотренному ТК РФ

Судебная практика и опыт дополняет, что проверяющие обращают внимание на следующие факты:

Отсутствие ранее (менее двух лет назад) трудовых отношений с теми физическими лицами, с которыми заключены гражданско-правовые договора как с самозанятыми.

Вводя режим НПД, сразу было понятно, что некоторые работодатели захотят сэкономить, расторгнуть со своими сотрудниками трудовые договоры и заключить с ними гражданско-правовые договоры как с самозанятыми. Поэтому прямо в законе есть ограничение, что если работодатель привлекает самозанятых, с которыми у него были трудовые отношения, и с даты их увольнения прошло менее 2 лет, то специальный налоговый режим применяться не будет (п. 8 ч. 2 ст. 6 Закона N 422-ФЗ).

Наличие убедительных и объективных аргументов, почему привлечены именно «люди со стороны».

Привлечение компаниями самозанятых граждан должно иметь разумное обоснование данного сотрудничества.

Не рекомендуется использовать в качестве аргумента экономическую составляющую, такую как налоговая оптимизация (НДФЛ, страховые взносы), т.к. это только усугубит ситуацию и проверяющие скорее этот аргумент используют против вас.

Необходимо обосновать разумную деловую цель, например, конкурентные преимущества по срокам, наличие специальных навыков или более высокого профессионального уровня для выполнения определенных работ или оказания услуг конкретным самозанятым, отсутствие подходящей штатной единицы на предприятии и т.д.

Отсутствие массового заключения договоров с самозанятыми.

Особое внимание может привлечь массовое заключение договоров с самозанятыми лицами в отношении деятельности, не предполагающей разовый характер

- Отсутствие должным образом оформленных документов.

- Статус самозанятого лица должен быть подтвержден информацией с официального сайта налоговой службы.

- Наличие своевременно и правильно оформленного чека от самозанятого за оказанные услуги или выполненные работы.

- Наличие актов оказания услуг или выполненных работ, подписанных с двух сторон, об оказанных услугах и выполненных работах не с общими фразами, а с конкретным описанием объема оказанных услуг или выполненных работ.

- Наличие подписанного гражданско-правового договора, в котором:

— указан статус самозанятого, даты регистрации,

— обязанности самозанятого по выдаче чека,

— наличие направленности деятельности самозанятого на конечный результат, а не на наличие иных признаков систематической деятельности с признаками трудовой,

— отсутствие указаний на наличие графика работы, материальной ответственности, подчинения трудовому распорядку, указания на тарифно-квалификационные характеристики работы, должностные инструкции,

— отсутствие указания на должность, специальность,

— право пользоваться принадлежащими организации помещениями, оборудованием безвозмездно (решение Арбитражного суда Республики Саха (Якутия) от 06.05.2016 по делу N А58-547/2016);

При отсутствии экономического обоснования сотрудничества формальный статус физических лиц, а также наименование договора не значат ничего, всегда рассматривается реальная суть взаимоотношений. Об этом неоднократно напоминала ФНС России (Письма ФНС России от 31.10.2017 N ЕД-4-9/22123@, от 11.08.2017 N СА-4-7/15895@).

Установленных требований к порядку заключения договора с самозанятыми в Законе 422-ФЗ не содержится, поэтому при заключении договоров необходимо опираться на нормы гражданского кодекса с учетом особенностей Закона о НПД.

Весь штат из самозанятых: реальность или миф?

Предприятию собрать штат только из самозанятых очень проблематично. Но здесь все зависит от вида деятельности фирмы и оформления взаимоотношений.

Если фирма крупная и занимается не только творческой работой, то сформировать весь штат из самозанятых не получится. Например, завод изготавливает оконные конструкции. Понятно, что сотрудников, работающих в цеху, нельзя попросить зарегистрироваться в качестве самозанятых.

Но, например, в отдел маркетинга можно набрать специалистов, являющихся плательщиками НПД. Так как специалист по продвижению бренда или по раскрутке официального сайта заняты на работе не полный рабочий день, их труд полностью творческий. Одновременно они могут вести несколько проектов.

Главное – все правильно оформить и продумать формулировки гражданско-правовых договоров и варианты оплаты за выполненную услугу.

Если же друзья работают в команде над разными проектами, то проблемы могут возникнуть не с налоговыми органами, а с заказчиками. Не все готовы заключать несколько договоров на выполнение услуги, даже разовой.

При условии, что самозанятые будут оказывать услуги населению, то главное – правильно оформить договоры аренды, если такое необходимо. В противном случае налоговая инспекция может признать такой «рабочий союз» незаконным, приостановить их деятельность и обязать зарегистрировать юридическое лицо или индивидуальное предпринимательство.

Главное помнить, что работа с самозанятыми не должна применяться как схема для уменьшения налогообложения. Это отметила Анна Коняева:

По итогу вывод такой: новый налоговый спецрежим был принят для выведения «из тени» людей, которые занимаются интеллектуальным трудом или творчеством, а не для того, чтобы работодатели сэкономили на налогах.

Поэтому налоговые органы постоянно отслеживают нарушения работодателей в сфере труда. И режим самозанятых – не исключение.

Как будут вычислять самозанятых

Нарушить закон — еще не значит быть уличенным в содеянном. На практике большинство фактов утаивания дохода остаются незамеченными налоговыми органами. Сейчас ситуация с самозанятыми еще находится на этапе установления порядков и нормативов, но с каждым годом налоговый надзор за “домашними мастерами” будет все строже, а штрафы за самозанятость на дому и сокрытие дохода будут все выше.

Как будут выявлять самозанятых граждан? В первую очередь это “ловля на живца” или метод контрольной закупки: налоговый агент под видом покупателя или клиента заказывает у мастера товар или услугу. После оплаты наличными или на карту, продавец не выдает чек.

Далее может оказаться, что самозанятый решил разово не выдать документ об оплате и скрыть доход, тогда его обяжут внести штраф — 20% или 100%. Если физлицо вовсе не зарегистрировано в налоговой и работает скрыто, то его ждет совсем другое наказание: за ведение предпринимательской деятельности без регистрации.

Другой вариант, когда может быть выявлен факт укрытия дохода — жалоба клиента, конкурента или недоброжелателя. Статистика показывает, что по сравнению с европейскими странами, граждане современной России не привыкли обращаться в государственные органы с доносами. Но такие случаи могут быть: заказчик остался недоволен и решил пожаловаться, соседу по общему коридору не нравится ежедневная толпа посетителей квартиры напротив, другой мастер решил наказать конкурента и т.д.

Как еще будет отслеживаться самозанятость граждан? Прямой сверкой данных из приложения “Мой налог” и всех поступлений на банковскую карту. Поэтому желательно для работы иметь отдельную карту и не принимать платежи на свою основную карту физлица.

Просите всех своих родственников и знакомых, которые хотят перечислить деньги на личную карту писать обоснование перевода. Например, “Пете на подарок”, “Возвращаю долг”, “Поздравляю с днем рождения!”. Если ФНС выявит неуказанные в приложении поступления на карту и сочтет их доходом от профессиональной деятельности — придется заплатить штраф.

Кто под подозрением у ФНС?

В недавнем письме налоговая рассказала об основных признаках незаконных схем с участием самозанятых. Теперь каждый налогоплательщик может оценить как свою деятельность, так и выбор контрагентов по предлагаемым критериям.

Под подозрение попадают следующие случаи:

-

наличие статуса самозанятого — обязательное условие для заключения ГПД: если гражданин готов выполнить работу, будучи в другом статусе, заказчик отказывается заключать договор;

-

заказчик в договоре определяет режим работы самозанятого: прописывает длительность рабочей смены, «назначает» выходные дни;

-

заказчик выделил куратора, который должен контролировать и направлять деятельность самозанятого;

-

самозанятый трудится в офисе или на объекте заказчика, при выполнении своей работы использует материалы, инструменты и оборудование заказчика;

-

выплаты вознаграждения самозанятому совпадают с выплатами зарплаты на предприятии заказчика;

-

суммы вознаграждений зафиксированы в договоре, равно как и даты выплат.

Количество самозанятых, работающих с компанией, не играет роли – ФНС может пригласить для дачи пояснений предпринимателя, у которого заключен договор с единственным самозанятым, так и другого бизнесмена, который привлекает к работе десятки плательщиков НПД. Жалобы на подобные действия поступали и в 2020 году, и в 2021.

Особое внимание уделяют самозанятым, которые сотрудничают только с одной компанией. Их стали активнее вызывать на допрос в налоговую

Инспекторов интересует:

-

как самозанятый узнал о вакансии и компании, с которой сотрудничает;

-

какие услуги и в каком объеме оказывает;

-

кто контролирует качество работы;

-

когда налогоплательщик получил статус самозанятого и когда подписал ГПД с данной организацией;

-

содержание договора ГПХ: на какой срок заключен, какие обязанности, как осуществляется выплата вознаграждения;

-

бывал ли самозанятый в офисе компании, пользовался ли предоставленными ими материалами, расходниками, инструментами, оборудованиями;

-

кто оплачивает расходы на интернет, мобильную связь, электричество;

-

с кем еще работает самозанятый, помимо данной компании;

-

прописана ли в договоре ответственность за невыполнение работы, предусмотрены ли дисциплинарные взыскания.

Самозанятые ошибочно используют налоговый бонус в 10 000 руб

Это не значит, что налоги до первых 10 000 рублей платить не надо. На практике это работает так. Например. Вы работаете налоговым консультантом и оформили самозанятость. За свою деятельность Вы единоразово получили 20 000 руб от юридического лица. По идее, должны заплатить 6% налога, то есть 1200 рублей. Но с налоговым бонусом Вы платите не 6%, а только 4% (льгота 2%), то есть 800 рублей. Разница 400 рублей в этом месяце и есть тот самый налоговый бонус. Представим, что в следующем месяце ситуация аналогичная, то есть Вы снова сэкономили 400 рублей. И так до тех пор, пока суммарно экономия не перевалит за 10 000 рублей. Потом льгота пропадает и платить придется все 6%.

Где зарегистрировать деятельность

Местом деятельности самозанятого является не место его проживания/регистрации, а тот регион, где он оказывает услуги. Что делать, если вы работаете в интернете, а ваши клиенты разбросаны по всей России? Местом деятельности признается одна из обозначенных в 422-ФЗ территорий, указывать можно только один регион. Изменить место регистрации можно только один раз в год. При выборе ориентируйтесь на следующие параметры:

- если ваши клиенты находятся в одном из четырех участвующих в эксперименте регионов, указываете его при регистрации;

- если среди территорий есть как попадающие в эксперимент, так и не обозначенные в законе, вы можете указать тестовую область.

Приведем пример. Предположим, слух о вязаных котах Марии Ивановны разлетелся по всей России. Тогда:

- если среди клиентов будут люди, проживающие в Татарстане, Москве, Калуге, она сможет зарегистрировать бизнес;

- если среди клиентов есть люди, проживающие в этих и в других регионах России — она сможет зарегистрировать бизнес;

- если среди клиентов не будет людей из Татарстана, Москвы или Калуги — она не сможет зарегистрировать бизнес.

Пока так. Будем надеяться на изменения или разъяснения от ФНС.

Зачем оформляться самозанятым и платить налог

Сначала мы вас напугаем.

- Если вы что-то делаете, получаете за это деньги и о вас узнает налоговая — вы получите штраф. А она узнает — сейчас активно идут контрольные закупки, и если вы не дали чек, то станете нарушителем.

- Деньги за работу получаете на карту? Регулярное поступление денег непонятно за что — повод задать вам вопрос: «Откуда дровишки?» И если вы не ответите — вы нарушитель.

В случае выявления лица, который незаконно получает доход, ему грозит следующее:

- незаконная предпринимательская деятельность наказывается штрафом до 2000 руб.;

- сумма неуплаченного НДФЛ также войдет в штраф;

- 5% от размера неоплаченного налога с вас возьмут за неподачу декларации, минимально — 1000 руб.;

- 20% от предполагаемой суммы на общих основаниях по ст. 122 НК РФ.

А теперь о приятном. Если вы в тени — вам не дадут кредит. У вас же нет подтвержденного дохода. Однако, если вы зарегистрируетесь как плательщик НПД, то сможете создать в приложении «Мой налог» справку о доходах. Она и будет доказательством вашей платежеспособности для банка.

Второе: клиенты, которые требуют чеки, для вас будут потеряны. А это могут быть крупные организации. Да и для многих людей выдача чека — показатель вашей надежности. Таким образом, регистрация в качестве самозанятого не только влечет за собой дополнительные расходы, но и дает некоторые преимущества.

Что будет с пенсионными начислениями

В области социального обеспечения наши законодатели написали столько законов и положений, чем окончательно запутали граждан. Мы вам сейчас все объясним.

Плательщики налога на профессиональную деятельность не платят страховые взносы. Примерно одна треть из налога самозанятого уходит в фонд ОМС. В пенсионный фонд не идет ничего. Ни пенсионного стажа, ни накоплений при этом налоговом режиме не формируется. Вы можете сами добровольно перечислять взносы в ПФР, чтобы накопить пенсионные баллы и трудовой стаж. Тогда вы будете иметь право на государственную пенсию.

Напоминаем, местом регистрации бизнеса могут быть только четыре региона, входящие в эксперимент: Татарстан, Москва, Калужская и Московская области.

Самозанятые, получившие налоговые каникулы — это совсем другая категория людей. Это не плательщики НПД. В 2017 г., чтобы вывести таких людей из тени, правительство предложило ввести налоговые каникулы и дать возможность 3 года не оплачивать налог на доходы:

- няням;

- помощникам по дому;

- репетиторам;

- сиделкам.

Резюмируем: самозанятые, которые зарегистрировались в 2017–2019 гг. в качестве получателя дохода от другого лица за оказание услуг для личных или домашних нужд (уход за детьми и пожилыми, репетиторы, помощники по домашнему хозяйству) не платят налог на доходы до конца 2019 г. Что будет дальше, мы пока не знаем — налоговая молчит. Как узнаем — сразу вам расскажем. До 2019 года медицинскую страховку за них платило государство. В 2020 г. они заплатят ее сами за себя.

Налогоплательщики, зарегистрированные в специальном налоговом режиме — НПД — с 2019 г. не оплачивают страховые взносы, но каждый месяц платят налог с дохода. Этот экспериментальный налоговый режим, принятый 422-ФЗ, действует с 2019 г. по 2028 г. Условия, перечисленные в законе, не могут ухудшиться в течение 10 лет. Пенсионные накопления и стаж в обоих режимах плательщики формируют себе сами.

Оплата наличными от физического лица

Часто, делая покупки в торговых точках самозанятых, покупатели по привычке расплачиваются наличкой. В таком случае ничего особенного делать не нужно: отметьте продажу через приложение «Мой налог» и выдайте покупателю чек в момент совершения продажи.

Если вам отправили наличные деньги переводом, то алгоритм при их получении всё равно тот же, только чек вы передаете покупателю уже электронной почтой или в мессенджере, формируя его также незамедлительно после получения дохода.

В качестве примера возьмем ситуацию, когда клиент решил разделить оплату самозанятому на две и более частей. Например, парикмахер Ирина оказала Оксане услуги по окраске волос. Последняя хотела оплатить всю стоимость услуг – 1500 рублей – полностью наличными, но у нее в кошельке осталось только 1300 рублей.

По сути, при такой ситуации, клиентка может выбрать иной способ оплаты – перевести всю сумму за услуги на карту Ирины или отдать имеющиеся наличные, доплатив недостающие 200 рублей по безналу.

Алгоритм действий парикмахера после получения средств все равно будет одинаковым: зарегистрировать весь полученный доход (в примере это все 1500 рублей), выбрав оказание услуги физическому лицу и передать подтверждение клиенту.

Таким образом, получая оплату за один товар или услугу одновременно наличным и безналичным способом, самозанятый формирует один чек на всю полученную сумму. Если же услуги две, то и чека должно быть два.

Как зарегистрироваться в качестве самозанятого

Налоговики понимают, как не хочется простому человеку приходить в инспекцию. Плательщики НПД могут вообще туда не заходить. Регистрация и учет дохода, формирование налога и его оплата будут идти онлайн — в специальном приложении. Есть три варианта регистрации бизнеса:

- установить мобильное приложение «Мой налог» на телефон;

- в веб-кабинете, который размещен на сайте налогового ведомства;

- через онлайн-кабинет банка, взаимодействующего с ФНС в целях исполнения ФЗ-422. Например, для этого подойдет Сбербанк-Онлайн.

Авторизация в приложении «Мой налог» и есть регистрация в качестве самозанятого. Учтите, регистрировать деятельность можно только в одном из четырех регионов: Москве, Татарстане, Московской и Калужской областях. Если вы зарегистрированы на сайте ФНС в личном кабинете, то просто входите в приложение, заполнив ИНН и введя пароль от аккаунта. Если такой регистрации нет, вам придется отсканировать паспорт и сделать фото.

Как правильно оформить договор с самозанятым

Для работы с самозанятым нужно оформить договор гражданско-правового характера: подряда, возмездного оказания услуг, перевозки или авторского заказа. Нанимать плательщика НПД как посредника или агента нельзя, равно как и заключать с ним договор комиссии или поручения.

В самом документе указывают:

-

дату заключения договора и срок его действия;

-

предмет договора;

-

права и обязанности сторон;

-

описание процедуры сдачи и приемки работы, правила подписания передаточного акта;

-

последствия оказания услуг ненадлежащего качества;

-

стоимость услуг и способ их оплаты;

-

ответственность сторон;

-

порядок изменения отдельных положений договора;

-

порядок разрешения споров;

-

реквизиты подрядчика и заказчика.

При желании в тексте можно уточнить, что исполнитель работает в статусе самозанятого, вследствие чего заказчик освобождается от обязательств по уплате налогов и взносов. Полезно будет указать, что в случае прекращения деятельности в качестве самозанятого, исполнитель обязан будет предупредить об этом заказчика заранее.

Если сумма сделки менее 10 тыс. руб., либо работа выполняется тут же, в момент заключения сделки, можно обойтись устной договоренностью. Яркий пример: вы пригласили сантехника для устранения протечки крана в офисном санузле.