- На практическом примере

- Пример учета курсовой разницы при расчетах с авансом

- Новый порядок признания курсовых разниц

- Как рассчитать курсовую разницу

- Оплата товара после отгрузки

- Оплата товара частями

- Расчет амортизации ОС с момента постановки на бухучет

- Стоимость основных средств в 2021 году

- Как основные средства попадают на предприятия в 2021 году

- Учет по сделкам в иностранной валюте, заключенным до 01.01.2015г.

- Шаг 1

- Шаг 2

- Шаг 3

- Шаг 4

- Шаг 5

- Способы начисления амортизации

- Линейный способ

- Способ уменьшаемого остатка

- Способ списания стоимости по сумме чисел лет срока полезного использования

- Способ списания стоимости пропорционально объему продукции (работ)

- Новости для пользователей

- Способы отражения суммовых разниц

- Порядок учета разниц при выбытии актива

На практическом примере

Рассмотрим, как на практике

рассчитать суммовые разницы – 2015 в целях налогообложения и отразить

их в бухгалтерском учете.

Для начала

напомним читателям отдельные нормы ПБУ 3/2006 «Учет активов

и обязательств, стоимость которых выражена в иностранной валюте»,

которое устанавливает особенности формирования информации об активах

и обязательствах, стоимость которых выражена в иностранной валюте, в том

числе подлежащих оплате в рублях.

Как следует

из п. 3 ПБУ 3/2006, разница между рублевой оценкой актива

(обязательства), стоимость которого выражена в иностранной валюте,

на дату исполнения обязательств по оплате (или отчетную дату

данного отчетного периода) и рублевой оценкой этого же актива

(обязательства) на дату принятия его к бухгалтерскому учету

в отчетном периоде (или отчетную дату предыдущего отчетного периода)

считается курсовой.

В зависимости

от колебаний курса (увеличения или уменьшения) курсовые разницы могут

являться прочими доходами (п. 7 ПБУ 9/99 «Доходы организации»)

или прочими расходами (п. 11 ПБУ 10/99 «Расходы организации»).

Исходя

из отдельных пунктов ПБУ 3/2006 можно вывести следующие правила:

– пересчет стоимости

средств в расчетах (за исключением полученных и выданных авансов

и предварительной оплаты, задатков) в рубли должен производиться

на дату совершения операции в иностранной валюте

и на отчетную дату (п. 7);

– стоимость

вложений во внеоборотные активы (ОС, НМА), материально-производственных

запасов и других активов, не перечисленных в п. 7,

принимается в оценке в рублях по курсу, действовавшему

на дату совершения операции в иностранной валюте (п. 9);

– пересчет стоимости

активов после принятия их к бухгалтерскому учету в связи

с изменением курса не производится (п. 10).

Добавим, датой

совершения операции в иностранной валюте является день возникновения

у организации права в соответствии с законодательством РФ

или договором принять к бухгалтерскому учету активы

и обязательства, которые являются результатом этой операции (п. 3

ПБУ 3/2006).

Итак,

в бухгалтерском учете все разницы являются курсовыми –

и при расчетах в иностранной валюте, и при расчетах

в рублях.

Как отмечалось

выше, если у организации после 01.01.2015 возникли суммовые разницы,

в налоговом учете они не пересчитываются на отчетную дату

(в отличие от курсовых разниц в бухгалтерском учете). Поэтому

если оплата и отгрузка производятся в разные отчетные периоды,

то необходимо применять ПБУ 18/02 «Учет расчетов по налогу

на прибыль организаций».

Пример учета курсовой разницы при расчетах с авансом

Общая сумма поставки ТМЦ составляет 3000 долл. Оплата, согласно договору, осуществляется по курсу ЦБ. Организация сначала перечислила аванс в размере 1000 долл., курс доллара в день оплаты составлял 62 руб./долл. В день оприходования товара курс доллара составил 63 руб./долл. Дт 60 Кт 51 — 62000 руб. — перечислен аванс (1000*62).

На день оприходования товара проводки:

- Дт 10 Кт 60 — 62000 руб. — на часть материалов, покрытых авансом.

- Дт 10 Кт 60 — 126000 руб. (2000*63) — на оставшуюся часть ТМЦ.

Или, если аналитический учет не требует детализации, общая проводка: 62000+126000= 188000 руб., Дт 10 Кт 60 — 188000 руб.

Если при расчетах за ТМЦ возникает курсовая разница, ее отражают проводкой Дт 91 (60) Кт 60 (91) — по аналогии с переоценкой валюты (см. пример выше).

Новый порядок признания курсовых разниц

Требования (обязательства), стоимость которых выражена в иностранной валюте, и имущество в виде валютных ценностей регулярно пересчитываются в рубли по курсу ЦБ РФ.

В бухгалтерском учете (БУ) переоценка денежных средств, требований и обязательств в валюте выполняется на каждую дату совершения операции с указанными активами и обязательствами, а также на отчетную дату. Обязательства и требования, возникшие в результате перечисления предварительной оплаты (аванса, задатка), не переоцениваются (п.п. 4–10 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утв. приказом Минфина России от 27.11.2006 № 154н).

Аналогичный порядок действует и для целей налогообложения прибыли. Переоценка выполняется (п. 8 ст. 271, п. 10 ст. 272 НК РФ):

-

на дату прекращения (исполнения) требований (обязательств);

-

дату перехода права собственности на валютные ценности;

-

последнее число текущего месяца.

При этом не переоцениваются требования и обязательства, возникшие в результате перечисления аванса (задатка) (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

Федеральным законом от 26.03.2022 № 67-ФЗ изменен порядок признания курсовых разниц, возникающих по требованиям и обязательствам, стоимость которых выражена в иностранной валюте.

С 2022 года положительные курсовые разницы по требованиям и обязательствам признаются только при погашении задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона № 67-ФЗ). Отрицательные курсовые разницы в 2022 году по-прежнему признаются и при погашении задолженности, и на последнее число месяца.

С 2023 года отрицательные курсовые разницы по требованиям и обязательствам, так же как и положительные, признаются только при погашении задолженности (пп. 6.1 п. 7 ст. 272 НК РФ в ред. Закона № 67-ФЗ).

Оба изменения действуют до конца 2024 года. Таким образом, переоценка непогашенных валютных требований и обязательств временно не учитывается в доходах (расходах).

В «1С:Бухгалтерии 8» изменения в учете курсовых разниц по Закону № 67-ФЗ поддержаны начиная с версии 3.0.110.24.

Поскольку правила бухгалтерского и налогового учета курсовых разниц теперь различаются, это может привести к возникновению временных разниц и признанию отложенного налога, согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н).

Как рассчитать курсовую разницу

При расчетах по контракту, стоимость которого зафиксирована в иностранной валюте, курсовые разницы возникают при оплате товара после поставки, а также при перечислении суммы оплаты частями.

В соответствие с п.9 и п.10 ПБУ 3/2006, при 100% оплате стоимости товара до момента отгрузки сумма выручки отражается по курсу, действительного на дату перечисления аванса и впоследствии не пересчитывается. Курсовая разница в таком случае не возникает.

Оплата товара после отгрузки

В случае если контрактом предусмотрена оплата товара после отгрузки, то на дату отгрузки поставщик отражает задолженность покупателя в рублях по курсу ЦБ на дату отгрузки. Согласно п. 20 ПБУ 3/2006, эта же сумма признается выручкой.

При поступлении валютных средств в счет оплаты задолженности, продавец учитывает сумму поступления в рублях на дату оплаты.

Курсовая разница в данном случае рассчитывается по формуле:

КурсРазн = ДЗ * (Курсотгрузки – Курсоплата),

где ДЗ – дебиторская задолженность в иностранной валюте;Курсоплата – курс ЦБ на дату оплаты;Курсоплата — курс ЦБ на дату отгрузки.

Оплата товара частями

В случае если стоимость товара оплачивается частями (часть – авансом, остаток – после отгрузки), то курсовая разница возникает в части разницы курсов на дату отгрузки и дату окончательного расчета.

В день отгрузки товара поставщик отражает в учете выручку в сумме аванса, полученного от покупателя ранее, и остатка задолженности. При этом применяется курс, действующий на дату отгрузки.

В день поступления от покупателя средств в счет оплаты задолженности за товар, учитывается по курсу оплаты. Курсовая разница в таком случае отражается в виде разницы курса на дату отгрузки товара и на дату перечисления остатка задолженности.

Расчет амортизации ОС с момента постановки на бухучет

Пример

Компания применяет ОСНО и является плательщиком НДС. Она применяет ФСБУ 6/2020 досрочно с 2021 года. Начисление амортизации ОС осуществляется с 1-го числа месяца после месяца постановки ОС на бухучет.

24.10.2021 г. компания приняла к бухучету объект ОС — компрессор, стоимость которого 186 тыс. руб. У объекта нулевая ликвидационная стоимость, а срок службы составляет 60 мес.

С 2022 года компания вносит изменения в учетную политику, в соответствии с чем амортизация ОС начинается с даты их признания в бухучете.

12.01.2022 г. компания ставит на бухучет объект ОС — струйную мельницу, стоимость которой 480 тыс. руб. У объекта нулевая ликвидационная стоимость, а срок службы составляет 60 мес.

Компания использует линейный способ расчета амортизации в бухучете и в налоговом учете.

В 2021 году в настройках учетной политики компании переключатель «Начисление амортизации начинается» поставлен в положение, что амортизация начисляется с первого числа следующего месяца.

Соответственно, компрессор, который поставлен на учет в октябре 2021 года, будет амортизироваться с ноября в бухучете и в налоговом учете. Когда в ноябре проводилась регламентная операция «Амортизация и износ ОС», которая входит в обработку «Закрытие месяца», программа сформировала такую корреспонденцию:

Дт 26 (20.01) Кт 02.01 — 3 100 руб. (186 тыс. / 60 мес.) — сумма амортизации компрессора. Величина одинаковая и для бухгалтерского, и для налогового учета.

С 2022 года в программе нужно поменять настройки учетной политики, т.е. переключатель поставить в положение, что начисление амортизации производится с даты постановки ОС на бухучет.

Когда в январе 2022 года регламентная операция «Амортизация и износ ОС» будет проведена, программа сформирует такую корреспонденцию:

Дт 26 (20.01.) Кт 02.01 — 3 100 руб. — сумма амортизации компрессора. Величина одинаковая и для бухгалтерского, и для налогового учета.

Дт 26 (20.01) Кт 02.01 — 5 161,29 руб. — сумма амортизации струйной мельницы. Амортизация будет рассчитана только для бухучета, поскольку для налогового учета амортизация будет рассчитываться только в следующем месяце.

Пользователь может сформировать справку-расчет, чтобы детально изучить, как именно рассчитана амортизация в бухучете

По справке-расчету за январь 2022 года по струйной мельнице можно сделать такие выводы о расчете амортизации:

- балансовая стоимость составляет 480 тыс. руб. Она рассчитана как разность между первоначальной стоимостью, накопленной амортизацией и обесценением;

- стоимость, которая подлежит амортизации, равна 480 тыс. руб. Она рассчитана как разница между балансовой и ликвидационной стоимостью;

- оставшийся срок полезного использования составляет 60 месяцев;

- число дней использования равно 20, т.к. мельницу поставили на бухучет 12 января 2022 года;

- доля амортизации или по-другому «коэффициент использования ОС» равен 20/31. Он рассчитывается как частное от деления числа дней использования на число календарных дней в месяце;

- размер амортизации с учетом коэффициента использования составляет 5 161,29 руб. Для этого стоимость, подлежащая амортизации, делится на срок полезного использования и умножается на коэффициент использования.

Когда в феврале 2022 года регламентная операция «Амортизация и износ ОС» будет проведена, программа сформирует такую корреспонденцию:

Дт 26 (20.01) Кт 02.01 — 3 100 руб. — сумма амортизации компрессора. Величина одинаковая и для бухгалтерского, и для налогового учета.

Дт 26 (20.01) Кт 02.01 — 8 000 руб. — сумма амортизации струйной мельницы. Величина одинаковая и для бухгалтерского, и для налогового учета (480 тыс. / 60 мес.).

Так как в бухучете и в налоговом учете правила расчета амортизации, различаются, между балансовой и налоговой стоимостью объекта образуются временные разницы. Кроме того, в учете нужно отражать отложенный налоговый актив (ОНА) или отложенное налоговое обязательство (ОНО). Этот момент определен п. 11, 14, 15 ПБУ 18/02 «Учет расчетов по налогу на прибыль». Когда ОС будет списано, произойдет погашение ОНА или ОНО.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Особенности применения СЭДО в 2022 году при выплате пособий

Отражение «коронавирусной» субсидии в 1С:ЗУП ред. 3

Нет времени читать? Пришлем вам на почту!

Заказать помощь специалиста 1С

Заказать звонок

Авторизуйтесь, чтобы оставить комментарий

Стоимость основных средств в 2021 году

Начальная стоимость формируется из нескольких компонентов. Первое — цена согласно договору покупки, продажи. Цена определяется основываясь на материалах для производства, строительства объектов. Второе — доставка. Третья составляющая — приведение к рабочему виду для сдачи в эксплуатацию.

Говоря о бухучете, изначальная стоимость формируется из большего количества критериев (например, проценты по кредиту).

Налоговый учет основных средств не включает налог на добавочную стоимость. Исключение возможно только когда фирма имеет право не платить налоги на добавочную стоимость. Второе исключение — объект фигурирует в сделках без начислений НДС.

Особенность налогового учета — предусмотрен лимит. Амортизация возможна только для объектов дороже 100.000 рублей. Когда сумма меньше — бухгалтерия вынуждена выполнить списание.

Стоимость объектов определяется единожды. После первого подсчета стоимость больше не пересматривается. Исключения: перестройка, переоборудование, реорганизация, обновление. В таких случаях дополнительно предоставляют подтверждение причины внесения изменений для перерасчета.

Как основные средства попадают на предприятия в 2021 году

Способы приобретения объектов основных средств:

- Покупка за денежные средства фирмы.

- Получение в качестве подарка.

- Вклад в уставной капитал.

- Покупка согласно договору мены.

- Постройка или создание силами фирмы, корпорации.

- Постройка посторонними людьми.

Учет по сделкам в иностранной валюте, заключенным до 01.01.2015г.

До 01.01.2015 в налоговом учете были предусмотрены два вида разниц, связанных с изменением курса валюты:

- Курсовые по договорам, заключенным и оплачиваемым в иностранной валюте, которые образовывались из-за изменения официального курса валюты, установленного ЦБ РФ;

- Суммовые по договорам, стоимость которых выражена в условных единицах, а оплата производится в рублях по оговоренному сторонами курсу.

Учет данных разниц осуществлялся по-разному:

- Курсовые разницы признавались на дату погашения обязательств или на последнее число отчетного (налогового) периода, в зависимости от того, что произошло раньше.

- Суммовые разницы рассчитывались только на дату погашения задолженности, а при предварительной оплате на дату реализации ТМЦ. При этом данные разницы в части НДС при последующей оплате товаров не корректировались, а включались во внереализационные доходы (расходы) налогоплательщика.

По сделкам, заключенным до 01.01.2015г., этот порядок сохранился, поэтому рассмотрим пример, как учитываются суммовые разницы в подобном случае.

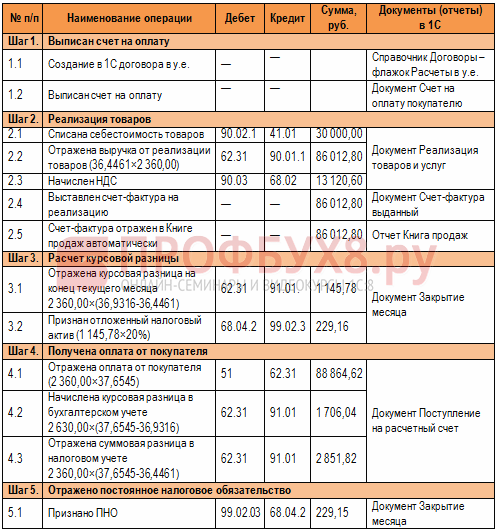

Пошаговая инструкция по учету данной сделки представлена ниже в таблице:

Шаг 1

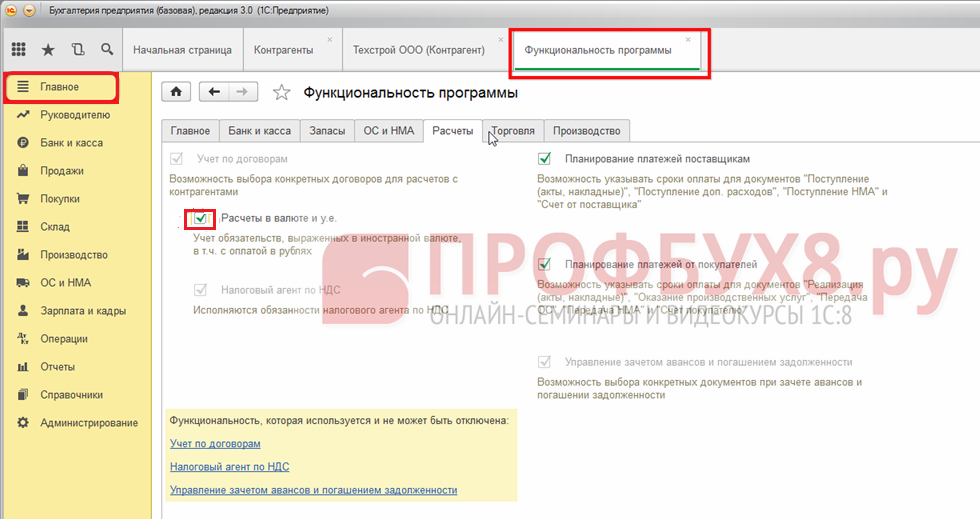

Оформим договор данной сделки в 1С 8.3:

При этом важно установить соответствующую функциональность программы:

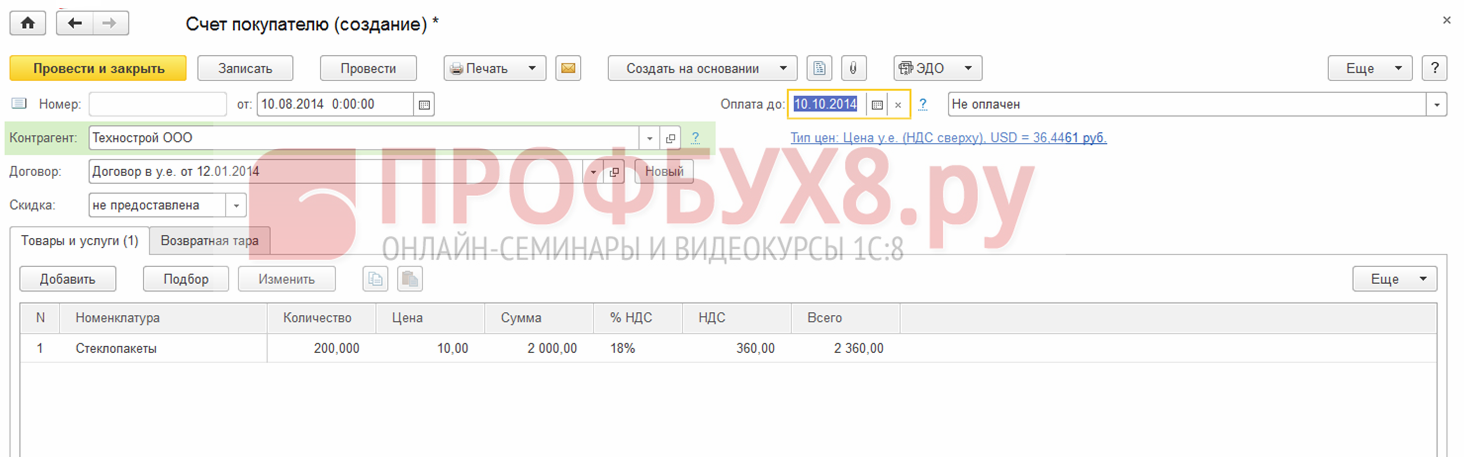

Сформируем документ Счет покупателю в разделе Продажи → Счета покупателям → Создать:

Курсы валют в 1С 8.3 загружаем из интернета:

Шаг 2

Отразим в программе 1С 8.3 отгрузку товара. Документ Реализация товаров можно сформировать на основании Счета покупателю или из раздела Продажи:

При этом:

Проверим проводки по документу (кнопка ДтКт):

Видим, что в 1С 8.3 отражена выручка в рублях и долларах. Проверим Книгу продаж (раздел Отчеты). Видим, что выручка и НДС отражены верно:

Шаг 3

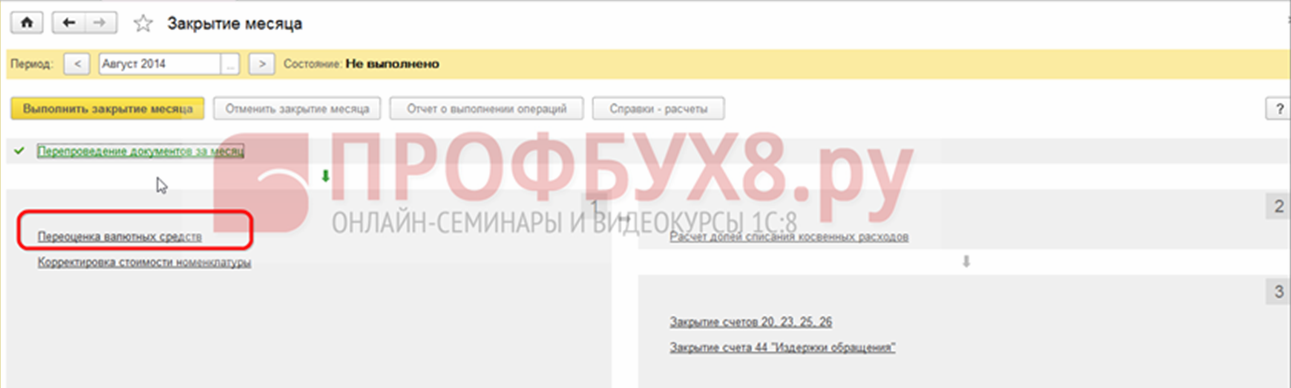

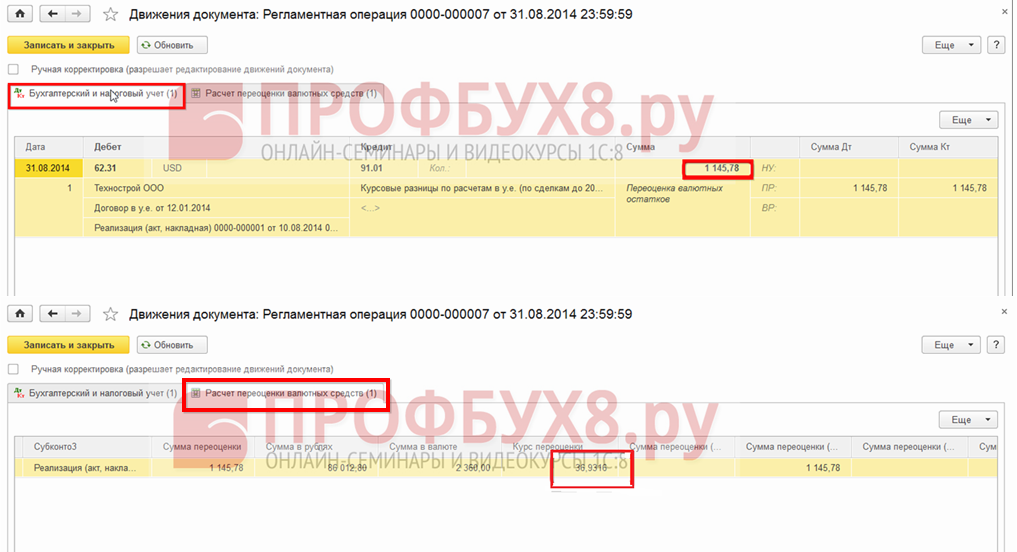

Зная, что курсовые разницы, в случае непогашения задолженности, рассчитываются на конец отчетного периода, сформируем документ Закрытие месяца за август 2014 года. Курс ЦБ РФ 36,9316 руб.:

Обратите внимание, что в меню появилась ссылка Переоценка валютных средств. Открыв команду Показать проводки по данной ссылке, увидим, что в бухгалтерском учете отражена курсовая разница в сумме 1 145,78 руб., которая сформировалась за счет изменения курса валюты на 31.08.2016 :

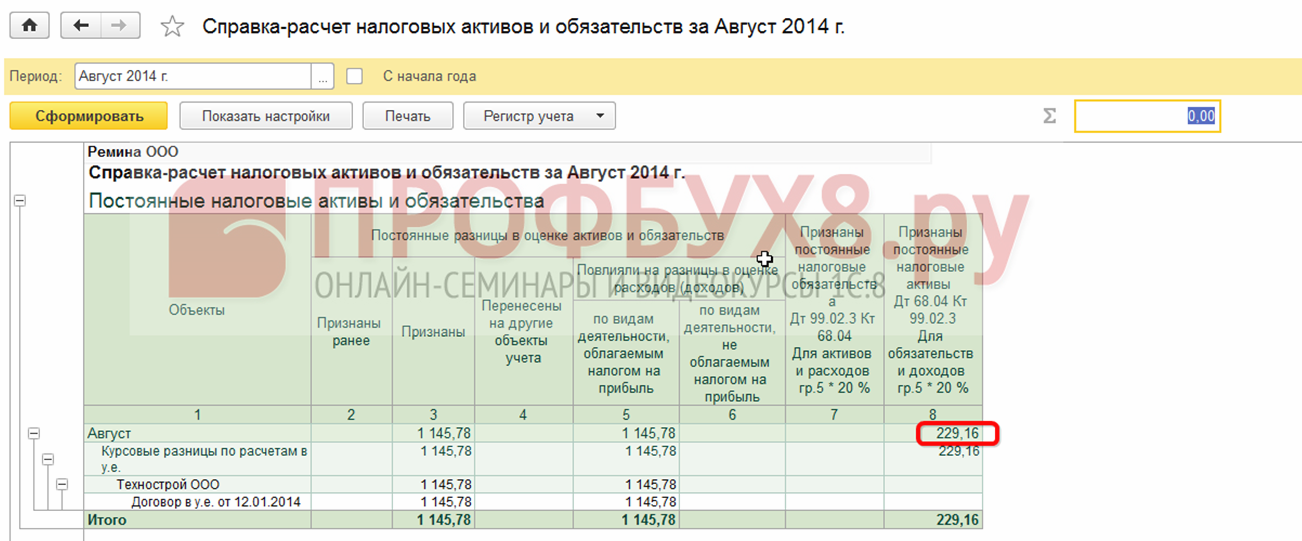

Поскольку в налоговом учете курсовая разница не отражается, но имеются различия в бухгалтерском и налоговом учете – возникает временная разница. В нашем случае это постоянная разница, исходя из которой начислен отложенный налоговой актив в сумме 229,16 руб. (1 145,78×0,2=229,16 руб.) В 1С 8.3 это можно проверить по справке – расчету налоговых активов и обязательств.

Переходим к регламентной операции Закрытие месяца:

В 1С 8.3 расчет произведен верно:

Шаг 4

Отразим в программе 1С 8.3 оплату товара от 15.09.2014г. Переходим в раздел Банк и касса → Банковские выписки → Поступление на расчетный счет. Курс ЦБ РФ составил 37,6545 руб.:

Посмотрим проводки по документу:

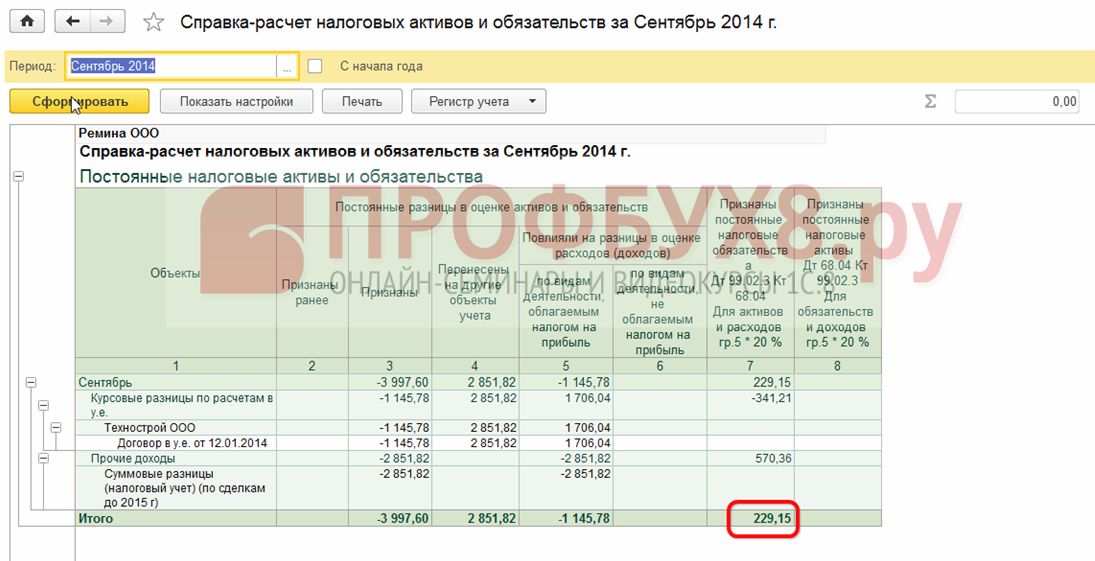

Видим, что в налоговом учете сформировалась суммовая разница как разность выручки по курсам валюты на даты оплаты и отгрузки соответственно: [2 360,00×(37,6545-36,4461)=2 851,82 руб. В бухгалтерском учете курсовая разница рассчитана исходя из изменения курса валют на 15.09.2016 и 31.08.2014 соответственно: [2 630,00×(37,6545-36,9316)=1 706,04 руб. Из-за различий в бухгалтерском и налоговом учете сформировались две постоянные разницы: положительная постоянная разница в сумме 1 706,04 руб. и отрицательная постоянная разница в сумме 2 851,82 руб.:

Шаг 5

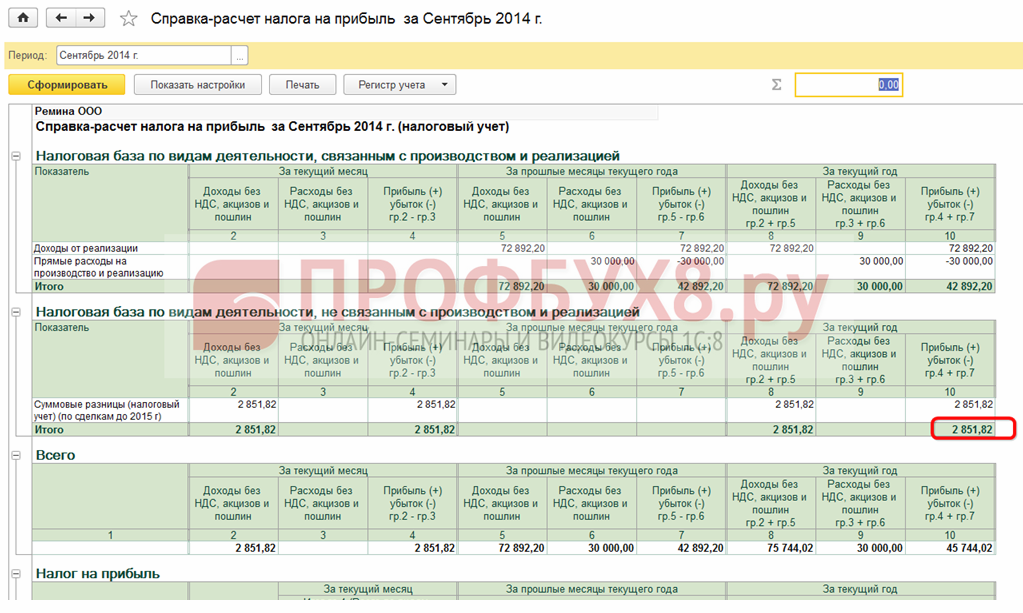

Закроем месяц в сентябре 2014 года и посмотрим:

Справку-расчет налоговых активов и обязательств:

Справку-расчет налога на прибыль в бухгалтерском учете (кнопка Показатели):

Справку-расчет налога на прибыль в налоговом учете (кнопка Показатели):

Видим, что курсовые и суммовые разницы с начала года сравнялись по величине, а значит сумма налога на прибыль в бухгалтерском и налоговом учете одинаковая. Однако, поскольку в текущем месяце в учете отражались разные суммы курсовой и суммовой разницы, признано постоянное налоговое обязательство в размере 229,15 руб.

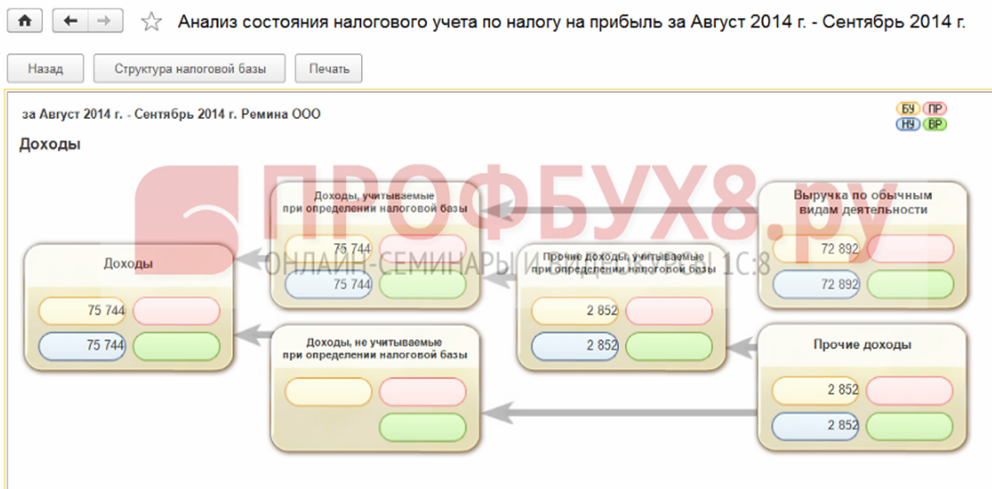

Посмотрим анализ состояния налогового учета по налогу на прибыль в 1С 8.3. Переходим в раздел Отчеты – Анализ учета по налогу на прибыль:

Убедимся, что курсовые и суммовые разницы сравнялись по величине:

Проверим состояние расчетов с покупателем по ОСВ счета 62.31 и увидим, что сальдо нет:

В заключение следует сказать, что отгрузки после 01.01.2015г. по договорам, заключенным до этой даты, учитываются без суммовых разниц.

Способы начисления амортизации

Существует несколько видов начисления амортизации. Для бухгалтерского и налогового учета они различны. Метод выбирается в зависимости от особенностей объекта, первоначальной стоимости, срока эксплуатации, коэффициентов ускорения и прочих условий. Рассмотрим особенности каждого метода расчета отчислений в отдельности.

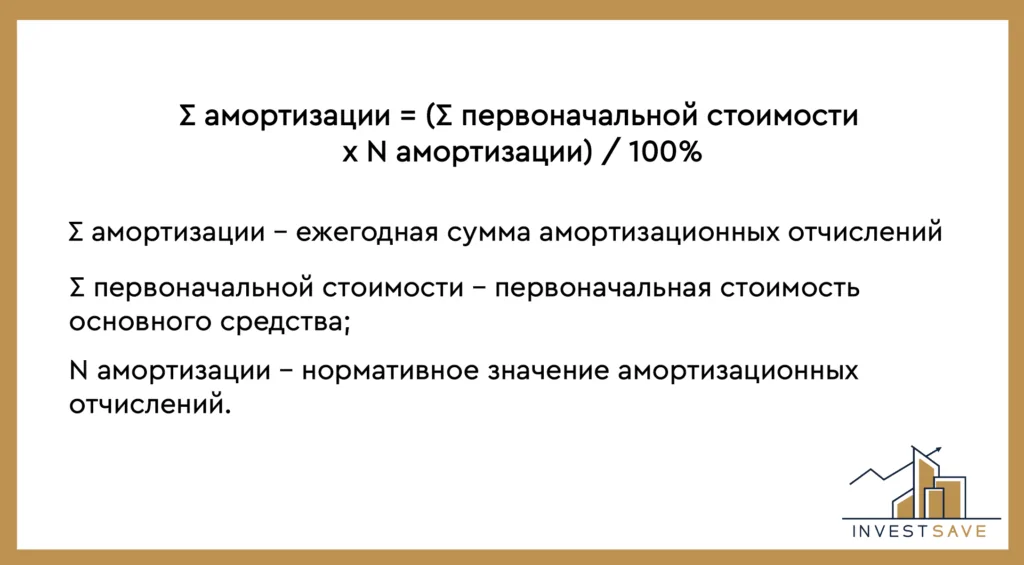

Линейный способ

Самый распространенный способ подсчета – линейный. По статистике его практикуют около 3/4 бизнесов в России. Также, на практике, он самый простой. Линейный способ распространяется на такие объекты, как сооружения, здания, передаточные устройства и нематериальные активы.

Сущность линейного метода просчета амортизации заключается в снятии амортизационных средств в равных частях в течение всего срока полезного использования. Расчет начинается с первоначальной стоимости ОС из отчетных документов – сумма, потраченная на приобретение актива.

Формула расчета суммы для списания

Норма отчислений является процентом от первоначальной стоимости актива. Ее определяют по формуле:

Формула расчета нормы отчислений

Нелинейные способы, в свою очередь, позволяют бухгалтерии списывать амортизацию неравномерно. На практике, иногда выгоднее снять основные затраты на приобретение ОС в первые годы их использования.Нелинейные методы не применимы к активам по отдельности, а используются для вычисления амортизации средств из одной амортизационной группы.

Существуют четыре вида расчета амортизации нелинейным способом:

- способ уменьшаемого остатка;

- способ списания по сумме лет срока полезной эксплуатации;

- способ уменьшения стоимости пропорционально объему работ;

- ускоренный способ.

Далее нами будет рассмотрен каждый вид по-отдельности.

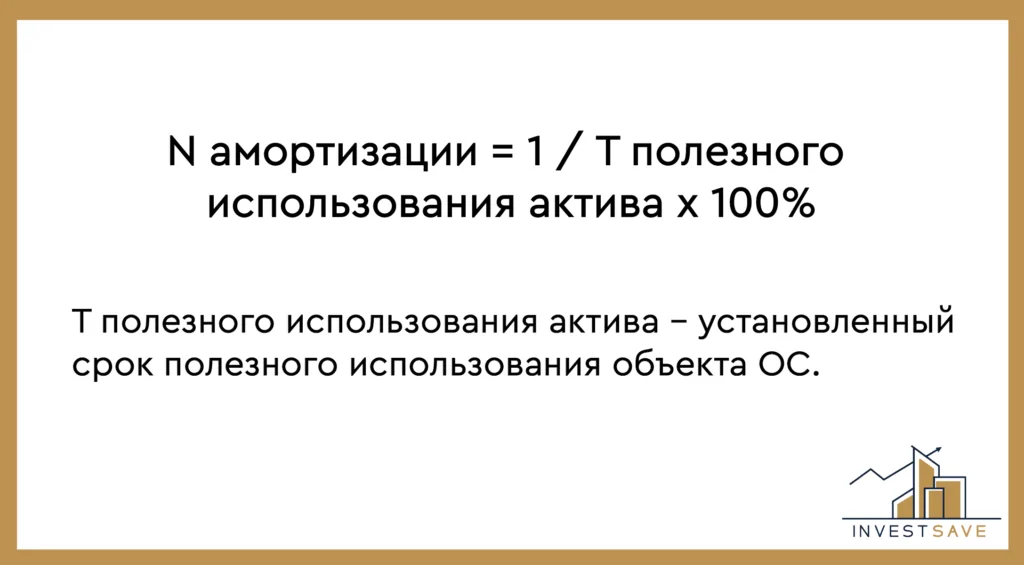

Способ уменьшаемого остатка

Ключевой показатель для данного способа – коэффициент ускорения. Он установлен в законе, но с ограничениями.В соответствии со ст. 259 НК РФ, способ уменьшаемых остатков не позволяет снизить остаточную стоимость до 0, а остаток 20% от первоначальной стоимости актива – фиксированная величина. Далее каждый месяц стоимость группы ОС снижается на сумму, которую вычисляют, разделив остаток суммы на количество оставшихся до конца срока полезной эксплуатации месяцев.

Важно установить остаточную стоимость объекта на начало года и вычислить амортизационную норму с учетом коэффициента ускорения, по формуле:

Формула расчета с учетом коэффициента ускорения

Способ списания стоимости по сумме чисел лет срока полезного использования

Ключевой показатель для расчета – временной период использования.

Для учета данным способом нужно вычислить годовое соотношение оставшегося срока службы объекта (Т ост.) ко всему полезному сроку, по следующей формуле:

Σ амортизации = Σ первоначальной стоимости х (Тост. / Т полезного использования (Т полезного использования + 1) / 2)

Способ списания стоимости пропорционально объему продукции (работ)

Учитывается объем выпущенной продукции (выполненных работ) за установленный период (V прод.) и первоначальную стоимость соответствующего основного средства. Формула расчета:

Σ амортизации = Σ первоначальной стоимости / V прод.

Выбирать этот метод учёта стоит тогда, когда амортизация в большей степени зависит от частоты использования основного средства.

Существует несколько действенных способов подсчета амортизационных отчислений

Новости для пользователей

Для уведомления пользователей программных продуктов 1С о разных событиях, в них включена подсистема «Новостной центр». Это довольно удобная штука, т.к. новостные ленты сообщают о выходе обновлений, о новостях и событиях в сфере учёта. Но можно увеличить пользу от новостной подсистемы используя её локально в рамках 1С базы. Например, внутренняя служба техподдержки или внедряющая компания может через новостную ленту оповещать пользователей информационной базы об изменениях в программе, совещаниях, проведении тестирований, заполнения нужных документов или сдача отчетов к определенной дате и т.п.

Способы отражения суммовых разниц

Обратимся опять к п. 6.6 ПБУ 10/99. В нем сказано, что «величина оплаты определяется (уменьшается или увеличивается) с учетом суммовых разниц». Возникает вопрос: как учесть суммовую разницу, которая образуется между кредитом и дебетом счета 60 «Расчеты с поставщиками и подрядчиками»?

Конкретного способа учета суммовых разниц по приобретенным товарам (работам, услугам) в нормативных актах по бухучету не установлено. Значит, бухгалтер должен разработать способ учета суммовых разниц самостоятельно с учетом специфики деятельности организации и закрепить его в учетной политике по бухучету.

Сначала определим, к какому виду расходов относится суммовая разница. В перечне прочих расходов, приведенном в ПБУ 10/99, суммовая разница не поименована. И неудивительно. Суммовая разница, возникшая при оплате приобретенных товаров (работ, услуг), напрямую связана с расходами по обычным видам деятельности. Поэтому в конечном итоге при определении финансового результата она должна быть отражена в себестоимости продаж по дебету счета 90.

Существуют разные варианты отражения суммовых разниц в бухучете. Один из них такой: суммовые разницы учитываются на тех же счетах, на которых отражена стоимость приобретенных товаров (работ, услуг).

Так, если стоимость работ, выполненных поставщиком, отражена на счете 20, то и суммовую разницу, возникшую при их оплате, следует учитывать на этом же счете. Если стоимость оказанных для организации услуг отражается на счете 26, то здесь же будут учитываться и суммовые разницы по данным услугам. При этом на счетах учета затрат можно открыть отдельные субсчета для учета суммовых разниц.

При учете материальных ценностей существует несколько вариантов отражения суммовых разниц. Поговорим об этом подробнее.

Порядок учета разниц при выбытии актива

На случай, когда ОС выбывает (ликвидируется, продается), в ПБУ18/02 есть явное указание о необходимости списания связанных с этим активом отложенных налогов или обязательств, а следовательно и временных разниц, приведших к возникновению отложенных налогов. Касательно постоянных разниц, связанных с объектом, и картины в целом явные указания отсутствуют, и здесь снова необходимо использовать аналитический аппарат. Если ОС продается, то финансовый результат от реализации определяется по формуле:

Поскольку остаточная стоимость ОС в бухгалтерском и в налоговом учете на момент выбытия в общем случае разная, то и финансовый результат может быть разный, вплоть до того, что в одном учете получается прибыль, а в другом убыток. В данном случае разница между остаточными стоимостями – это затраты, которые признаются в одном учет и не признаются в другом, т.е. постоянная разница по определению. И эта постоянная разница должна быть начислена сразу на всю сумму в момент, когда затраты признаются в одном учете и не признаются в другом, т.е. в периоде выбытия. Для того, чтобы определить сумму начисления ПР, необходимо рассмотреть, как образовалось различие между остаточными стоимостями в БУ и в НУ. Остаточную стоимость можно рассматривать как затраты, которые будут признаны в последующих периодах. Если остаточная стоимость в БУ и в НУ в каком-то периоде различается, то начисление амортизации в последующих периодах должно сопровождаться начислением или погашением разниц ПБУ18, чтобы скомпенсировать различие. Таким образом, различие в остаточных стоимостях на момент выбытия складывается из двух частей:

- Недоначисленных сумм постоянных разниц. Признание путем начисления амортизации в БУ затрат, которые в НУ не признаются, сопровождается постепенным начислением ПР. Если при выбытии все такие затраты сразу признаются затратами текущего периода, то постоянная разница должна быть начислена полностью. Т.е. в периоде выбытия необходимо доначислить ПР, связанные с выбывшим объектом.

- Текущие значения временных разниц. Признание путем начисления амортизации в БУ затрат, которые в НУ были признаны ранее, (или наоборот), сопровождается погашением ранее начисленных временных разниц. Если признание таких затрат полностью происходит в периоде выбытия, то для сохранения баланса между налоговым и бухгалтерским учетом необходимо или погасить временные разницы или на эту же сумму зарегистрировать постоянные разницы. Погашение разниц не возможно, т.к. ПБУ18 обязывает списать разницы. Поэтому на сумму списанных разниц нужно зарегистрировать ПР, и тогда связанное с такой разницей ПНО (ПНА) при проведении в главной книге верно откорректирует 68-й счет.

Если происходит частичное выбытие объекта, например при продаже нескольких этажей здания, то доначисление имеющихся постоянных разниц, списание временных и начисление постоянных на сумму списанных разниц производится пропорционально доли основного средства, которая выбывает.

Если объект в НУ не завершил амортизацию и выбывает с убытком, то согласно статье 268 пункт 3 НК этот убыток будет равномерно признаваться в течение оставшегося срока амортизации в НУ. Т.е. на сумму убытка необходимо сформировать вычитаемую временную разницу, которая начисляется в периоде выбытия и равномерно погашается столько последовательных периодов, сколько периодов амортизации в налоговом учете оставалось на момент выбытия.