- Новое в 6-НДФЛ с 2021 года

- Форма 6-НДФЛ

- Имущественный вычет в 6-НДФЛ

- Пример отражения имущественного вычета в 6-НДФЛ

- Заполнение раздела 2

- Материальная помощь в 6-НДФЛ

- Справочник Бухгалтера

- Дивиденды в 6-НДФЛ: пример заполнения в 2020 году

- Компания выплатила только часть дивидендов

- Как правильно заполнить отчёт, примеры составления

- Видео: особенности заполнения налоговой отчётности и её представления

- Как отображаются отпускные?

- Как отображаются больничные?

- Как отображается увольнение?

- Как отображается аренда?

- Уточнённый расчёт по форме 6-НДФЛ

- Ответственность (штрафы) за непредоставление, несвоевременную сдачу

- Выплаты по ГПД в 6-НДФЛ

- Вносим данные в раздел 2

- Товар один, а цены разные

- Зарплата в 6‑НДФЛ в 2020 году

- Оформляем титульный лист

Новое в 6-НДФЛ с 2021 года

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

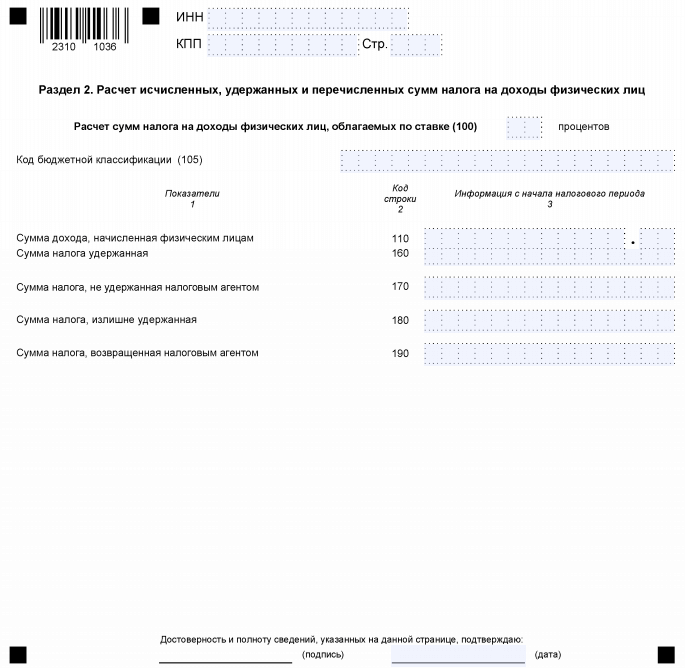

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

Форма 6-НДФЛ

6-НДФЛ – декларация о подоходном налоге физических лиц – документ, который должен сдавать каждый работодатель, у которого есть сотрудники. Декларация 6-НДФЛ содержит информацию о доходах персонала и суммах НДФЛ, отправленных в государственный бюджет. Это сводные данные по всей компании, а не по каждому работнику. С помощью такой формы отчета налоговая контролирует, вовремя ли работодатель удержал налог из зарплаты персонала и перевел ли его в казну.

Кто обязан сдавать такую декларацию:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных организаций в РФ.

Если за отчетный период сотрудники не получали выплаты, предоставлять данные не требуется.

Отчетность составляется, если физическое лицо:

- является сотрудником компании или ИП и получает вознаграждение по трудовому договору;

- работает по договору подряда или оказания услуг;

- сдает недвижимость или автомобиль в аренду ИП;

- получает материальную помощь.

Для заполнения формы работодатель должен учитывать все доходы физического лица, подлежащие налогообложению: зарплату, премию, любые выплаты от компании.

Исчисление суммы налога производится нарастающим итогом с начала налогового периода по итогам каждого месяца по всем доходам сотрудника.

Имущественный вычет в 6-НДФЛ

Предоставление работнику имущественного вычета оформляется аналогичным образом. Данный вид льготы получает сотрудник на основании своего заявления и уведомительной бумаги из налоговой, доказывающей право на вычет. Если таких документов работник не предоставил, то и вычет не учитывается.

Имущественный вычет не учитывается в сумме дохода, отражаемого в стр.130. В данном поле ставится общий доход, начисленный за 3 последних месяца без вычитания каких-либо сумм. Непосредственно суммы вычета показывается только в разделе I в стр.030. НДФЛ, рассчитанный с разности дохода и имущественного вычета, показывается в стр.140. Если вычет представляется в размере начисленной з/п, то налог будет нулевым, в стр.140 вносится 0.

Пример отражения имущественного вычета в 6-НДФЛ

Работнику ежемесячно начисляется з/п 27500 руб. В феврале он приносит бумаги, свидетельствующие о праве на имущественную льготу в виде вычета в 2 млн.руб. Данный вычет работодатель начинается предоставлять, начиная с февраля. Размер ежемесячно предоставляемого вычета соответствует начисляемой з/п, НДФЛ при этом равен 0.

Оформление 6-НДФЛ за I кв.:

| Номер строки | Пояснения по заполнению | Сумма |

| Оформление раздела I | ||

| 010 | Ставка, применяемая к з/п | 13% |

| 020 | Общий доход за 3 месяца | 82500

(27500 * 3) |

| 030 | Сумма положенных вычетов с первого дня года (в 1 кв. имущественный вычет предоставлен за второй и третий месяц квартала, за январь пересчета не выполняется) | 55000

(27500 * 2) |

| 040 | НДФЛ с разности зарплаты и вычетов. При оформлении за 1 кв. будет отражен НДФЛ только за январь, за оставшиеся два месяца налог равен нулю. | 3575

(27500 * 13%) |

| Оформление раздела II | ||

| 100 | Для з/п фактическое получение приходится число, когда произведено начисление – последний день расчетного месяца, за который посчитана з/п | 31 янв. – зар/пл за янв.

29 февр.– зар/пл за февр. 31 март. – зар/пл за март |

| 110 | Удерживается НДФЛ в момент выдачи зарплатных денег. | 10 февр. – НДФЛ за янв. |

| 120 | Перечисляется налог в день выплаты или на следующий день | 10 февр. или 11 февр. – за янв. |

| 130 | Сумма начисляемой ежемесячно зарплаты без учета предоставляемого имущественного вычета и удерживаемого НДФЛ | 27500 – за янв.

27500 – за февр. 27500 – за март |

| 140 | Сумма исчисленного налога | 3575 — за янв.

0 – за февр. 0 – за март |

Если предположить, что в организации только один работник и другие вычеты, помимо имущественного, ему не положены, то в 6-НДФЛ приведенные выше данные будут отражены следующим образом:

Заполнение раздела 2

В разделе 2 указываются обобщенные по всем физическим лицам:

-

суммы начисленного и фактически полученного дохода;

-

суммы исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разд. 2 заполняется для каждой из ставок налога.

В данный раздел добавлены следующие поля:

-

115 – в этом поле указывается обобщенная по всем высококвалифицированным специалистам сумма дохода из строк 112 и 113, начисленного по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода;

-

121 – в этом поле приводится общее количество высококвалифицированных специалистов, которым в отчетном периоде начислен доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

-

142 – в этом поле проставляется обобщенная по всем высококвалифицированным специалистам сумма исчисленного налога на доходы, начисленные по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода.

Материальная помощь в 6-НДФЛ

Отражение в расчете 6-НДФЛ материальной помощи зависит от того, облагается ли она НДФЛ.

Материальную помощь, которая облагается НДФЛ полностью (т.е. без установления нормативов, ниже которых она не облагается налогом), нужно отразить в расчете 6-НДФЛ.

Также отражайте в расчете 6-НДФЛ материальную помощь, выплаченную свыше необлагаемого размера, если он установлен Налоговым кодексом РФ (например, 50 000 руб.). Материальную помощь, выплаченную в пределах необлагаемого размера, мы рекомендуем отражать в 6-НДФЛ, поскольку ее можно выплатить несколько раз за год и в итоге превысить лимит.

Материальную помощь в размере до 4 000 руб. в расчете 6-НДФЛ также целесообразно отражать по указанной причине. Если вы выплатите ее несколько раз за год и тем самым в одном из периодов будет превышен необлагаемый размер, вся выплаченная помощь (как в пределах лимита, так и сверх него) должна быть отражена в расчете 6-НДФЛ с учетом вычета в размере 4 000 руб. за год.

Помощь, которая полностью не облагается НДФЛ (т.е. без установления нормативов, сверх которых она облагается налогом), в форму 6-НДФЛ включать не нужно. Например, не нужно отражать материальную помощь в связи со смертью работника или члена его семьи.

В разд. 1 расчета 6-НДФЛ налог с материальной помощи отражается, если срок его перечисления приходится на последние три месяца отчетного периода. Отразите его следующим образом:

- в поле 020 включите удержанный с материальной помощи НДФЛ, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021 укажите срок перечисления налога;

- в поле 022 отразите НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

При необходимости заполните другие поля разд. 1.

В разд. 2 расчета сведения о материальной помощи отразите в составе обобщенных показателей следующим образом:

- общую сумму начисленной и выплаченной материальной помощи включите в показатель поля 110;

- необлагаемую часть материальной помощи (сумму вычета) согласно значениям кодов видов вычетов налогоплательщика включите в показатель поля 130;

- исчисленный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 140;

- удержанный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 160.

Справочник Бухгалтера

НДФЛ с дивидендов перечисляют не позднее следующего дня после выплаты суммы учредителю (п. 6 ст. 226 НК). Не имеет значения, из кассы выданы деньги либо перечислены на карту самого участника или указанного им третьего лица.

Например, если суммы выплачены 5 апреля 2020 года, то НДФЛ с них положено уплатить также 5 апреля либо 8 апреля — с учетом выпадающих выходных. Если расчеты с учредителями в 2020 году состоялись 4 апреля, то крайним днем уплаты будет пятница 5 апреля.

Именно по сроку, установленному для расчетов с бюджетом, операция попадает в раздел 2 формы 6-НДФЛ

Это важно помнить, когда нужно отражать переходящие суммы — выплаты на стыке кварталов. Ведь во втором разделе приводятся операции за три последних месяца отчетного периода / года

И включать лишние операции в раздел ошибочно.

Когда установленный срок расчетов с бюджетом выпадает на выходной или праздник, дедлайн законно переносится на ближайший рабочий день (п. 7 ст. 6.1 НК). Именно эта дата должна стоять в разделе 2. Далее на примере для 2020 года вы увидите, как работает это правило на практике.

Дивиденды отражайте по строкам 100-140 отдельно от заработной платы, даже — если так случилось — вы выдали все суммы вместе. Причина — дата получения дохода у зарплаты отличная — не день выплаты, а последний календарный день того месяца, за который производится расчет. Кроме того, характер выплат совершенно различен.

Возьмите на заметку: в акционерном обществе НДФЛ должен быть перечислен не позднее 1 месяца с даты выплаты дивидендов (п. 9 ст. 226.1 НК).

Дивиденды в 6-НДФЛ: пример заполнения в 2020 году

По итогам II квартала 2020 года ООО «Дом» получило чистую прибыль в размере 150 000 руб. 9 июля 2019 года общее собрание учредителей решило направить эту сумму на выплату дивидендов.

Уставный капитал общества разделен поровну между двумя участниками:

50% принадлежат директору А.Н. Петрову – гражданину РФ;

50% – во владении гражданки США И.Н. Петровой, которая в обществе «Дом» в составе персонала не числится.

На дату 9 июля 2020 года бухгалтер ООО «Дом» начислила суммы дохода в учете:

Дебет 84 Кредит 70

– 75 000 руб. (150 000 руб. : 50%) – начислен доход Петрову;

Дебет 84 Кредит 75-2

– 75 000 руб. (150 000 руб. : 50%) – начислен доход Петровой.

12 июля суммы выплачены в безналичном порядке. Для целей учета НДФЛ именно эта дата считается днем получения дохода и ее занесет бухгалтер в налоговый регистр по НДФЛ. В день выплаты сделаны записи по удержанию подоходного:

Дебет 70 Кредит 68

– 9750 руб. (75 000 руб. : 13%) – удержан налог с выплат Петрову;

Дебет 75-2 Кредит 68

– 11 250 руб. (75 000 руб. : 15%) – сделано удержание по Петровой.

Итого удержано 21 000 руб. (9750 руб. + 11 250 руб.).

Также отражены сами расчеты с учетом удержанных сумм:

Дебет 70 Кредит 51

– 65 250 руб. (75 000 руб. – 9750 руб.) – выплачена сумма Петрову;

Дебет 75-2 Кредит 51

– 63 750 руб. (75 000 руб. – 11 250 руб.) – произведен расчет с Петровой.

Перечислить НДФЛ в бюджет, с учетом выпавших выходных, нужно 15 июля.

На каждую ставку подоходного бухгалтер заполнила свой раздел 1. Раздел 2 заполнен без разделения по ставкам. И все суммы показаны в одном блоке, так как совпадают все три даты — дивиденды и резиденту, и нерезиденту выплачены в один день. Значит, будет и одна дата удержания налога и крайняя дата перечисления его в бюджет.

Вся операция приходится на июль, то есть III квартал 2020 года. Бухгалтер заполнила раздел 2 формы 6-НДФЛ за 9 месяцев 2020 года по этой операции так, как показано в образце.

Компания выплатила только часть дивидендов

Компания провела собрание участников и распределила дивиденды. Во втором квартале она выплатила только часть дивидендов.

Для дивидендов датой получения доходов считается день, когда компания выплатила деньги (подп. 1 п. 1 ст. 223 НК РФ). Поэтому в разделах 1 и 2 расчета отражайте только ту часть дивидендов, которую участники фактически получили.

Дивиденды облагаются по той же ставке 13 процентов, что и зарплата, поэтому компания прибавляет дивиденды к доходам за отчетный период и отражает в строке 020. Кроме того, дивиденды нужно показать в отдельной строке — 025. Исчисленный НДФЛ покажите в строках 040 и 045. В строке 070 отразите налог, который удержали в отчетном периоде.

На примере

Как правильно заполнить отчёт, примеры составления

Ниже представлены основные требования к заполнению НДФЛ-6. Под ними вы найдёте образцы заполнения бланков данной отчётности.

Обязательно необходимо указать следующую информацию в декларации:

- сведения о доходах физических лиц (работников);

- о всей прибыли предприятия;

- о необходимых к уплате налогах;

- о размере выплачиваемого за этот период НДФЛ.

При этом запрещается:

- Исправлять ошибки на бланке. Бланк с ошибками недействителен.

- Нельзя использовать двухстороннюю печать на бланке.

- Нельзя скреплять листы бланка таким образом, чтобы был испорчен бумажный носитель.

Кому какие значения необходимо вписывать? ИП указывают код ОКТМО по месту проживания (кроме случаев ЕНВД, тогда необходимо прописать по месту своего учёта), а организации — по месту регистрации предприятия. Необходимо на каждой странице поставить свою личную подпись (это может сделать руководитель ООО, ИП или же доверенное лицо).

Титульный лист

Лист ндфл 6

Видео: особенности заполнения налоговой отчётности и её представления

https://www.youtube.com/embed/sS5Y7o6OOaA https://www.youtube.com/embed/xpBWGoRX05Q

Как отображаются отпускные?

- Строка 100 и 110 — указывается дата выдачи отпускных работнику.

- Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

- Строка 130 и 140 — выплаченная сумма отпускных и удержанный с неё НДФЛ.

Как отображаются больничные?

- Строка 100 и 110 –дата выдачи больничных работнику.

- Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

- Строка 130 и 140 — выплаченная сумма больничных и удержанный с неё НДФЛ.

Как отображается увольнение?

- Строка 100: Зарплата — при увольнении работника датой фактического получения дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (абзац 2 п. 2 ст. 223 НК РФ).

- Строка 110: НДФЛ удерживается при фактической выплате дохода.

- Строка 120: для зарплаты и компенсации за отпуск крайний срок перечисления НДФЛ — это день, следующий за днём выплаты дохода. Что касается больничных и отпускных — то это последний день месяца, в котором выплатили эти деньги (п. 6 ст. 226 НК РФ).

Как отображается аренда?

- Строка 100 и 110: указывается дата выдачи денежных средств (п. 1 ст. 223 и п. 4 ст. 226 НК РФ)

- Строка 120: указывается день (рабочий), следующий за днём выплаты физ. лицу дохода (п. 6 ст. 226 НК РФ).

- Строка 130 и 140: выплаченная сумма арендной платы и удержанный с неё НДФЛ.

Уточнённый расчёт по форме 6-НДФЛ

Бывают ситуации, когда при заполнении отчётности по форме НДФЛ-6 допускаются некоторые достаточно серьёзные ошибки, например, неправильно указана та или иная информация. В таком случае необходимо подать уточнённый расчёт по форме НДФЛ-6 с предварительным извещение налоговой об этом. Это действие является обязательным и регламентируется статьёй 81 НК Российской Федерации. А также необходимо отправить повторно первоначальный расчёт.

Ответственность (штрафы) за непредоставление, несвоевременную сдачу

- За несвоевременную сдачу — 1 т. руб. за каждый месяц просрочки.

- За отсутствие достоверной информации — 500 руб.

6-НДФЛ является относительно новой вариацией налоговой декларации, обязательной для работодателей. 6-НДФЛ должны подавать индивидуальные предприниматели и ООО, которые зарегестрированы в качестве налогоплательщиков, и которые имеют работников или других физических лиц, которым выплачивают заработную плату или вознаграждение. Данная декларация подаётся в местное отделение налогового органа по месту жительства предпринимателя или по месту регистрации организации.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет. В разд

1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100 – указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 – общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 – облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 – общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130 – общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 – сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд. 1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.

Вносим данные в раздел 2

«Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» — такое название сейчас носит второй раздел. Законодатели отказались от более лаконичного «Обобщенные показатели», который принадлежал разделу 1 из старой формы. Суть заполнения раздела практически не поменялась.

Также по каждой ставке (строка 100), но уже с указанием КБК в строке 010 необходимо указывать:

- общую сумму начисленных доходов по организации / ИП – в стр. 110;

- количество лиц, в пользу которых производилось начисление доходов, – по стр. 120;

- общий размер вычетов – стр. 130;

- величину исчисленного налога – в стр. 140, с выделением «дивидендного» НДФЛ (стр. 141);

- сумму фиксированного авансового платежа – в стр. 150;

- сумму налога: удержанного – стр. 160, неудержанного – стр. 170, излишне удержанного – стр. 180 и возвращенного налоговым агентом – стр. 190.

Из новшеств отметим детализацию доходов из строки 110. Теперь их показывают в разбивке по: дивидендам (стр. 111), начислениям по трудовым договорам (стр. 112) и договорам ГПХ (стр.113). Причем сумма последних трех строк может и не сравняться с показателем из строки 010, например, при осуществлении выплат по договорам аренды, которые не относятся ни к трудовым договорам, ни к договорам ГПХ, но НДФЛ с них удерживать и перечислять все-равно нужно.

Товар один, а цены разные

Приобретение товаров (работ, услуг) у лиц, являющихся взаимозависимыми по отношению к налогоплательщику, на основании пп. 2 п. 1 ст. 212 НК РФ признается доходом, полученным в виде материальной выгоды. Материальной выгодой признается получение дохода от приобретения на основании гражданско-правового договора любых без исключения товаров, работ или услуг.

Взаимозависимыми по отношению к налогоплательщику могут быть признаны не только физические лица, но и организации или индивидуальные предприниматели.

Порядок определения взаимозависимости лиц для целей налогообложения установлен в ст. 20 НК РФ. Так, взаимозависимыми лицами признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц, в частности:

- одно физическое лицо подчиняется другому физическому лицу по должностному положению;

- лица состоят в соответствии с семейным законодательством РФ в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

Заметим, что суд может признать лица взаимозависимыми и по иным основаниям, если отношения между этими лицами могут повлиять на результаты сделок по реализации товаров (работ, услуг). Также суд не всегда признает работников и работодателей взаимозависимыми лицами (см., например, Постановление ФАС Волго-Вятского округа от 10 июня 2008 г. N А29-2210/2007 и Постановление ФАС Восточно-Сибирского округа от 4 декабря 2006 г. N А19-11364/04-44-24-Ф02-6395/06-С1).

Согласно п. 3 ст. 212 НК РФ в данном случае налоговая база определяется как превышение цены идентичных (однородных) товаров (работ, услуг), реализуемых лицами, являющимися взаимозависимыми по отношению к налогоплательщику, в обычных условиях лицам, не являющимся взаимозависимыми, над ценами реализации идентичных (однородных) товаров (работ, услуг) налогоплательщику.

Датой получения материальной выгоды при покупке товаров (работ, услуг) у взаимозависимого лица признается день приобретения товаров (работ, услуг). Это следует из пп. 3 п. 1 ст. 223 НК РФ.

О том, кто должен определять налоговую базу при получении дохода от приобретения товаров (работ, услуг) у взаимозависимого лица, в НК РФ прямо не указано. По общему правилу, установленному в ст. 226 НК РФ, делать это должен налоговый агент. За исключением тех ситуаций, когда налогоплательщиком является индивидуальный предприниматель или физическое лицо, занимающееся частной практикой, а сделка по приобретению товаров (работ, услуг) у взаимозависимых по отношению к ним организаций и индивидуальных предпринимателей была заключена в рамках их предпринимательской деятельности (п. 2 ст. 226 и ст. 227 НК РФ).

Налогообложение дохода в виде материальной выгоды от приобретения товаров (работ, услуг) у взаимозависимого лица на основании п. 1 ст. 224 НК РФ производится по ставке 13% (если налогоплательщик — налоговый резидент РФ).

Решение:

Индивидуальный предприниматель и его работник являются взаимозависимыми лицами, так как состоят в соответствии с Семейным кодексом РФ в отношениях родства. При приобретении стиральной машины у дочери индивидуального предпринимателя возникает материальная выгода в размере 6200 руб. (18 000 руб. — 11 800 руб.). В месяце, когда была заключена сделка купли-продажи, предприниматель удерживает с работника кроме НДФЛ с суммы заработной платы еще и налог с дохода, полученного в виде материальной выгоды. Сумма НДФЛ равна 806 руб. (6200 руб. x 13%).

Справка. Подлежат ли налогообложению НДФЛ курсовые разницы, возникающие в результате операций физических лиц по купле-продаже иностранной валюты по курсу ниже официального курса ЦБ РФ?

Доход в виде курсовой разницы аналогичен материальной выгоде от экономии на процентах за пользование налогоплательщиками заемными средствами, предусмотренной в пп. 1 п. 1 ст. 212 НК РФ.

Однако в ст. 212 НК РФ содержится исчерпывающий перечень случаев, когда материальная выгода признается доходом для целей исчисления НДФЛ. Курсовые разницы в этом перечне не поименованы. Таким образом, курсовая разница не может быть признана доходом и, соответственно, являться объектом обложения НДФЛ.

Вместе с тем к указанным сделкам покупки (продажи) иностранной валюты в определенных случаях могут применяться положения ст. 40 НК РФ, а также пп. 2 п. 1 ст. 212 НК РФ в случае приобретения иностранной валюты у организаций, индивидуальных предпринимателей и физических лиц, являющихся взаимозависимыми по отношению к налогоплательщику.

Аналогичный вывод содержится в Письме УФНС России по г. Москве от 3 августа 2007 г. N 28-11/074491.

Зарплата в 6‑НДФЛ в 2020 году

Так как полный расчет с работником производится в последний день работы, то он является датой фактического получения дохода. Как заполнить 6-НДФЛ при увольнении? В 6-НДФЛ подлежат отражению только выплаты, подлежащие обложению НДФЛ:

- оплата труда;

- компенсация за неиспользованный отпуск.

Выходное пособие, выплачиваемое при сокращении штата, ликвидации организации и в иных установленных законодательством случаях, не облагается НДФЛ. Следовательно, включать его не нужно. Выплачиваемое выходное пособие при увольнении по соглашению сторон облагается сверх трехмесячного среднего заработка. Это превышение и налог с него включают в отчет.

Если вы отражаете в 6-НДФЛ увольнение сотрудника в середине месяца, то все просто. Начисленные суммы и НДФЛ отражаем в 1 разделе, а во втором — выплаты сотруднику, удержанный и перечисленный налог одним блоком.

Покажем на примере как отразить увольнение в 6-НДФЛ. 12.05.2020 увольняется работник. Ему начислены:

- зарплата за май — 10 000 руб.;

- компенсация за отпуск — 5000 руб.

Если до дня расторжения трудового договора работник еще не успел получить заработную плату за предшествовавший месяцу окончания работы период, то выплачивают ее в последний день работы. Для заработной платы пунктом 2 статьи 223 НК РФ установлено, что фактической датой получения дохода признается последний день месяца, за который она начислена.

Соответственно, налоговый агент заполняет два блока в разделе 2.

Дополним пример условием, что работнику выплачена 12.05.2020 зарплата не только за май, но и за апрель в размере 20 000 руб.

В этом случае организация заполнит в разделе 2 два блока:

- в первом блоке отражают зарплату за апрель;

- во втором — окончательный расчет.

Рассмотрим частную ситуацию, как в 6-НДФЛ отразить увольнение сотрудника если ему предоставлен отпуск авансом и он не отработан на день увольнения. В этом случае с сотрудника производится удержание за неотработанные дни отпуска. База по НДФЛ сотрудника в этом случае уменьшается на сумму удержания. Поэтому в отчетной форме необходимо показать суммы окончательного расчета за вычетом удержания за неотработанный отпуск.

Вернемся к нашему примеру: пусть сотруднику не начислена компенсация, а произведено удержание за неотработанный отпуск в размере 5000 руб.

Еще один сложный момент, о котором мы расскажем, — это то, как отразить в 6-НДФЛ выплату дивидендов. Их необходимо отразить обособленно в разделе 1. Ставка для резидентов установлена 13 %, поэтому дивиденды, выплаченные им, отражаются в одном блоке с начислениями сотрудникам. Но выделяются в строке 025 раздела 1.

Ставка для нерезидентов установлена в размере 15 %. Если учредитель — нерезидент, то по дивидендам необходимо заполнить еще и раздел 1.

Порядок удержания подоходного налога для дивидендов не имеет особенностей: удержать его необходимо в день выплаты, а перечислить — не позднее следующего рабочего дня.

Используя условия первого примера, дополним его: 25 мая выплачены дивиденды учредителю-резиденту в размере 100 000 руб.

Оформляем титульный лист

Принципиальных изменений в правилах заполнения титульного листа не последовало. Обновлено само название отчета – формулировку «6-НДФЛ» из него убрали и вынесли ее отдельно с правой стороны листа.

На титульнике приводят:

- номер корректировки;

- код отчетного периода и календарный год;

- код налогового органа и код представления по месту нахождения;

- название налогового агента, а также его ИНН и КПП, проставляемые наверху каждой страницы расчета;

- сведения, связанные с реорганизацией, ликвидацией, либо закрытием обособленного подразделения. Для последнего мероприятия ввели новый код «9», все остальные остались прежними;

- ОКТМО;

- контактные данные.

Исходя из вышесказанного, с оформлением титульного листа у отчитывающегося субъекта проблем быть не должно, все достаточно просто и привычно.