- Как сформировать

- Шаг 1. Принятие решения

- Что такое обособленное подразделение

- Инструкция по закрытию ОП

- Шаг 1. Принимаем решение

- Шаг 2. Издаем приказ

- Шаг 3. Уведомляем сотрудников

- Шаг 4. Сообщаем в ИФНС

- Шаг 5. Меняем данные в ЕГРЮЛ / уставе

- Шаг 6. Получаем результат

- Несколько ОП находятся внутри одного муниципального образования

- Что нужно сделать для закрытия

- Дайджест № 8. Три важных письма за прошедшую неделю

- И снова о ЕНВД (ПСН) и УСН по маркированным товарам

- Письмо ФНС России от 16.12.2019 № СД-4-3/

- Ликвидация обособленного подразделения: как представить 2-НДФЛ и 6-НДФЛ

- Письмо ФНС России от 12.12.2019 № БС-4-11/

- Постановление КС РФ от 19.12.2019: вычет по счету-фактуре банкрота возможен

- Сверка расчетов до и после

- Закрыли два обособленных подразделения. Каким образом заполнить 6-НДФЛ, титульный лист?

- Ответ:

- Шаг 3. Оповещение сотрудников

- Особенности распределения прибыли

- Пример

- Сообщение в налоговую

- Перевод и увольнение персонала

Как сформировать

ONLINE.SBIS.RU СБИС 2.4

- Создайте и заполните «НД по налогу на прибыль организаций» за головную организацию.

- Добавьте данные по обособленным подразделениям одним из способов.В Приложении №5 к Листу 02.

- Перейдите в раздел «Приложение № 5» и нажмите «Создать раздел».

Кликните «Добавить страницу», чтобы добавить подразделение. В поле «Наименование» укажите филиал.

Заполните данные по каждому обособленному позразделению.

- Как получить помощь по заполнению?

Как отключить или включить автоматический расчет?

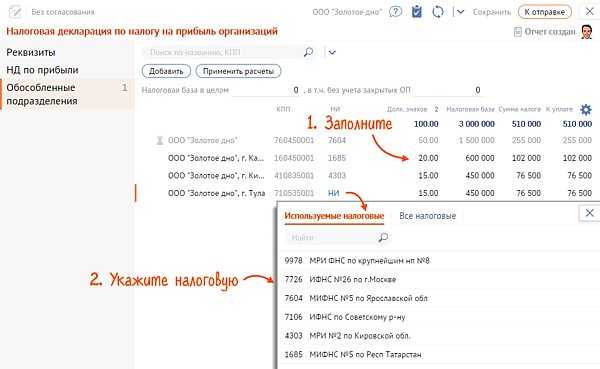

Перейдите в раздел «Обособленные подразделения». Проверьте, правильно ли указаны налоговые инспекции, в которые нужно отправить отчеты за ОП. Если нет или вместо кода налоговой отражается «НИ», выберите госорган.

- Как настроить отображение колонок в разделе «Обособленные подразделения»?

В разделе «Обособленные подразделения».

- Перейдите в раздел «Обособленные подразделения», нажмите «Добавить» и выберите филиалы, за которые хотите сформировать отчет.

- Что делать, если в списке нет обособленного подразделения?

Заполните данные за головную организацию и каждое обособленное подразделение. Проверьте, правильно ли указаны налоговые инспекции, в которые нужно отправить отчеты за ОП. Если нет или вместо кода налоговой отражается «НИ», выберите госорган.

Как настроить отображение колонок в разделе «Обособленные подразделения»?

Нажмите «Применить расчеты» и дождись завершения процесса. СБИС создаст и заполнит отчеты по обособленным подразделениям.

Проверьте и отправьте отчет.

Когда инспекция пришлет извещение о вводе, отчет считается принятым.

Шаг 1. Принятие решения

Принять решение о закрытии вправе только собственники компании. Для бюджетного учреждения решение принимают учредители. Причем решение принимают все участники, в зависимости от организационно-правовой формы предприятия. Например, для ООО — это собрание участников общества. Для некоммерческого или бюджетного учреждения потребуется постановление от учредителя или совета учредителей.

Решение оформляют протоколом заседания участников, совета директоров или совета учредителей. Для закрытия необходимо, чтобы 2/3 участников проголосовали за проведение оптимизации структуры организации.

Что такое обособленное подразделение

Выделенное структурное подразделение не становится новым юридическим лицом. Оно не имеет соответствующих прав и полномочий, не наделяется имуществом. Руководителя филиала назначает дирекция головного учреждения. ОП действует на основании устава и положений, утвержденных от имени юридического лица.

Для создания подразделения требуется решение собственников фирмы — для частной организации. Для бюджетной организации необходимо решение учредителей.

Решение принимают путем проведения голосования. Необходимо собрать как минимум 2/3 от общего числа участников, чтобы считать решение принятым, если большее количество не предусмотрено уставом. Предусмотрен аналогичный механизм, регламентирующий прекращение деятельности обособленного подразделения (филиала или представительства) путем проведения голосования. Для ликвидации иного ОП голосование не обязательно.

Инструкция по закрытию ОП

Итак, порядок закрытия обособленного подразделения зависит от решения таких вопросов:

- Будут ли сотрудники уволены или они перемещаются на работу в другие ОП?

- Нужно ли удалять сведения о подразделении из ЕГРЮЛ?

- Нужно ли менять устав?

Наша пошаговая инструкция расскажет, как закрыть обособленное подразделение в 2022 году с учетом всех этих нюансов.

Шаг 1. Принимаем решение

Решение о прекращении деятельности через филиал или представительство принимают собственники организации. В ООО проводится общее собрание участников (если их несколько). На голосование ставится вопрос о ликвидации ОП. Чтобы решить его положительно, достаточно простого большинства голосов. В ходе собрания составляется протокол, на основании которого будут зарегистрированы изменения. Если собственник один, он принимает единоличное решение о закрытии обособленного подразделения.

Иное обособленное подразделение закрывается по решению руководителя организации. Поэтому первый шаг при ликвидации простого ОП пропускается.

Шаг 2. Издаем приказ

На основании принятого решения руководителю организации необходимо издать приказ или распоряжение. В документе указывается дата, с которой следует считать подразделение закрытым. Она подбирается таким образом, чтобы к тому моменту были решены все вопросы с кадрами. Кроме того, в приказе перечисляются работники, на которых возлагаются обязанности по закрытию ОП, а также прописываются зоны их ответственности.

Шаг 3. Уведомляем сотрудников

На основании приказа персонал уведомляется о предстоящем увольнении в письменном виде за два месяца. Каждый из работников должен получить соответствующее уведомление под подпись. О переводе в другое ОП (например, если оно в ином населенном пункте) нужно предупредить в тот же срок. Разумеется, сотрудник вправе выразить несогласие.

Шаг 4. Сообщаем в ИФНС

Для уведомления налоговой службы подается сообщение о закрытии обособленного подразделения по форме С-09-3-2 (приказ ФНС РФ от 09.06.2011 № ММВ-7-6/362@). Ее нужно направить в ИФНС по месту регистрации организации (не подразделения!) в течение 3 дней после того, как принято решение о закрытии.

Уведомление о закрытии обособленного подразделения — довольно простая форма. На первом листе нужно указать ИНН, КПП и ОГРН организации и код налоговой инспекции по месту ее нахождения. Количество страниц сообщения — 2, если закрывается лишь одно подразделение. Если же несколько, то и листов сообщения будут больше (1 ОП — 2 листа).

На втором листе вписывается КПП того подразделения, которое закрыто, его название (если есть), адрес и дата закрытия.

Шаг 5. Меняем данные в ЕГРЮЛ / уставе

Этот шаг необходим в случае, если ликвидируется филиал или представительство. Закрытие обособленного подразделения иного типа его не предполагает, поскольку информация о таком ОП не вносится ни в устав, ни в ЕГРЮЛ.

В первую очередь нужно обратиться к уставу и проверить, есть ли в нем сведения об ОП. Если да, то надо внести изменения в устав. Для этого понадобится:

- новая версия устава или лист изменений (2 экземпляра);

- протокол собрания или решение участника;

- форма Р13014. Заполняется первый лист с данными о компании, а также приложение К (только первый лист). Необходимо указать тип закрытого ОП (филиал, представительство или иное), наименование и причину внесения изменений в устав;

- квитанция об уплате госпошлины (800 рублей).

Комплект документов передается в инспекцию, где стоит на учете головная компания.

Если в уставе нет информации о закрытом ОП, то достаточно внести изменения в сведения, содержащиеся в ЕГРЮЛ. Для этого существует форма Р13014.

Комплект документов при подаче формы Р13014 небольшой — само заявление и протокол / решение о закрытии. Направляется все это в инспекцию по месту учета компании.

Шаг 6. Получаем результат

Осталось дождаться, пока ФНС обработает полученные данные и снимет с учета обособленное подразделение. В 2022 году это происходит в такие сроки:

- для филиала / представительства — когда данные о закрытии попадут в ЕГРЮЛ. На основе этой информации ИФНС по месту регистрации ОП снимет его с учета;

- для прочих подразделений — в течение 10 рабочих дней со дня, когда ИФНС получила форму С-09-3-2.

Итак, мы рассказали, как закрыть обособленное подразделение в 2022 году. Надеемся, наша пошаговая инструкция окажется полезной и поможет ликвидировать ненужное ОП быстро и без ошибок.

Несколько ОП находятся внутри одного муниципального образования

Если обсобки находятся в пределах одного административного образования, но они подчиняются разным ФНС, то зарегистрировать ОП нужно в налоговой по месту его нахождения. Тогда ему будет присвоен отдельный код причины постановки, который является важным реквизитом при заполнении отчетности.

Тогда, при ликвидации такого предприятия, вся отчётность по 6-НДФЛ по обособленному подразделению будет подаваться в инспекцию по месту учёта. Оплата налога может быть произведена единым платёжным документом.

Если же ОП располагаются в различных муниципальных образованиях, то отчётность сдаётся по каждому ликвидируемому предприятию в ту ФНС, к которой оно «прикреплено». Оплата налога также производится отдельными платёжками.

При регистрации ОП и головного предприятия в одной налоговой таких проблем возникнут не должно.

Что нужно сделать для закрытия

Инструкция напрямую зависит от статуса обособленного подразделения. Если оно признано филиалом или представительством, и сведения о нем внесены в учредительные документы, то порядок закрытия усложняется. Если проводится закрытие ОП организации без выделенного баланса и расчетного счета, процедура проще.

Ликвидация подразделения и ликвидация организации — это кардинально разные процедуры. Например, при ликвидации предприятия назначают ликвидатора, публикуют оповещение в СМИ, работают с кредиторами по погашению долгов, сокращают работников, утверждают ликвидационный баланс. И только выполнив все обязательные условия, обращаются в ФНС с просьбой о снятии с регистрационного учета. Для бюджетного учреждения заявление подают в Минюст.

Прекращение деятельности филиала или представительства отличается от закрытия иного подразделения.

Вот пошаговая инструкция, как закрыть обособленное подразделение в 2022 году (филиал, представительство):

- Принять решение о закрытии большинством голосов участников.

- Издать приказ о ликвидации ОП.

- Уведомить работников о прекращении деятельности ОП.

- Оплатить госпошлину, если сведения о филиале или представительстве были отражены в учредительных документах.

- Исключить информацию о филиале, представительстве из учредительной документации.

- Подать в ИФНС уведомление о закрытии для внесения изменений в ЕГРЮЛ.

Но на каждом шагу есть нюансы.

Дайджест № 8. Три важных письма за прошедшую неделю

Продолжаем разговор о совмещении ЕНВД и УСН при реализации маркированных и немаркированных товаров. Правильно сдаем отчетность по НДФЛ по ликвидированному ОП. Изучаем и применяем на практике новое Постановление КС РФ по вычету НДС, если товар приобрели у банкрота.

И снова о ЕНВД (ПСН) и УСН по маркированным товарам

Письмо ФНС России от 16.12.2019 № СД-4-3/

Проблема: Федеральный закон от 29.09.2019 № 325-ФЗ с 01.01.2019 года не признает розничной торговлю маркированными товарами — лекарственными препаратами, обувью, изделиями из натурального меха. В этой части применять ЕНВД нельзя.

Возникают два вопроса, на которые ни Минфин, ни ФНС не дают однозначного ответа:

- Можно ли совмещать ЕНВД (ПСН) и УСН в одной точке торговли или всему магазину с 1 января надо перейти на УСН или ОСНО (кому как выгоднее)?

- Если маркировка обуви становится обязательной с 1 марта 2020 года, то фактически применять ЕНВД по рознице можно до этой даты? (Письмо Минфина России от 28.11.2019 № 03-11-09/92662 не дает конкретный ответ по этому вопросу).

О чем говорят Минфин и ФНС? Об изменениях с 01.01.2020 года:

- о понятии «розничная торговля»;

- о том, что маркировка предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха осуществляется в соответствии с Постановлением Правительства РФ от 11.08.2016 № 787;

- о том, что в отношении розничной торговли может по-прежнему применяться ЕНВД, за исключением продажи маркированных товаров — одежды из натурального меха и обуви при соблюдении условий, установленных главами 26.3 и 26.5 НК РФ.

Налогоплательщикам придется по всей торговой точке выбрать один режим налогообложения, например УСН. Это вытекает из анализа п. 1 и п. 1 ст. 346.27 НК РФ, т.к. применять ЕНВД можно по месту осуществления деятельности и только там, где организация или ИП стоят на учет в качестве плательщика ЕНВД.

Постановка на учет «упрощенца» осуществляется по месту нахождения организации или месту жительства ИП. Таким образом, совмещать ЕНВД и УСН в такой ситуации можно только в том случае, если торговая деятельность ведется в разных муниципальных районах (городских округах, городах федерального значения).

Вывод: при торговле через один магазин товарами в розницу и маркированными товарами (в частности, обувью и одеждой из меха) надо всю деятельность переводить на УСН с начала 2020 года, т.к. перевод на УСН возможен только с начала года.

Ликвидация обособленного подразделения: как представить 2-НДФЛ и 6-НДФЛ

Письмо ФНС России от 12.12.2019 № БС-4-11/

Проблема: многие организации в конце года задумываются закрыть (ликвидировать) обособленное подразделение (ОП). Возникает вопрос о порядке сдачи отчетности по НДФЛ — справки 2-НДФЛ и расчета 6-НДФЛ. Действующие формы справки и расчета эту ситуацию не учитывают.

Решение — в письме ФНС: организация — налоговый агент представляет справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ по закрытому ОП в налоговый орган по месту своего учета.

- В справках по форме 2-НДФЛ и расчетах по форме 6-НДФЛ в полях «ИНН» и «КПП» указываются ИНН и КПП организации.

- В поле «Код по ОКТМО» — ОКТМО закрытого обособленного подразделения.

- В поле «Форма реорганизации (ликвидация) (код)» — код «9» «закрытие обособленного подразделения».

- По строке «ИНН/КПП реорганизованной организации» — ИНН и КПП закрытого ОП.

Постановление КС РФ от 19.12.2019: вычет по счету-фактуре банкрота возможен

Проблема: продавец приобрел товар у организации-банкрота. Счет-фактура правильно оформлен. Покупатель принял сумму НДС к вычету. Налоговая не согласилась с вычетом, доначисляла налог на том основании, что речь фактически идет о реализации имущества банкрота. Спор дошел до КС РФ.

Основной вывод КС РФ: пп. 15 п. 2 ст. 146 НК РФ не соответствует Конституции РФ.

Суд рассуждал так. На практике должники-банкроты выделяют НДС в счетах-фактурах. В этом случае налоговая рассматривает покупателя как не имеющего права на вычет, хотя у покупателя есть счет-фактура, которая по общему правилу дает право на такой вычет. Покупатели продукции контрагентов-банкротов оказываются в неясных условиях налогообложения.

Покупатель фактически платит НДС не только при покупке необходимой ему продукции, но и при реализации своей. При этом он не может истребовать НДС как необоснованно выставленный у продавца, а также не может вернуть его из бюджета. Складывается и противоречивая правоприменительная практика.

Комментарий: принимаем позицию КС РФ на вооружение. В аналогичной ситуации доказываем налоговикам свою правоту. Ждем изменений в законодательство.

Сверка расчетов до и после

Сверку проводить необязательно, но, учитывая запутанный процесс работы, особенности сдачи отчетов, уплаты налогов и взносов, так гораздо легче разобраться с платежами.

Почему я рекомендую дублировать сверку и проводить ее до и после ликвидации? «До» всегда идут какие-то движения, ФНС может не успеть занести в программу представленные отчеты, и в сверке будут неполные данные.

Важно! При перечислении налогов, кроме региональных, по закрытому ОП, нужно оплатить долг в инспекцию «головы», с указанием ОКТМО и КПП недействующего подразделения. С неверными реквизитами средства «зависнут» как невыясненные, придется писать заявление на уточнение

Обмен между инспекциями идет из рук вон плохо. Сведения теряются, передача затягивается, данные отправляются с ошибками. Поэтому, получив требование с недоимкой, имея на руках платежные поручения и уверенность в верности платежей, пишите ответ с приложением подтверждающих документов в ИФНС как можно быстрее.

Если последует повторное требование или в худшем случае блокировка счета – подавайте жалобу начальнику инспекции, при отсутствии реакции – в вышестоящее Управление.

Закрыли два обособленных подразделения. Каким образом заполнить 6-НДФЛ, титульный лист?

Ответ:

Если расчет 6-НДФЛ по закрытому (ликвидированному) обособленному подразделению не успели сдать до закрытия ОП в ИФНС, где оно состояло на учете, расчет нужно представить в ИФНС по месту учета головного подразделения организации. В этом случае есть особенности заполнения титульного листа 6-НДФЛ. Каковы они, нам разъяснил советник государственной гражданской службы РФ 1 класса, специалист ФНС России Дмитрий Александрович Морозов: «При представлении в ИФНС по месту учета головной организации расчета 6-НДФЛ по закрытому ОП в титульном листе следует указать:

— ИНН и КПП — головной организации, а код ОКТМО — закрытого ОП (пункт 1 Подборки);

— в строке «Период представления (код)» — код из приложения N 1 к Порядку заполнения расчета 6-НДФЛ , соответствующий периоду, за который сдается расчет 6-НДФЛ по ликвидированному ОП ( 21 — за I квартал, 31 — за полугодие, 33 — за 9 месяцев и 34 — за год).

Коды 51 , 52 , 53 и 90 проставляются только при ликвидации/реорганизации самой организации;

— в строке «По месту нахождения (учета) (код)» — 214 . Ведь расчет 6-НДФЛ представляется в налоговый орган, в котором состоит на учете головное подразделение организации;

— в строке «(налоговый агент)» — наименование самой организации, представляющей сведения, а не ее ликвидированного обособленного подразделения .

Также замечу, что при представлении расчета 6-НДФЛ головной организацией за ликвидированное ОП не нужно заполнять строки «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» . Эти строки заполняются в случае реорганизации (ликвидации) организации».

После завершения ликвидации (закрытия) обособленного подразделения и непредставления справок по форме 2-НДФЛ и (или) расчета по форме 6-НДФЛ за такое обособленное подразделение организация представляет справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в отношении работников данного обособленного подразделения в налоговый орган по месту учета организации. При этом организация в справках по форме 2-НДФЛ и расчете по форме 6-НДФЛ указывает ИНН и КПП организации, а ОКТМО закрытого обособленного подразделения.

Порядок подачи расчета 6-НДФЛ при закрытии обособленного подразделения отличается от такового для действующего подразделения .

- подразделение закрыто в I, II, III квартале — не позднее последнего дня месяца, следующего за кварталом, в котором закрыто обособленное подразделение;

- подразделение закрыто в IV квартале — не позднее 1 апреля следующего года.

Особенности заполнения и представления расчета по обособленному подразделению после его закрытия в Налоговом кодексе РФ и Порядке заполнения расчета 6-НДФЛ не предусмотрены.

- по строке «КПП» — КПП организации;

- по строке «Представляется в налоговый орган (код)» — четырехзначный код налогового органа, в котором сама организация состоит на учете;

- по строке «По месту нахождения (учета) (код)» — код 213 (для организаций — крупнейших налогоплательщиков) или 214 (для остальных организаций);

- по строке «(налоговый агент)» — наименование организации;

- по строке «Код по ОКТМО» — код ОКТМО муниципального образования, в котором находилось закрытое подразделение.

Обзор подготовлен специалистами Л инии Консультирования ГК «Земля-СЕРВИС»

Шаг 3. Оповещение сотрудников

, чтобы прочитать.

Порядок действий:

- Подготовьте уведомления о предстоящем сокращении на основании приказа о ликвидации ОП.

- Соблюдайте сроки оповещения работников!

- Ознакомьте всех работников филиала под подпись.

- Если сотрудники отказываются подписать уведомление, то составьте акт, которым засвидетельствуйте факт ознакомления работника.

- Предложите специалистам вакантные рабочие места при их наличии в штате компании.

- Издайте приказы об увольнении в связи с сокращением или распоряжения о кадровом переводе на вакантные должности в других структурных отделах компании.

- Подготовьте дополнительные соглашения к трудовым договорам при переводе на вакантные места.

- Расторгните трудовые договоры при сокращении.

- Начислите компенсации и проведите окончательный расчет с уволенными.

- Оформите кадровые документы и выдайте их сотрудникам.

Особенности распределения прибыли

Принципы исчисления и уплаты ННП многофилиальным плательщиком регулируются статьей 288 НК РФ. Величины налога определяются из расчета базы, т. е., доли полагающейся «обособке» прибыли и ставки налога, установленной местными законами.

Доля прибыли филиала определяется как средняя арифметическая величина от суммы удельного веса среднесписочной численности персонала или затрат на оплату труда и остаточной стоимости ОС и НМА филиала. Как и любой из указанных вариантов уплаты налога, расчет среднего показателя объема прибыли по ОП должен быть закреплен в локальных актах компании и согласован с ИФНС.

Пример

Размер налогооблагаемой прибыли по , имеющей одно ОП, в целом за 9 месяцев 2021 составил 6800000 руб. Допустим, что предприятием закреплен порядок представления декларации по ННП как головной компанией, так и ОП. Периодичность сдачи отчетности фирмы в ИФНС – квартальная. Ставка ННП – 20% (3% в федеральный бюджет, 17% — в региональный).

Показатели для расчета доли облагаемой прибыли за отчетный период:

| Показатель | В целом по компании | В т.ч. по ОП | Расчетное значение |

| Среднесписочная численность | 80 чел. | 30 чел. | 30 / 80 х 100 = 37,5% |

| Остаточная стоимость активов | 12000000 руб. | 6000000 руб. | 6000000/12000000 х 100 = 50% |

| Средне арифметическое, определяющее долю прибыли по ОП | (37,5% + 50%) / 2 = 43,75% |

Доля прибыли для уплаты в региональный бюджет по ОП – 2975000 руб. (6800000 х 43,75%)

Сумма налога ОП к уплате в бюджет региона –505750 руб. (2975000 х 17%)

Таким образом, в декларации по ННП филиал компании отразит величину начисленного налога в региональный бюджет в сумме 505750 руб., а головная компания укажет перечисления:

- в федеральный бюджет – 204000 руб. (6800000 х 3%);

- в бюджет региона – 650250 руб. (6800000 х 17% – 505750)

Сообщение в налоговую

Процедура извещения инспекции о прекращении деятельности зависит от вида подразделения.

Филиал или представительство:

- Проверяем, включены ли сведения в устав. Нет – переходим к пункту 2, да – вносим изменения в учредительные документы, заполняем и сдаем форму Р13001 для обновления ЕГРЮЛ, не забываем оплатить пошлину, если документы сдаются не в электронном виде через личный кабинет с ЭЦП.

Обратите внимание! Когда в отношении налогоплательщика проводится или инициирована выездная налоговая проверка, то до ее окончания ОП не снимается с учета. Когда ликвидируется обычное ОП, достаточно издать приказ и подать сообщение

Срок аналогичный

Заполняем сообщение формы С-09-3-2. Направить его можно через ЛК, почту, ТКС (оператора) или передать лично.

После принятия решение о ликвидации (выпуске приказа) подать сообщение и внести корректировки в реестр нужно в течение 3 дней.

Когда ликвидируется обычное ОП, достаточно издать приказ и подать сообщение. Срок аналогичный.

Рекомендуется до завершения процедуры сдать все отчеты. После ликвидации передача станет невозможной, налоговый орган откажет в принятии документов, основываясь на снятии с учета налогоплательщика.

Перевод и увольнение персонала

До осуществления ликвидации придется определиться, что делать с персоналом: переводить или увольнять. Пока сотрудники числятся, необходимо начислять заработную плату и сдавать отчетность.

- Если ОП находится в одной местности с компанией, то необходимо предложить сотрудникам аналогичные и другие вакансии, имеющиеся в этой местности. Работу в другом населенном пункте предложить нужно, только когда это предусмотрено трудовым, коллективным договором или соглашением. Не нашлось ничего подходящего, работник отказался от предложенных ему вакансий – увольняем по п. 7 части 1 статьи 77 ТК. При этом сотрудник получает выходное пособие в сумме двухнедельного среднего заработка (ст. 178 ТК РФ).

Важно! Проверьте трудовой договор – какое указано место работы. От этого зависит алгоритм увольнения или перевода

ОП, расположенное в другом населенном пункте, проводит процедуру увольнения аналогично ликвидации:

- предупреждение персонала не менее чем за два месяца до события;

при увольнении выплачивается выходное пособие;

до трудоустройства (на период, пока работники состоят на учете в центре занятости населения) финансовая поддержка – сохранение среднего заработка (не более чем три месяца и учитывая выходное пособие).

Конечно, можно с согласия работников перевести их в другой филиал, уволить по собственному желанию (к примеру, сотруднику предложили должность в другой компании) или соглашению сторон. Трудовой кодекс не запрещает это делать, главное, не оказывать давление и не вводить сотрудников в заблуждение. Когда все формальности соблюдены, деятельность прекращается.