- 3-НДФЛ за 2020 год в Excel (Эксель), PDF (ПДФ) и TIFF: как заполнить

- Куда сдавать декларацию

- Порядок заполнения декларации по налогу на прибыль

- Нормируемые расходы. Расходы на рекламу

- Декларация по НДС

- Когда сдавать отчет

- Уточнение для обособленных подразделений при реорганизации

- Дополнен список доходов и расходов, не учитываемых при обложении налогом на прибыль

- Правила заполнения декларации на прибыль

- Краткая инструкция

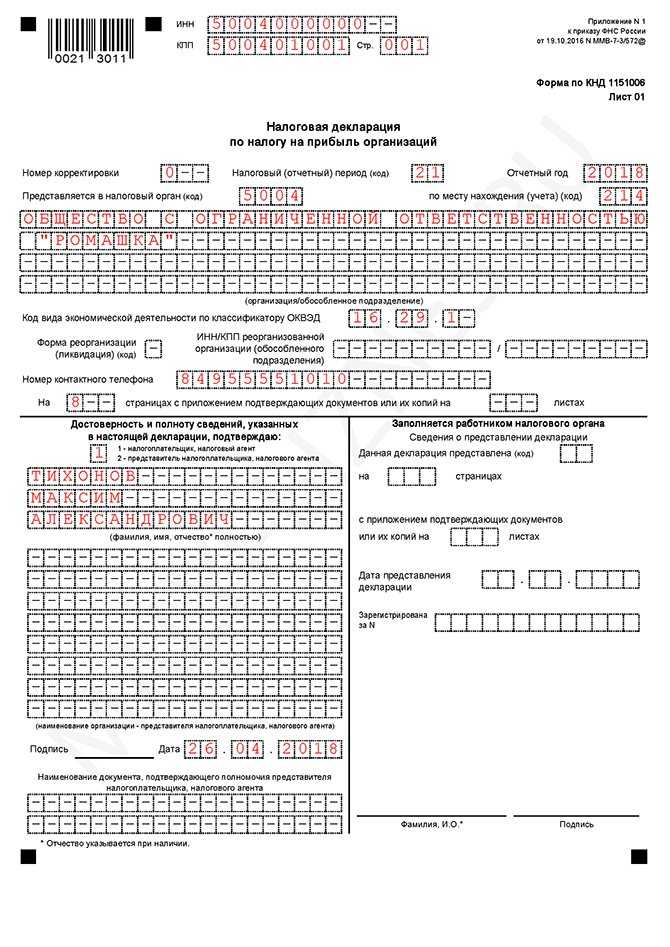

- Заполнение титульного листа

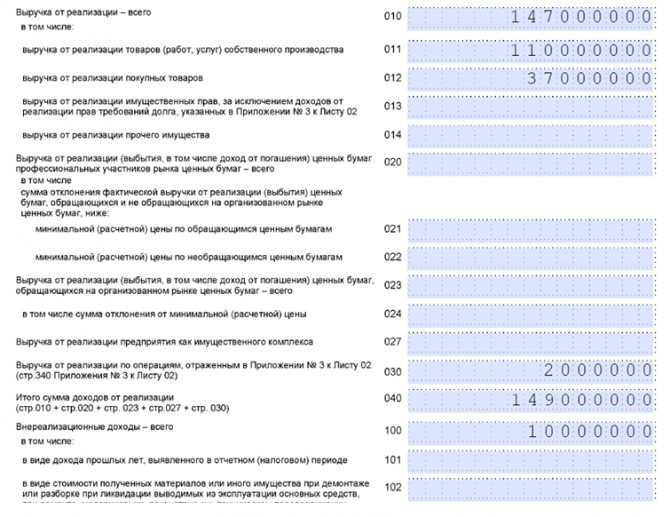

- Заполнение приложения №1 к листу 02

- Заполнение приложения №2 к листу 02

- Заполнение листа 02 декларации

- Заполнение Подраздела 1.1

- Образец заполнения декларации по налогу на прибыль за 2019 год в 2020 году

- Правила заполнения приложения 1 к листу 02

- Как заполнить декларацию по налогу на прибыль

- Основные правила заполнения декларации

- Форма, сроки и порядок сдачи декларации

- Правила заполнения декларации

- Сведения о физических лицах больше не сообщать

3-НДФЛ за 2020 год в Excel (Эксель), PDF (ПДФ) и TIFF: как заполнить

При заполнении декларации 3-НДФЛ на компьютере нужно применять шрифт Courier New размер 16 — 18 пунктов. В наших бланках он стоит по умолчанию. Текст вносят в декларацию заглавными буквами. Например, ваше ФИО, название организации выдавшей вам паспорт, ваш адрес. Поэтому перед заполнением декларации нажмите на клавиатуре кнопку «Caps Lock». При заполнении декларации по НДФЛ от руки все данные вписывают печатными буквами.

Внимание!

Необходимо оформлять лишь те листы декларации для заполнения которых у вас есть необходимые данные. Поэтому большинство листов в декларацию не войдут

Из файла Эксель их лучше сразу удалить (из ПДФ или ТИФ их удалить не получится). Заполнять и сдавать их в налоговую инспекцию не нужно.

У большинства декларация состоит из 4-6 листов. Остальные листы заполняют в экзотических ситуациях (например, если в 2020 году вы получали выигрыши, подарки или продавали акции). При любых условиях в декларацию в обязательном порядке включают «Титульный лист», а также Разделы 1 и 2. Они должны входить в декларацию обязательно. Остальные листы заполняют при условии, что у вас были те или иные операции, которые должны на них отражаться. Если нет, то ни заполнять, ни сдавать их в инспекцию не нужно.

Например, в приложении 2 указывают доходы, полученные вне России. Если таких доходов у вас нет, то заполнять этот лист и сдавать его в инспекцию не нужно. В приложении 4 указывают определенные доходы, которые налогом не облагают (материальную помощь, стоимость подарков, стоимость призов, полученных на конкурсах и соревнованиях). Если у вас таких доходов нет приложение 4 ни заполнять, ни распечатывать, ни сдавать в инспекцию не нужно. Поэтому перед заполнением декларации 3 НДФЛ в Excel удалите лишние листы.

Двухстороняя печать декларации не допускается. Поэтому каждая страница декларации должна быть распечатана на отдельном листе.

Предположим, что в 2020 году вы получили доходы от продажи собственного имущества — машины. Вам нужно задекларировать полученный доход. Больше вам ничего не нужно (например, вычетов на обучение или лечение). Тогда в состав декларации вы включаете 5 листов:

- титульный лист;

- раздел 1 и раздел 2;

- приложение 1 и 6.

Куда сдавать декларацию

Изданный в прошлом году указ №7–3/600 немного откорректировал устоявшиеся правила предоставления декларации. Изменения коснулись заполняемой информации по платежам налоговых агентов (лист 03), вычислению налогооблагаемой базы при операциях с ценными бумагами и срочных сделках (лист 05). Кроме того, во второй лист добавлено Приложение №66, рассказывающее о прибыли предприятий, образовавших консолидированное общество.

Своевременно составленную декларацию юридические лица подают:

- в ближайшее к филиалу организации отделение Налоговой службы;

- в ФНС, отделение которой находится рядом с головным офисом компании.

Документы подаются в электронном или бумажном виде. Набранный на компьютере отчет обязателен для следующих юридических лиц:

- организаций, где трудится не меньше 100 человек;

- крупнейших предприятий страны.

Бизнесмены, нанявшие меньше сотни сотрудников, подают налоговую декларацию, распечатав информацию на принтере.

Доставить ее в ФНС можно с помощью:

- посредника, снабдив его заверенной нотариусом доверенностью;

- личного визита;

- через Почту России, с описью отправленного пакета документов.

Рассчитывая отчисления в бюджет страны, сначала находят всю полученную предприятием прибыль. Затем из полученного значения вычитают необлагаемые налогом доходы и причитающиеся организации льготы. Из найденной величины в соответствии с налоговой ставкой находят перечисляемую в ФНС сумму.

Методика одинакова для всех юридических лиц и несложна в применении. Различается только время, отведенное для платежа. Однако в зависимости от полученных компанией льгот, ставки по налогу на прибыль могут изменяться.

Порядок заполнения декларации по налогу на прибыль

Указывают отчетный период, год, а также полное название компании, без сокращений: т.е. не ООО, а ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ. Приводят реквизиты, код по ОКВЭД. В номере корректировки прописывают 0, исключая те случаи, когда подают уточненную форму (ставят порядковый номер).

Все остальные страницы оформляются только при наличии соответствующих данных. Документ заполняется печатным или рукописным способом (синяя или черная ручка). Буквы печатные, заглавные; остальные символы также прописываются во всю величину поля, четко и разборчиво. Исправления и зачеркивания, помарки не допускаются. Если после записи остается несколько пустых клеток, в них просто ставится прочерк (1 клетка – 1 прочерк посередине).

14 июля 2021 Все материалы сюжета «Налоговая отчетность за 2020 год» Декларация по налогу на прибыль в 2020-2021 годах — изменилась ли форма? Да, изменилась. Отчитаться на новом бланке нужно уже за 2020 год. Рассмотрим какие нововведения чиновники включили в формуляр, а также приведем бланк и образец. Вам помогут документы и бланки: Бланк декларации по налогу на прибыль – 2020-2021 + ИНСТРУКЦИЯ

- Налоговая декларация по налогу на прибыль (бланк 2020 – 2021 годов)

- Форма декларации по налогу на прибыль для уточненок

- Итоги

Скачать бланк декларации по налогу на прибыль за 2020 год

Какие показатели изменились в формуляре, узнайте в обзоре от КонсультантПлюс. Для этого оформите пробный демо-доступ к справочно-правовой системе К+. Это бесплатно.

Сроки сдачи декларации по налогу на прибыль при квартальной отчетности с учетом выходных переносов в 2021 году следующие:

- за 2020 год — не позднее 29 марта 2021 года (перенос с воскресенья 28.03.2021);

- за 1 квартал — не позднее 28 апреля;

- за полугодие — не позднее 28 июля;

- за 9 месяцев — не позднее 28 октября.

Порядок заполнения декларации налога на прибыль за 2020 г. утвержден тем же приказом, что и сам бланк, и содержится в Приложении № 2 к соответствующему нормативному акту.

Эксперты КонсультантПлюс подготовили для вас подробное руководство по заполнению новой формы декларации по налогу на прибыль, переходите в Готовое решение. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Также в КонсультантПлюс можно посмотреть и скачать образец заполнения обновленной формы декларации. Получите пробный доступ к системе К+. Это бесплатно:

Если возникает необходимость уточнения данных по расчету налога на прибыль за предшествующие периоды, то декларацию нужно подавать в ИФНС на бланке, действовавшем в эти периоды.

Скачать бланк

Это бланк декларации, действовавший с отчетности, составлявшейся по итогу 2016 года, по отчетность за 9 месяцев 2019 года включительно:

Скачать бланк

О заполнении этой формы декларации читайте в нашей статье.

А ниже вы можете скачать декларацию по налогу на прибыль (бланк) для уточненки за отчетные периоды по 9 месяцев 2016 года включительно:

Скачать декларацию по налогу на прибыль

См. также: «Уточненная декларация: что нужно знать бухгалтеру?».

Кроме того, необходимые отчетные формы за нужный год всегда можно на сайте ФНС в разделе «Налоговая и бухгалтерская отчетность» (http://format.nalog.ru/). Там же можно ознакомиться с правилами представления декларации как в электронном, так и в бумажном виде.

Как исправить ошибки в прибыльной декларации, разъяснили эксперты КонсультантПлюс. Изучите Готовое решение, получив пробный доступ к системе бесплатно.

Нормируемые расходы. Расходы на рекламу

Расходы на рекламу делятся на нормируемые и ненормируемые (п. 2 ст. 264 НК РФ). К ненормируемым расходам относятся расходы, которые полностью включаются в расходы – по «закрытому» перечню:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

В состав ненормируемых расходов также включаются:

абз. 2 п. 4 ст. 264 НК РФ — расходы на рекламные мероприятия при кино- и видеообслуживании.

Т.е. расходы на изготовление и демонстрацию рекламных роликов в торговых центрах не нормируются так же, но только при наличии прокатного удостоверения, выданного Минкультуры РФ. Так же к ненормируемым расходам относятся расходы на создание логотипа организации (Письмо Минфина РФ от 12.09.2014 N 03-03-РЗ/45762).

Примеры ненормируемых расходов:

К нормируемым расходам относятся расходы, которые учитываются в НУ в размере, не превышающем 1% выручки от реализации:

- расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы, не указанные в составе ненормируемых расходов.

Контролирующие органы рекомендуют все расходы, которые не указаны в закрытом перечне «ненормируемых» расходов нормировать, т.е. учитывать в пределах 1% от выручки.

Примеры нормируемых расходов:

- расходы на рассылку СМС-сообщений рекламного характера (Письмо Минфина РФ от 28.10.2013 N 03-03-06/1/45479);

- расходы на рекламу на чековой ленте (Письмо Минфина РФ от 23.12.2016 N 03-03-06/77417);

- реклама на автомобилях компании и сотрудников.

Реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (Федеральный закон от 13.03.2006 N 38-ФЗ).

В этом случае действует правило «экономической обоснованности расходов», т.е. расходами признаются любые затраты для деятельности, направленной на получение дохода – Прочие расходы (пп. 49 п. 1 ст. 264 НК РФ).

Доходы по НК РФ делятся на:

- выручку от реализации (ст. 249 НК РФ),

- внереализационные доходы (ст. 250 НК РФ).

Выручка определяется по правилам НК РФ и представляет сумму всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и натуральной формах (Письмо Минфина от 21.04.2014 N 03-03-06/1/18216). Внереализационные доходы, например, такие как доходы в виде процентов, не должны участвовать в подсчете норматива для нормирования расходов на рекламу.

Декларация по НДС

Изменена форма декларации по НДС. Новая форма будет действовать с 4 квартала 2020 года.

В Раздел 1 добавлены поля для налогоплательщиков, заключивших соглашение о защите и поощрении капиталовложений (СЗПК). Отметим, что в настоящее время параметр «Признак СЗПК» является обязательным в XML-файле отчетности. Возможно, в будущем ФНС изменит схему xsd, определяющую требования к формату XML-файлов отчетности, и заполнение данного поля станет необязательным в соответствии с порядком его заполнения.

Изменены наименования некоторых кодов операций, а также добавлены новые.

Из титульного листа исключена строка «Код вида экономической деятельности по классификатору ОКВЭД»;

Когда сдавать отчет

- ежемесячно (до 28-го числа месяца, следующего за отчетным) — на основании фактической величины прибыли или из расчета прибыли предыдущего отчетного периода;

- за 2021 год — 28.03.2022;

- за 1-й квартал 2022 года — 28.04.2022;

- за 1-е полугодие 2022 года — 28.07.2022;

- за 9 месяцев 2022 года — 28.10.2022;

- за 2022 год — до 28.03.2023.

Сроки сдачи декларации при ежемесячных взаиморасчетах с ИФНС:

| Период | Предельный срок сдачи |

|---|---|

| Январь 2022 г. | 28.02.2022 |

| Февраль 2022 г. | 28.03.2022 |

| Март 2022 г. | 28.04.2022 |

| Апрель 2022 г. | 30.05.2022 |

| Май 2022 г. | 28.06.2022 |

| Июнь 2022 г. | 28.07.2022 |

| Июль 2022 г. | 29.08.2022 |

| Август 2022 г. | 28.09.2022 |

| Сентябрь 2022 г. | 28.10.2022 |

| Октябрь 2022 г. | 28.11.2022 |

| Ноябрь 2022 г. | 28.12.2022 |

| Декабрь 2022 г. | 30.01.2023 |

Уточнение для обособленных подразделений при реорганизации

В титульном листе и листе 01 Декларации имеется реквизит «По месту нахождения (учета) (код)». В пункте 2.6 Порядка заполнения указано, что организация-правопреемник представляет в налоговый орган по месту своего нахождения (по месту учета в качестве крупнейшего налогоплательщика) Декларации (включая Декларации по обособленным подразделениям) за последний налоговый период и уточненные Декларации за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое)с указанием в титульном листе (листе 01) по реквизиту «по месту нахождения (учета) (код)» кода 215 или 216.

Теперь уточнено, что если это декларация по обособленному подразделению, то в названном реквизите надо указать код 223.

Дополнен список доходов и расходов, не учитываемых при обложении налогом на прибыль

В приложении 1 к Декларации указываются доходы, не учитываемые при определении налоговой базы, а также расходы, учитываемые для целей налогообложения налогоплательщиками отдельных категорий, перечень которых приведен в приложении 4 к Порядку заполнения.

Так, сейчас в числе доходов, которые не учитываются при налогообложении, есть доход в виде имущества и (или) имущественных прав, полученных по концессионному соглашению по правилам законодательства РФ. Данному доходу соответствует код 590. Теперь по тому же коду надо указывать не учитываемые при налогообложении доходы в виде имущества и (или) имущественных прав, полученных по соглашению о государственно-частном партнерстве, соглашению о муниципально-частном партнерстве по правилам законодательства РФ, за исключением денежных средств, полученных от концедента или публичного партнера по указанным соглашениям ( НК РФ).

В этот перечень включены новые виды доходов и расходов:

|

Код вида доходов, расходов |

Наименование доходов, расходов |

|

Доходы, не учитываемые при определении налоговой базы |

|

|

601 |

В виде стоимости эфирного времени и (или) печатной площади, безвозмездно полученных налогоплательщиками в соответствии с Законом РФ о поправке к Конституции РФ от 14.03.2020 № 1-ФКЗ «О совершенствовании регулирования отдельных вопросов организации и функционирования публичной власти» |

|

605 |

В виде субсидий, полученных из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, налогоплательщиками, включенными по состоянию на 01.03.2020 в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в Единый реестр субъектов малого и среднего предпринимательства и ведущими деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения указанной инфекции, перечень которых утверждается Правительством РФ ( НК РФ) |

|

Расходы, учитываемые для целей налогообложения налогоплательщиками отдельных категорий |

|

|

931 |

Расходы, связанные с безвозмездным предоставлением эфирного времени и (или) печатной площади в соответствии с Законом РФ о поправке к Конституции РФ от 14.03.2020 № 1-ФКЗ |

|

960 |

Расходы на приобретение медицинских изделий для диагностики (лечения) новой коронавирусной инфекции по перечню, утверждаемому Правительством РФ, а также на сооружение, изготовление, доставку и доведение указанных изделий до состояния, в котором они пригодны для использования ( НК РФ) |

|

961 |

Расходы в виде стоимости имущества (включая денежные средства), предназначенного для использования в целях предупреждения и предотвращения распространения, в целях диагностики и лечения новой коронавирусной инфекции, безвозмездно переданного медицинским организациям, являющимся некоммерческими, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям ( НК РФ) |

|

Расходы в виде стоимости имущества (включая денежные средства), безвозмездно переданного некоммерческим организациям… |

|

|

965 |

…организациям, включенным в реестр социально ориентированных НКО, которые с 2017 года являются получателями грантов Президента РФ (по результатам конкурсов, проведенных Фондом – оператором президентских грантов по развитию гражданского общества), получателями субсидий и грантов в рамках программ, реализуемых федеральными органами исполнительной власти, получателями субсидий и грантов в рамках программ, реализуемых органами исполнительной власти субъектов РФ, органами местного самоуправления, исполнителями общественно полезных услуг, поставщиками социальных услуг (абз. 2 НК РФ) |

|

966 |

…централизованным религиозным организациям, религиозным организациям, входящим в структуру централизованных религиозных организаций, социально ориентированным НКО, учредителями которых являются централизованные религиозные организации или религиозные организации, входящие в структуру централизованных религиозных организаций (абз. 3 НК РФ) |

|

967 |

…иным организациям, включенным в реестр НКО, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции (абз. 4 НК РФ) |

Правила заполнения декларации на прибыль

Заполнять все страницы декларации не обязательно. Достаточно заполнить:

- титульный лист; подраздел 1.1 (в т. ч. показывают итоговые суммы налога к уплате в бюджет);

- лист 02 (расчет суммы налога и авансов);

- приложение 1 к Листу 02 (перечень доходов);

- приложение 2 к Листу 02 (перечень расходов).

Остальные листы и приложения необходимы для детализации доходов и расходов, а также для расшифровки особенных операций.

В нулевой декларации по налогу на прибыль за 2019 г. обязательны для заполнения только титульный лист и подраздел № 1.1.

Краткая инструкция

Шаг 1. Заполнить титульный лист.

Шаг 2. Детализировать:

- доходы в приложении №1 к листу 02;

- расходы в приложении №2 к листу 02.

Шаг 3. Скопировать итоговые суммы из приложений в лист 02 и рассчитать налоговую базу и сумму налога.

Шаг 4. Перенести итоговые суммы налога, которые разбиты по бюджетным уровням, из листа 02 в подраздел № 1.1.

Шаг 5. Указать в титульном листе количество страниц декларации на прибыль.

Шаг 6. Руководитель организации ставит на документе свою подпись и печать фирмы.

Рассмотрим каждый шаг более подробно.

Заполнение титульного листа

Сначала отметим 3 изменения:

- новый штрих-код;

- удалено поле для заполнения ОКВЭД;

- новые реквизиты для ИНН и КПП обособленного подразделения в случае, если головная организация изменила его полномочия.

При заполнении титульного листа указывают:

- регистрационные данные компании (ИНН, КПП и полное наименование по учредительным документам);

- код “0” в поле “Номер корректировки”, так как декларация первичная;

- код “34” в поле “Налоговый период”.

Коды для поля “Налоговый период”:

- “21” — 1 квартал;

- “31” — полугодие;

- “33” — 9 месяцев;

- “34” — год.

Заполнение приложения №1 к листу 02

Лист 02 подвергся следующим изменениям:

- поле “Признак плательщика” теперь содержит 2 символа, ранее — 1;

- расширили перечень видов налогоплательщиков (коды “07” — “14”);

- добавили поля для указания норм регионального законодательства (в случаях, когда местные власти снизили региональную ставку налога).

В приложении № 1 к листу 02 внесли строки 200 — 220. В них показывают доходы от участия в инвестиционных товариществах.

В поле «Признак налогоплательщика» нужно поставить код из шапки листа 02. Если подходящего кода нет, ставят код “01”.

Все цифровые показатели декларации заполняют нарастающим итогом с начала года.

В приложении №1 к листу 02 приводят данные о выручке, полученной за отчетный период. Как правило, 3 строки:

- 010 — общая сумма выручки за год;

- 011 — производственные компании показывают выручку от продажи товаров собственного изготовления;

- 012 — торговые компании показывают выручку от реализации покупных товаров.

Заполнение остальных строк необходимо при наличии соответствующих показателей.

Заполнение приложения №2 к листу 02

В приложении № 2 к листу 02 приводят данные о расходах организации. Как правило, 5 строк (приведены в таблице ниже).

Заполнение остальных строк только при наличии соответствующих показателей.

Общую сумму прямых и косвенных расходов приводят по строке 130.

Заполнение листа 02 декларации

Чтобы правильно заполнить лист 02:

- переносят итоговые сведения из приложений;

- рассчитывают суммы налоговой базы и налог.

Все данные для переноса уже есть в соответствующих приложениях. А форма декларации содержит подсказки по заполнению.

Для расчета налоговой базы и суммы налога:

- в поле 060 показывают прибыль или убыток отчетного периода (складывают доходы (согласно строкам 010 и 020) и вычитают расходы (согласно строкам 030 и 040));

- при отсутствии исключаемых доходов в строке 070 и убытков прошлых периодов в строке 110, следует продублировать сумму из поля 060 в полях 100 и 120;

- поля 140 — 170 предназначены для налоговых ставок;

- в полях 180 — 200 указывают суммы налога.

Авансовые платежи приводят в строках 210 — 230.

Сумму налога к уплате — в строках 270 — 271.

Заполнение Подраздела 1.1

Полученные суммы налога следует перенести в Подраздел 1.1:

- поле 040 = поле 270 листа 02;

- поле 070 = поле 271 листа 02.

В этом же разделе приводят код ОКТМО и КБК.

Образец заполнения декларации по налогу на прибыль за 2019 год в 2020 году

Образец заполнения отчета за 2019 год выглядит так:

Также можно скачать бланк новой декларации по налогу на прибыль за 2019 год

Правила заполнения приложения 1 к листу 02

Этот раздел отчета включает в себя информацию о структуре доходов фирмы.

В начале приложения указывается признак, от которого зависит применение льгот. Обычная организация, не относящаяся к специальным категориям, указывает признак «1».

Если компания занимается лицензируемыми видами деятельности, то здесь же указывается номер лицензии.

Информация о признаке и лицензии также указывается в листе 02 и приложениях 2–5 к нему.

- В строке (далее — стр.) 010 указывается выручка (ст. 248, 249 НК РФ).

- Стр. 011–014 содержат расшифровку стр. 010.

- Стр. 020–022 используют только профессиональные участники фондового рынка. Здесь указывается доход от реализации ценных бумаг.

- В стр. 023 и 024 указывается доход от реализации ценных бумаг для всех остальных организаций.

- Стр. 027 содержит особый вид дохода — выручку от реализации по предприятию в целом (ст. 268.1 НК РФ).

- Стр. 030 включает информацию о некоторых специальных видах доходов, отраженных в приложении 3 к листу 02.

- В стр. 040 указывается итоговый доход от реализации.

- Стр. 100 содержит сумму внереализационных доходов (ст. 250 НК РФ).

- В стр. 101–106 расшифровывается значение стр. 100.

Поскольку вся выручка поступила от продажи товаров собственного производства, бухгалтер заполнил приложение 1 к листу 02 следующим образом:

Далее он приступил к оформлению приложения 2 к листу 02.

Как заполнить декларацию по налогу на прибыль

Порядок заполнения декларации содержится в приказе, которым утверждена его форма (Приложение № 2).

Основные правила заполнения декларации

- Декларация составляется нарастающим итогом с начала года;

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- В обязательном порядке в декларацию (для всех налогоплательщиков) включаются Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения № 1 и № 2 к Листу 02;

-

Организации, уплачивающие ежемесячные платежи, заполняют подраздел 1.2 Раздела 1.

Форма, сроки и порядок сдачи декларации

Декларация по налогу на прибыль в очередной раз изменилась. Бланк отчета был утвержден приказом ФНС от 23.09.2019 № ММВ-7-3/475. Однако позднее он был скорректирован приказом ФНС от 11.09.2020 № ЕД-7-3/655@. Применять обновленный бланк нужно будет с отчетности за 2020 год и последующие отчетные периоды.

Нового в декларации немного. Так, изменению подверглись: лист 02, приложения № 4 и 5 к нему, разделы А и Г приложения № 7 к листу 02, листы 04 и 08, а также приложение № 2 к декларации.

Сдать декларацию по прибыли за 2020 год надо до 29.03.2021 (так как 28 марта приходится на воскресенье).

Особенностей представления «прибыльной» отчетности нет. Отчет сдается в электронном виде по ТКС. Бумажный бланк вправе сдать предприятия, на которых работает не более 100 сотрудников (п. 3 ст. 80 НК РФ).

Сдается отчет в свою ИФНС. Дополнительно надо отчитаться налоговикам по местонахождению обособленных подразделений, если они есть.

Отчет состоит из множества частей. Но только первые 5 общеобязательны: титульный лист, лист 01, подраздел 1.1 раздела 1, лист 02 и приложения 1, 2 к нему. Остальные листы заполняются только при наличии отражаемых в них показателей. Подраздел 1.2 к разделу 1 в годовую декларацию не включается.

Правила заполнения декларации

Правила предусматривают включение отчетных данных во все разделы отчета. Не имеет значения, подает плательщик ежемесячную или ежеквартальную отчетность, ему надлежит заполнить титульный лист, раздел 1 и подраздел 1.1, лист 02 и приложения № 1 и № 2 к нему. Этого требует пошаговая инструкция по заполнению декларации по налогу на прибыль. Остальные листы и разделы заполняются по необходимости.

При формировании декларации по налогу на прибыль необходимо соблюдать ряд нюансов и особенностей, характерных для такого типа отчетности в 2021 году:

- На титульном листе указываются сведения об учреждении-налогоплательщике. Если декларацию заполняют правопреемники реорганизованной фирмы, то им надлежит указывать ИНН, КПП, которые были у них до момента реорганизации. Аналогичные данные укажите и при изменении полномочий обособленного подразделения или его закрытии. С кодами по процедурам реорганизации и ликвидации ознакомьтесь в регламенте по заполнению декларации (приложение № 1 к порядку).

- В новой форме по КНД 1151006 добавились листы 08 и 09. В листе 08 отражаются сведения о снижении налога на основании проведенных сделок с зависимыми контрагентами по ценам, установленным ниже рыночных. В листе 09 и приложении 1 указываются данные об учете доходности контролируемых иностранных компаний. Эта информация заполняется непосредственно контролирующими лицами.

- В листе 02 предусмотрено поле для введения кодов плательщиков налога на прибыль. В форме появились несколько новых кодов. Некоторые строки предназначены для заполнения организациями, участвующими в региональных инвестиционных проектах. В лист 02 вносится и информация о торговых сборах, которые уменьшают сумму платежа.

- В листе 03 производится расчет налога с доходов в виде дивидендов. За основу принимается актуальная ставка в 13%. При заполнении раздела Б листа 03 проставляют значение «1» при доходности, облагаемой по ставке по пп. 1 п. 4 ст. 284 НК РФ, и «2» — для ставки по пп. 2 п. 4 ст. 284 НК РФ.

- При заполнении строк с кодами 241 и 242 в листе 06 (продолжение 1) указывают отчисления на формирование имущества для обеспечения основной деятельности по уставу и страхового резерва соответственно. В этом листе отсутствуют позиции для указания убытков.

- В листе 08 отражаются сведения о внереализационном доходе, в приложении 2 к листу 08 прописываются коды плательщиков налога на прибыль.

- Страховые взносы отражаются так же, как и основные налоговые платежи. Их указывают в строках 040, 041 приложения № 2 к листу 02. Взносы, отчисляемые на несчастные случаи и профессиональные заболевания, отражаются по общему правилу. Если, в соответствии с учетной политикой, часть взносов на НС относится к прямым расходам, то их прописывают в строке 010 приложения № 2. Остальная часть взносов на травматизм, которая относится к косвенным расходам, указывается только в строке 040 приложения № 2 к листу 02.

Предлагаем ознакомиться: Можно ли вступить в наследство по генеральной доверенности

Сведения о физических лицах больше не сообщать

Из Декларации исключается приложение 2 в той редакции, которая существовала до сих пор. В нем надо было отражать сведения о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов.

Вместо этого в приложении 2 при необходимости будут указываться сведения о доходах (расходах), полученных (понесенных) при исполнении соглашений о защите и поощрении капиталовложений, а также о налоговой базе и сумме исчисленного налога на прибыль.

Обратите внимание: соответствующее изменение внесено в абз. 2 п

1.1 Порядка заполнения. В нем больше не будет указания на то, что российские организации, признаваемые налоговыми агентами по НДФЛ согласно ст. 226.1 НК РФ, обязаны представлять налоговый расчет в составе Декларации.

Исключены в связи с этим абз. 6 п. 1.16, п. 1.17, абз. 7 и 8 пп. 2 п. 3.2 Порядка заполнения.

В новом абзаце п. 1.1 Декларации отмечается, что теперь приложение 2 к Декларации включается в ее состав налогоплательщиком, заключившим соглашение о защите и поощрении капиталовложений и включенным в реестр соглашений о защите и поощрении капиталовложений в соответствии с Федеральным законом от 01.04.2020 № 69-ФЗ «О защите и поощрении капиталовложений в Российской Федерации».

Согласно новому п. 23.1 Порядка заполнения, если налогоплательщик является стороной нескольких соглашений о защите и поощрении капиталовложений, то приложения 2 к Декларации составляются отдельно по каждому соглашению.

Данные приложения включаются в состав Декларации за отчетные периоды (первый квартал, полугодие, девять месяцев) и налоговый период (год).