- Получение специальной субсидии

- Сложная ситуация в стране и в бизнесе

- Как коронавирус повлияет на заемщиков в краткосрочной перспективе?

- В краткосрочной перспективе заемщики столкнутся с:

- После окончания активной стадии борьбы с COVID-19 заемщиков, скорее всего, ожидает:

- Как будут выглядеть процедура работы по кредитному договору

- 1 период — базовый период

- 2 период — период наблюдения

- Какие есть условия для получения отсрочки

- Куда обращаться за рассрочкой по налогам

- Кому предоставят отсрочку автоматически

- Льготы по налогу на прибыль

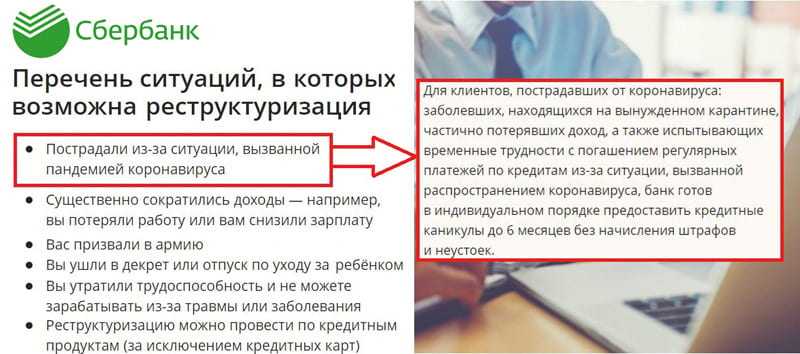

- Помощь в кредитовании

- Помощь бизнесу

- Как карантинные меры влияют на отрасль кредитования?

- Во время карантина заемщики сталкиваются с тремя основными проблемами:

- Если из-за пандемии пришлось отменить командировку, можно ли при расчете налога на прибыль учесть расходы на билеты?

- Кто на нее вправе претендовать, кому рассрочку не дадут

Получение специальной субсидии

Пожалуй, на наибольшую помощь в настоящее время могут рассчитывать налогоплательщики (далее – пострадавшие налогоплательщики), которые одновременно:

-

включены по состоянию на 01.03.2020 в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в Единый реестр субъектов малого и среднего предпринимательства;

-

ведут деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения указанной инфекции.

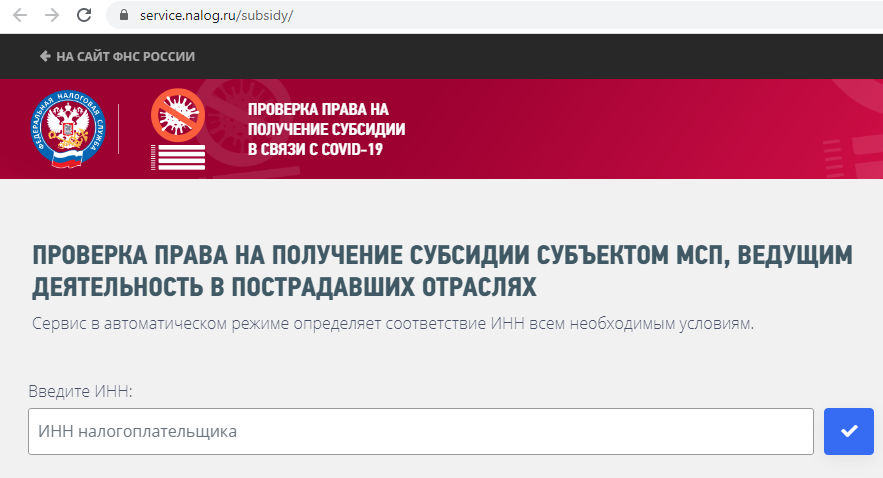

Единый реестр субъектов малого и среднего предпринимательства ведет налоговая служба, а наличие своего наименования в нем организации, индивидуальные предприниматели могут проверить по адресу https://ofd.nalog.ru/.

А вот перечень отраслей, которые в наибольшей степени пострадали в названных условиях, ведет Правительство РФ. Отметим: на момент подготовки публикации не было полной ясности с тем, какой именно перечень наиболее пострадавших отраслей универсален.

Первоначально подобный перечень был определен на заседании Правительственной комиссии по повышению устойчивости развития российской экономики.

Однако позднее было выпущено Постановление Правительства РФ от 03.04.2020 № 434. Им был определен Перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции.

В пункте 2 Постановления Правительства РФ № 434 указано, что данный Перечень используется в целях применения ч. 1 ст. 7 Федерального закона от 03.04.2020 № 106-ФЗ «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

Перечень шире того списка, который был утвержден на заседании Правительственной комиссии, и пополняется. На практике он используется в различных целях (не только в той, которая обозначена в Постановлении Правительства РФ № 434). Например, именно им рекомендует руководствоваться налоговая служба при определении права на перенос сроков представления отчетности в соответствии с Постановлением Правительства РФ от 02.04.2020 № 409.

В статье 251 НК РФ перечислены виды доходов, которые не учитываются в целях обложения налогом на прибыль. Список этих расходов дополнен п. 60. Он предусматривает, что если пострадавшие налогоплательщики получили субсидию из федерального бюджета в связи с неблагоприятной ситуацией из-за распространения новой коронавирусной инфекции, то сумма такой субсидии не учитывается ими в доходах.

Разумеется, в целях обложения налогом на прибыль нельзя будет учесть и расходы, осуществленные за счет субсидий, обозначенных в НК РФ. На это специально указано в новом НК РФ.

Предоставление субсидии из федерального бюджета должно происходить на основании какого-либо постановления Правительства РФ.

«Федеральные» субсидии вправе не учитывать в доходах в целях определения НДФЛ и физические лица, в частности индивидуальные предприниматели (ст. 217 НК РФ дополнена п. 82, в котором приведена ссылка на НК РФ).

В отношении данных субсидий уточнены и правила учета НДС. Так, согласно НК РФ в случае приобретения товаров (работ, услуг) (в том числе основных средств, нематериальных активов, имущественных прав) полностью или частично (в соответствующей доле) за счет субсидий и (или) бюджетных инвестиций, полученных налогоплательщиком из бюджетов бюджетной системы РФ, суммы налога, предъявленные налогоплательщику и (или) фактически уплаченные им при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, вычету не подлежат.

Однако п. 1 ст. 2 Федерального закона № 121-ФЗ предусмотрено, что эта норма не применяется в отношении субсидий, указанных в НК РФ. То если товары (работы, услуги) приобретены за счет таких субсидий, вычет НДС в отношении них применять можно.

По этим субсидиям не применяется и НК РФ. То есть нет необходимости восстанавливать суммы НДС, уже принятые к вычету налогоплательщиком по товарам (работам, услугам) (в том числе по основным средствам и нематериальным активам, имущественным правам), в случае использования этих субсидий на возмещение ранее понесенных затрат на приобретение товаров (работ, услуг).

Сложная ситуация в стране и в бизнесе

Сейчас в стране наступило тяжелое время для всех предприятий, особенно для небольших компаний. Ситуация по борьбе с распространением инфекции коронавируса привела к принятию экстренных мер по приостановлению деятельности многих предприятий. По Указу Президента России Владимира Путина все ушли на длительные выходные с сохранением заработной платы. Это приостановка деятельности неминуемо приведет к убыткам.

В пятницу 27 марта прошло заседание Правительственной комиссии по вопросам развития малого и среднего предпринимательства. На заседании обсуждались меры его поддержки. В связи с этим ФНС России, выполняя поручения Президента и Правительства РФ, определила меры поддержки субъектов малого и среднего предпринимательства.

Как коронавирус повлияет на заемщиков в краткосрочной перспективе?

По самым благоприятным прогнозам, меры, направленные на сдерживание пандемии, будут длиться на протяжении пары месяцев. Этого времени недостаточно для возникновения катастрофических последствий при условии грамотной поддержки кредитного рынка, а также банковского сектора со стороны государства. Речь идет не только об обеспечении послаблений для заемщиков

Внимание придется уделить еще и бизнесу. Крах банковской системы может привести к неисправимым последствиям для экономики страны

В краткосрочной перспективе заемщики столкнутся с:

- Резким снижением доходов на фоне возникновения непредвиденных расходов.

- Ухудшением качества обслуживания клиентов вследствие перехода кредиторов на дистанционную работу.

- Отказом банков от предоставления специальных предложений, скидок и бонусов.

- Послаблениями при погашении задолженностей, в том числе временной отменой штрафов.

- Возможностью воспользоваться кредитными каникулами.

Спустя отведенное на устранение форс-мажорные обстоятельств время стороны вернуться к исходной схеме сотрудничества. Иначе говоря, клиент будет обязан продолжить выплаты по скорректированному графику. Убытки кредиторы смогут погасить за счет страховых выплат, государственных льгот и резервных фондов. Безусловно, трудности подобного рода неприятны для всех участников кредитного рынка. Однако, при удачном стечении обстоятельств восстановление отрасли может произойти без огромных потерь.

После окончания активной стадии борьбы с COVID-19 заемщиков, скорее всего, ожидает:

- Повышение процентных ставок по новым кредитам.

- Коррекцию размеров платежей, связанных с валютным колебаниям.

- Ужесточение требований к клиентам, претендующим на получение новых ссуд.

- Сокращение ассортимента доступных финансовых продуктов.

- Полный или частичный отказ кредиторов от программ лояльности.

Если государством своевременно не будет принят комплекс мероприятий, нацеленных на поддержку кредитного рынка, последствия проявятся в среднесрочной перспективе. Пессимистичные прогнозы прослеживаются также в отношении длительных карантинных мер. Если режим изоляции продлится от трех месяцев до двух лет, как предполагают некоторые вирусологи, мировую экономику ждут огромные потрясения.

Как будут выглядеть процедура работы по кредитному договору

1 период — базовый период

Базовый период – это период с даты заключения договора до 01 декабря 2020 года, при этом ставка процента не должна превышать 2%. В этот период заемщик не платит комиссий, сборов и иных платежей, исключение – штрафные санкции за неисполнение условий договора. Начисленные проценты за базовый период переносятся в основной долг по кредитному договору на дату окончания базового периода.

Если по итогам базового периода численность сотрудников сохранилась на уровне не менее 80% от количества сотрудников на 01 июня 2020 года и в отношении компании по состоянию на 25 ноября 2020 года не была введена процедура банкротства или деятельность не была приостановлена, то компания или ИП переходят во 2 период, период наблюдения. (Если же вышеперечисленные условия не соблюдены, то компания сразу переходит в 3 период, период погашения пункт А))

2 период — период наблюдения

Период наблюдения по кредитному договору – период с 01 декабря 2020 года по 01 апреля 2021 года, при этом ставка процента не должна превышать 2%. В этот период заемщик не платит комиссий, сборов и иных платежей, исключение – штрафные санкции за неисполнение условий договора. Начисленные проценты за период наблюдения переносятся в основной долг по кредитному договору на дату окончания периода наблюдения.

Если по итогам периода наблюдения численность сотрудников сохранилась на уровне не менее 80% от количества сотрудников на 01 июня 2020 года; в отношении компании по состоянию на 01 апреля 2021 года не была введена процедура банкротства; деятельность не была приостановлена, а ИП не прекратил свою деятельность, средняя заработная плата сотрудников была не меньше МРОТ, то у компании или ИП будет списана (частично списана) сумма по кредиту вместе с процентами.

Какие есть условия для получения отсрочки

Также при рассмотрении заявки на рассрочку или отсрочку ФНС учитывает финансовые показатели организации. Поддержка не положена, если доходы организации в прошлом квартале снизились на 10% и меньше по сравнению с таким же периодом прошлого года. Если компания начала деятельность в 2019 году, то для сравнения берут информацию за два квартала до подачи заявления. При регистрации в 2020 году отсрочка по налогам для ООО или ИП не положена.

Есть несколько способов определения доходов (ПП №409):

доходы считаются в целом;

принимают во внимание только доходы, полученные от реализации товаров, работ, услуг;

круг операций сужают и учитывают только доходы от реализации благ, облагаемых НДС по ставке 0%, — когда доля такой реализации составляет более 50% от общего объема.

Данные для расчета берутся из деклараций по налогу на прибыль и НДС.

Еще один вариант определения права на господдержку — компания на ОСНО по итогам отчетных периодов в 2020 году начинает получать убытки, а в предыдущей декларации их не было.

Получить отсрочку по ЕНВД для малого бизнеса не получится, так как «вмененщики» платят фиксированную сумму, не зависящую от реального дохода. Для компаний, применяющих ЕНВД, единственный способ снизить нагрузку по налогам — это временно сняться с учета.

Куда обращаться за рассрочкой по налогам

Для получения поддержки надо в срок до 1 декабря 2020 года обратиться в свое отделение ФНС с документами:

- заявлением;

- обязательством по соблюдению условий рассрочки или отсрочки по налогам в связи с коронавирусом;

- графиком погашения задолженности, если планируется получать рассрочку более чем на полгода.

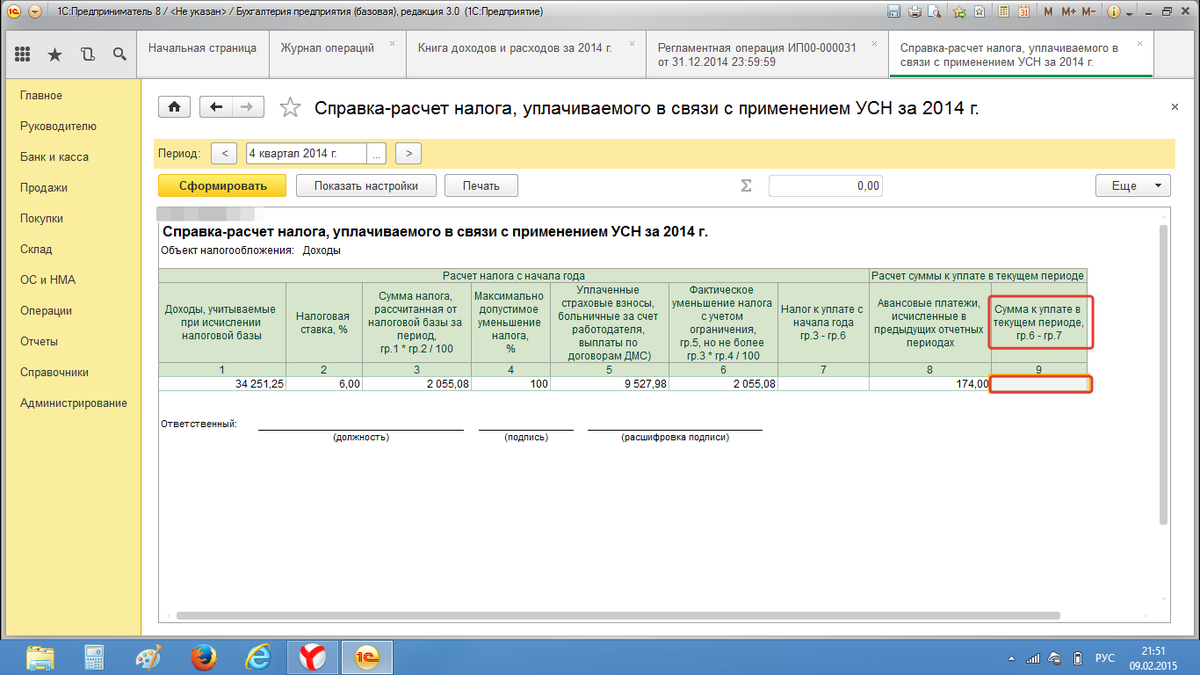

Если отчеты и декларации уже поданы в налоговую службу, то прилагать их не надо. А если в заявлении присутствуют сведения из деклараций, ранее не сданных (в том числе по причине переноса сроков), то их прикладывают к заявлению. Иначе ФНС не станет рассматривать заявление до тех пор, пока организация не подаст декларацию. Исключением являются отсрочка по УСН за 2019 год и авансовым платежам по этому налогу, таким налогоплательщикам ФНС верит на слово.

При получении отсрочки более чем на 6 месяцев компания предоставляет банковскую гарантию или поручительство. Третий вариант — передача в залог недвижимого имущества с кадастровой стоимостью больше суммы заложенности.

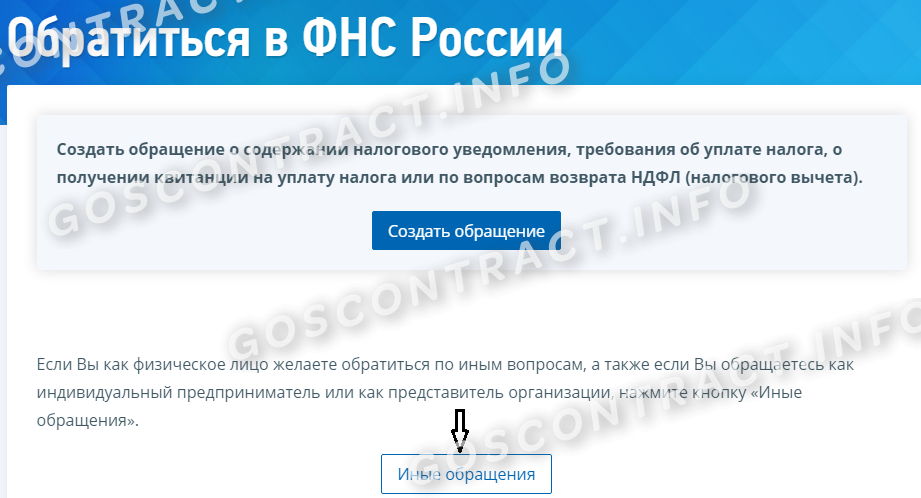

Заявление и приложения к нему направляются в налоговую службу в бумажном виде по почте или курьером. Еще один вариант для подачи — использовать сервис «Обратиться в ФНС России».

Представитель организации прикладывает к обращению заявление, обязательство и график в отсканированном виде. Документы, относящиеся к обеспечению, сдаются исключительно на бумажном носителе. Налоговая служба должна рассмотреть заявку в течение 30 рабочих дней с момента ее регистрации.

Для получения отсрочки или рассрочки по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний следует обращаться не в налоговую инспекцию, а в Фонд социального страхования РФ.

Кому предоставят отсрочку автоматически

Налоговые каникулы предоставляются автоматически только субъектам малого и среднего предпринимательства. Для таких категорий бизнеса предусмотрены следующие условия:

- налогоплательщик является СМП (штатная численность до 250 человек, доход до 2 миллиардов рублей в год);

- компания или ИП включены в реестр СМП по состоянию на 1 марта 2020 года;

- основной вид деятельности по ЕГРЮЛ/ЕГРИП определен правительством как пострадавший от коронавируса.

Все коды ОКВЭД, по которым предоставляется отсрочка для малого и среднего бизнеса, закреплены постановлением правительства №434 от 03.04.2020 (ред. от 12.05.2020).

|

Кому положена отсрочка |

ОКВЭД 2 |

|---|---|

|

Авиаперевозки, аэропортовая деятельность, автоперевозки |

|

|

Деятельность прочего сухопутного пассажирского транспорта |

49.3 |

|

Деятельность автомобильного грузового транспорта и услуги по перевозкам |

49.4 |

|

Деятельность пассажирского воздушного транспорта |

51.1 |

|

Деятельность грузового воздушного транспорта |

51.21 |

|

Деятельность автовокзалов и автостанций |

52.21.21 |

|

Деятельность вспомогательная, связанная с воздушным транспортом |

52.23.1 |

|

Культура, организация досуга и развлечений |

|

|

Деятельность творческая, деятельность в области искусства и организации развлечений |

90 |

|

Деятельность в области демонстрации кинофильмов |

59.14 |

|

Деятельность музеев |

91.02 |

|

Деятельность зоопарков |

91.04.1 |

|

Производство изделий народных художественных промыслов |

32.99.8 |

|

Физкультурно-оздоровительная деятельность и спорт |

|

|

Деятельность в области спорта, отдыха и развлечений |

93 |

|

Деятельность физкультурно-оздоровительная |

96.04 |

|

Деятельность санаторно-курортных организаций |

86.90.4 |

|

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

|

|

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

79 |

|

Гостиничный бизнес |

|

|

Деятельность по предоставлению мест для временного проживания |

55 |

|

Общественное питание |

|

|

Деятельность по предоставлению продуктов питания и напитков |

56 |

|

Деятельность организаций дополнительного образования, негосударственных образовательных учреждений |

|

|

Образование дополнительное детей и взрослых |

85.41 |

|

Предоставление услуг по дневному уходу за детьми |

88.91 |

|

Деятельность по организации конференций и выставок |

|

|

Деятельность по организации конференций и выставок |

82.3 |

|

Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты) |

|

|

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения |

95 |

|

Стирка и химическая чистка текстильных и меховых изделий |

96.01 |

|

Предоставление услуг парикмахерскими и салонами красоты |

96.02 |

|

Деятельность в области здравоохранения |

|

|

Стоматологическая практика |

86.23 |

|

Розничная торговля непродовольственными товарами |

|

|

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами в специализированных магазинах |

45.11.2 |

|

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами прочая |

45.11.3 |

|

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, в специализированных магазинах |

45.19.2 |

|

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, прочая |

45.19.3 |

|

Торговля розничная автомобильными деталями, узлами и принадлежностями |

45.32 |

|

Торговля розничная мотоциклами, их деталями, составными частями и принадлежностями в специализированных магазинах |

45.40.2 |

|

Торговля розничная мотоциклами, их деталями, узлами и принадлежностями прочая |

45.40.3 |

|

Торговля розничная прочая в неспециализированных магазинах |

47.19 |

|

Торговля розничная информационным и коммуникационным оборудованием в специализированных магазинах |

47.4 |

|

Торговля розничная прочими бытовыми изделиями в специализированных магазинах |

47.5 |

|

Торговля розничная товарами культурно-развлекательного назначения в специализированных магазинах |

47.6 |

|

Торговля розничная прочими товарами в специализированных магазинах |

47.7 |

|

Торговля розничная в нестационарных торговых объектах и на рынках текстилем, одеждой и обувью |

47.82 |

|

Торговля розничная в нестационарных торговых объектах и на рынках прочими товарами |

47.89 |

|

Деятельность по осуществлению торговли через автоматы |

47.99.2 |

Льготы по налогу на прибыль

Федеральный закон от 14.07.2022 № 323-ФЗ расширил перечень доходов, которые разрешается не учитывать при определении налоговой базы по налогу на прибыль (новая редакция ст. 251 НК РФ). К числу таких доходов, в частности, с 1 января 2022 года отнесены (п. 26 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ):

- доходы в виде безвозмездно полученного из государственной казны имущества (за исключением денежных средств), предназначенного для предупреждения и предотвращения распространения, а также диагностики и лечения коронавирусной инфекции;

- доходы в виде сумм прекращенных в 2022 году обязательств по договорам займа (кредита), заключенным до 1 марта 2022 года с иностранной организацией в случае принятия такой организацией решения о прощении долга;

- доходы в виде сумм прекращенных в 2022 году обязательств, связанных с выплатой иностранному участнику ООО действительной стоимости доли при выходе его из состава участников такого общества или в результате его исключения в 2022 году из состава участников в судебном порядке;

- доходы в виде стоимости газа и услуг по его транспортировке по газораспределительным сетям, полученных на безвозмездной основе потребителями, использующими газ для обеспечения постоянного горения Вечного огня и периодического горения Огня памяти на воинских захоронениях и мемориальных сооружениях.

Кроме того, закон расширяет и перечень расходов организаций, которые они могут принимать к учету с применением повышающего коэффициента (новая редакция ст. 257 НК РФ). По новым правилам компании вправе применять повышающий коэффициент 1,5 в отношении расходов на приобретение следующих основных средств и нематериальных активов (п. 28 ст. 1 Федерального закона от 14.07.2022 № 323-ФЗ):

- основных средств, включенных в единый реестр российской радиоэлектронной продукции и относящихся к сфере искусственного интеллекта;

- программ для ЭВМ и баз данных, включенных в единый реестр российского ПО и баз данных, относящихся к сфере искусственного интеллекта.

Данная налоговая льгота вступает в силу с 1 января 2023 года (п. 2 ст. 4 Федерального закона от 14.07.2022 № 323-ФЗ).

Полезные материалы по теме:

- Компании смогут учитывать расходы на российские программы и электронику с коэффициентом 1,5

- Нулевую ставку НДС распространили на покупку алмазов и бриллиантов

- Производителям электроники упростили доступ к льготам по налогу на прибыль и страховым взносам

- Для IT-компаний и производителей электроники изменили правила заполнения формы РСВ

- Организации и ИП вновь обязали платить НДС при покупке электронных услуг у иностранных фирм

- Для граждан расширили право на социальный вычет и установили новые льготы по НДФЛ

Помощь в кредитовании

Третий пакет включает еще несколько мер, которые дополняют и расширяют первый и второй пакеты. Так, до 31 декабря 2020 года вводится отсрочка уплаты авансовых платежей за первый квартал 2020-го по налогу на имущество организаций и земельному налогу. Эту льготу получат кинотеатры, организации дополнительного образования, санатории и дома отдыха, организаторы выставок и конференций — в общей сложности около 300 организаций.

Кроме того, третий пакет мер поддержки столичного бизнеса касается помощи в кредитовании предпринимателей. Независимо от вида деятельности малый и средний бизнес получит субсидии от городского бюджета на оплату процентной ставки до шести процентов годовых по ранее взятым кредитам. По новым стабилизационным кредитам, которые брались для покрытия текущей деятельности, субсидии будут покрывать ставку до восьми процентов годовых.

Арендодатели, сдающие помещения для размещения гостиниц, получат компенсацию налога на имущество и земельных платежей за второй квартал 2020 года, если снизят ставку по аренде не менее чем на 50 процентов. По оценкам экспертов, эта мера поможет около 1,4 тысячи гостиниц.

50-процентную компенсацию налога на имущество и земельных платежей за второй квартал 2020 года получат собственники недвижимости, в которой располагаются предприятия торговли, общественного питания, гостиничного дела и предоставления бытовых услуг. В целом это касается около 2,6 тысячи организаций.

Строительный и девелоперский бизнес получит отсрочки платежей за изменение цели предоставления земельных участков и аналогичных выплат в городской бюджет.

Около 3,3 тысячи предпринимателей, которые арендуют у города недвижимость и ранее заключили договоры на ее выкуп, тоже получат отсрочку. Выкупные платежи за второй квартал перенесут на конец 2020 года.

Помощь бизнесу

Предприятиям будут выделены беспроцентные кредиты на выплату заработной платы. Кроме того, будет организовано софинансирование зарплат на сумму минимального размера оплаты труда (МРОТ).

Государственные банки покроют две трети стоимости процентов по новым кредитам.

Бизнесу выделят гранты на выплату зарплат. Это позволит произвести оплату труда 3,3 миллиона сотрудников. Главное условие получения гранта — компания должна сохранить в штате не менее 90 процентов работников. Выплаты стартуют с 18 мая, подать заявку можно онлайн.

Предприниматели, занятые в наиболее пострадавших от коронавируса отраслях, получат отсрочку на шесть месяцев по всем налогам, кроме НДС. Это коснется 526 предприятий и 3,3 миллиона человек. Отсроченные выплаты можно будет погасить с 1 октября 2020 по 1 октября 2021 года.

Также предусмотрена шестимесячная отсрочка по страховым взносам. Ею смогут воспользоваться 3,3 миллиона человек.

Для остальных предпринимателей снизят с 30 до 15 процентов страховые взносы на сумму зарплаты, которая превышает МРОТ. Эта льгота коснется более 20 миллионов человек.

Представителям малого и среднего бизнеса облегчат доступ к льготным кредитам под 8,5 процента годовых. При подаче заявки не будут учитываться задолженности по налогам, сборам и заработной плате. Кредиты станут доступны микропредприятиям, занятым в торговле. Появится возможность рефинансировать кредиты на оборотные и инвестиционные идеи.

Как карантинные меры влияют на отрасль кредитования?

Карантин вследствие объявленной ВОЗ пандемии является форс-мажорной ситуацией. Крупные банки, как правило, включают подобного рода обстоятельства в перечень страховых случаев, которые связаны с кредитными рисками. Проще говоря, наличие страховки в идеале позволяет финансовым учреждения воспользоваться резервными фондами. Однако, на затяжной карантин экстренные меры, как правило, не рассчитаны. В свою очередь, финансовая подушка безопасности — это краткосрочное решение, которое позволит сторонам кредитной сделки продолжить сотрудничество без дополнительных убытков в течение 30-90 дней.

Во время карантина заемщики сталкиваются с тремя основными проблемами:

1. Снижение доходов или временная потеря доступа к основному источнику заработка.

Предприятия массово переходят на дистанционную работу, а сотрудники выполняют свои должностные обязанности на дому. Тем не менее, некоторых специалистов отправляют в неоплачиваемый отпуск. К тому же, возрастает риск потери работы. В итоге целые отрасли терпят огромные убытки.

Читайте: Оплата удаленной работы при карантине.

Вероятно, предприятия туристического бизнеса и сферы общественного питания столкнутся с волной массового банкротства по причине убыточности. В результате возрастет уровень безработицы, а платежеспособность населения существенно снизится.

2. Повышение расходов и возникновения непредвиденных убытков.

Самостоятельная или принудительная изоляция на дому в теории способствует экономному расходованию бюджета. Однако, на практике не все так просто. Связанная с закупкой продуктов питания, а также медикаментов финансовая нагрузка отрицательно сказывается на платежных возможностях граждан. Ситуация усугубляется на фоне частичной или полной потери дохода.

3. Сложности со внесением регулярных платежей.

Большинство отделений банков закрываются на время карантина. А вот, операции выполняются дистанционно с помощью мобильных приложений и сайтов. Однако, далеко не каждый заемщик имеет возможность осуществлять безналичные расчеты. Даже при наличии необходимых ресурсов должник не может осуществить регулярный платеж. Поскольку, сталкивается с отказом в обслуживании клиентов в местных отделениях финансового учреждения.

Читайте: Передается ли коронавирус через наличные деньги?

На выполнение обязательств по кредитам в условиях жестких карантинных мер могут влиять также иные факторы. В частности, никто не отменял неблагоприятное воздействие истерии среди населения и общие ужасающие тенденции финансового рынка, особенно на фоне колебания курсов валют.

Таким образом, для защиты прав потребителей в игру обязано вступить государство. Речь идет о принятии законов, нацеленных на временное снижение финансовой нагрузки, возникшей вследствие мероприятий, которые способствуют снижению вероятности ухудшения эпидемиологической обстановки по причине распространения вирусной инфекции. Что должно оказать положительное влияние на кредиты в связи с коронавирусом, процесс их погашение, а также положение должников.

Если из-за пандемии пришлось отменить командировку, можно ли при расчете налога на прибыль учесть расходы на билеты?

Вынужденные издержки и убытки, понесенные в связи с отменой запланированных мероприятий, организация вправе учитывать как экономически обоснованные. Например, Минфин ранее разъяснял3, что можно учесть в расходах штраф, который удержала авиакомпания за возврат билета на самолет.

При этом, если билет куплен по «возвратному» тарифу, перевозчик обязан вернуть организации его стоимость. В этом случае учесть расходы на покупку авиабилета при расчете налога на прибыль не удастся. Если деньги вернуть не получилось, списать этот долг можно только как безнадежный при ликвидации перевозчика или истечении срока давности на его истребование (подп. 2 п. 2 ст. 265, п. 2 ст. 266 НК РФ).

Кто на нее вправе претендовать, кому рассрочку не дадут

Предоставляется отсрочка на 6 месяцев для малого бизнеса и среднего бизнеса организациям и ИП, включенным в реестр МСП на 1 марта 2020 года. На портале ФНС действует специальный сервис для проверки, имеет ли конкретная организация или ИП право на поддержку в связи с короновирусом.

|

Кому положена отсрочка |

ОКВЭД 2 |

|---|---|

|

Авиаперевозки, аэропортовая деятельность, автоперевозки |

|

|

Деятельность прочего сухопутного пассажирского транспорта |

49.3 |

|

Деятельность автомобильного грузового транспорта и услуги по перевозкам |

49.4 |

|

Деятельность пассажирского воздушного транспорта |

51.1 |

|

Деятельность грузового воздушного транспорта |

51.21 |

|

Деятельность автовокзалов и автостанций |

52.21.21 |

|

Деятельность вспомогательная, связанная с воздушным транспортом |

52.23.1 |

|

Культура, организация досуга и развлечений |

|

|

Деятельность творческая, деятельность в области искусства и организации развлечений |

90 |

|

Деятельность в области демонстрации кинофильмов |

59.14 |

|

Деятельность музеев |

91.02 |

|

Деятельность зоопарков |

91.04.1 |

|

Производство изделий народных художественных промыслов |

32.99.8 |

|

Физкультурно-оздоровительная деятельность и спорт |

|

|

Деятельность в области спорта, отдыха и развлечений |

93 |

|

Деятельность физкультурно-оздоровительная |

96.04 |

|

Деятельность санаторно-курортных организаций |

86.90.4 |

|

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

|

|

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

79 |

|

Гостиничный бизнес |

|

|

Деятельность по предоставлению мест для временного проживания |

55 |

|

Общественное питание |

|

|

Деятельность по предоставлению продуктов питания и напитков |

56 |

|

Деятельность организаций дополнительного образования, негосударственных образовательных учреждений |

|

|

Образование дополнительное детей и взрослых |

85.41 |

|

Предоставление услуг по дневному уходу за детьми |

88.91 |

|

Деятельность по организации конференций и выставок |

|

|

Деятельность по организации конференций и выставок |

82.3 |

|

Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты) |

|

|

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения |

95 |

|

Стирка и химическая чистка текстильных и меховых изделий |

96.01 |

|

Предоставление услуг парикмахерскими и салонами красоты |

96.02 |

|

Деятельность в области здравоохранения |

|

|

Стоматологическая практика |

86.23 |

|

Розничная торговля непродовольственными товарами |

|

|

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами в специализированных магазинах |

45.11.2 |

|

Торговля розничная легковыми автомобилями и легкими автотранспортными средствами прочая |

45.11.3 |

|

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, в специализированных магазинах |

45.19.2 |

|

Торговля розничная прочими автотранспортными средствами, кроме пассажирских, прочая |

45.19.3 |

|

Торговля розничная автомобильными деталями, узлами и принадлежностями |

45.32 |

|

Торговля розничная мотоциклами, их деталями, составными частями и принадлежностями в специализированных магазинах |

45.40.2 |

|

Торговля розничная мотоциклами, их деталями, узлами и принадлежностями прочая |

45.40.3 |

|

Торговля розничная прочая в неспециализированных магазинах |

47.19 |

|

Торговля розничная информационным и коммуникационным оборудованием в специализированных магазинах |

47.4 |

|

Торговля розничная прочими бытовыми изделиями в специализированных магазинах |

47.5 |

|

Торговля розничная товарами культурно-развлекательного назначения в специализированных магазинах |

47.6 |

|

Торговля розничная прочими товарами в специализированных магазинах |

47.7 |

|

Торговля розничная в нестационарных торговых объектах и на рынках текстилем, одеждой и обувью |

47.82 |

|

Торговля розничная в нестационарных торговых объектах и на рынках прочими товарами |

47.89 |

|

Деятельность по осуществлению торговли через автоматы |

47.99.2 |

ВАЖНО!

Кроме этого, поддержку получат системообразующие, градообразующие и стратегические компании, если их деятельность пострадала от кризиса.

Воспользоваться мерой не получится:

- компаниям, входящим в консолидированную группу налогоплательщиков, — в отношении налога на прибыль;

- если на руководителя организации или ИП заведено уголовное дело за преступление в сфере налогообложения;

- если руководитель компании или ИП собирается выехать на ПМЖ за пределы РФ;

- если у налоговой службы есть основания полагать, что организация воспользуется поддержкой для сокрытия имущества.

е