- Кто проводит обязательный аудит

- Непроведение обязательного аудита: ответственность и последствия

- Мнение редакции

- Бизнесмену-профессионалу

- Расчет уровня существенности

- Анализ данных и подготовка заключения

- Обязательный аудит: критерии 2020

- Типичные ошибки и нарушения

- Понятие аудита и аудиторской деятельности

- Для кого проверки обязательны

- Превысили выручку на 1 рубль от критерия в 400 миллионов — аудит неизбежен

Кто проводит обязательный аудит

Обязательный аудит могут проводить как аудиторские организации, так и индивидуальные аудиторы (ч. 2 ст. 1, ст. 3, 4 Закона от 30 декабря 2008 г. № 307-ФЗ).

Исключение предусмотрено только для:

компаний, ценные бумаги которых допущены к организованным торгам и (или) иных организаторов торговли на рынке ценных бумаг;

кредитных и страховых организаций;

негосударственных пенсионных фондов;

компаний, в уставных (складочных) капиталах которых доля государственной собственности составляет не менее 25 процентов;

государственных корпораций и компаний;

компаний, формирующих консолидированную отчетность.

Проведение обязательного аудита у них осуществляют аудиторские организации.

Эти правила предусмотрены частью 3 статьи 5 Закона от 30 декабря 2008 г. № 307-ФЗ.

При выборе аудиторской организации (индивидуального аудитора):

убедитесь в том, что она является членом саморегулируемой организации аудиторов. В противном случае аудиторская организация (индивидуальный аудитор) не вправе проводить аудит, оказывать сопутствующие аудиту услуги (ч. 2 ст. 23 Закона от 30 декабря 2008 г. № 307-ФЗ);

убедитесь в ее независимости (ч. 1 ст. 8 Закона от 30 декабря 2008 г. № 307-ФЗ).

Совет: чтобы убедиться в том, что аудиторская организация является членом саморегулируемой организации, можно запросить у нее документы, свидетельствующие о членстве в одной из них. С государственным реестром саморегулируемых организаций аудиторов можно ознакомиться на официальном сайте Минфина России (ч. 7 ст. 23 Закона от 30 декабря 2008 г. № 307-ФЗ).

Кроме того, в законодательстве предусмотрены особенности обязательного аудита в:

государственных и муниципальных унитарных предприятиях;

государственных корпорациях и компаниях;

организациях, в уставных (складочных) капиталах которых доля государственной собственности составляет не менее 25 процентов.

Заключение договоров на проведение аудита для них возможно только по итогам размещения заказа на оказание этих услуг на торгах в форме открытого конкурса (в порядке, предусмотренном Законом от 5 апреля 2013 г. № 44-ФЗ). Это правило установлено в части 4 статьи 5 Закона от 30 декабря 2008 г. № 307-ФЗ.

Непроведение обязательного аудита: ответственность и последствия

За непредоставление аудиторского заключения за 2022 год или нарушение срока его предоставления организациям, подлежащим обязательному аудиту в 2022 году, могут быть предъявлены штрафные санкции как по жалобе акционеров компании, так и от ФНС или Центробанка.

Например, статьей 19.7 КоАП предусмотрена ответственность для организации до 5 тыс. руб., а для ее руководителя до 500 руб. за непредставление обязательного аудиторского заключения.

При непредъявлении АЗ по налоговому запросу ответственность установлена статьей 15.11 КоАП РФ: при первичном нарушении — до 10 тыс. руб.; повторно — уже до 20 тыс. руб., либо могут дисквалифицировать на 1 или 2 года.

Если аудиторское заключение не предоставлено акционерам, то в этом случае предусмотрены самые большие штрафы (п. 3 ст. 52 Закона об акционерных обществах, ч. 2 ст. 15.23.1 КоАП РФ): для общества — от 500 тыс. до 700 тыс. руб., для его руководителей — от 20 тыс. до 30 тыс. руб.

Надо помнить, что оплата штрафа не освобождает организацию, подлежащую обязательному аудиту, от проведения аудита. Эти требования прописаны в последнем абзаце Примечания 1 к ст. 15.11 КоАП.

Риски привлечения к ответственности за несвоевременное предоставление аудиторского заключения, вполне реальны и в арбитражной практике есть достаточно примеров.

Например, в одном из судебных разбирательств общество предоставило аудиторское заключение позже установленного срока. Причиной стало несвоевременное заключение договора на аудит из-за отсутствия денежных средств. Данное обстоятельство помогло обществу добиться минимальной суммы штрафа в сумме 350 000 руб., но не повлияло на решение суда о взыскании этой суммы (Постановление от 22.04.2019 № Ф03-1384/2019 Арбитражного суда дальневосточного округа). Аналогичные выводы приведены в Постановлении Арбитражного суда Московского округа от 28.07.2021 N Ф05-16528/2021 по делу N А40-201336/2020.

Таким образом, соблюдение требований законодательства о проведении обязательного аудита, публикации отчетности и представлении заключения в налоговый орган, даст возможность сохранить финансовую и деловую репутацию компании и избежать штрафных санкций за непроведение аудита.

Подведем итог. Процесс обязательного аудита в 2022 году и его критерии не претерпели существенных изменений. Но именно сейчас обязательный аудит необходимо начинать как можно раньше, не дожидаясь окончания года, чтобы:

проверить постановку бухучета по новым ФСБУ, получить консультационную поддержку по сложным вопросам учета и трактовки законодательства, не переделывать учет и годовую отчетность;

своевременно, а не «посмертно» получить достоверную информацию о финансовом состоянии компании, ее доходах и прибыли, компетентности сотрудников финансовой службы для принятия различных управленческих решений (стратегия и тактика);

получить помощь в проведении инвентаризаций и проверке корректности расчета чистой прибыли для выплаты дивидендов;

не привлекать внимание налоговых органов некорректными налоговыми декларациями (ошибками, сомнительными контрагентами, др. критериями) и не давать повода для назначения выездной проверки, а значит и привлечения к ответственности за неполную уплату налогов;

выявить дополнительные финансовые резервы компании: «лишние» расходы, переплату налогов или возможность применения налоговых преференций,

получить юридическую защиту и страховку от налоговых претензий при проведении поэтапного системного комплексного аудита.. При определенном подходе проведение обязательного аудита компании – это НЕ расходы, а инвестиции в безопасность и защиту бизнеса

При определенном подходе проведение обязательного аудита компании – это НЕ расходы, а инвестиции в безопасность и защиту бизнеса.

Вадим Чимидов

Руководитель направления налоговой практики и споров

Занимаем 15 место среди аудиторско-консалтинговых компаний России

Система менеджмента качества соответствует стандарту ISO 9001:2008

Членство в Институте профессиональных бухгалтеров

В составе WiseAdvice Consulting Group

Мнение редакции

Аудит не стоит воспринимать исключительно как навязанную государством «обязаловку». Это действительно важная и полезная процедура, которая поможет вовремя обнаружить не только проблемы и серьезные налоговые риски, но и законные финансовые резервы, которые до поры были скрыты. Главное — доверить проведение полезного аудита надежным и профессиональным аудиторам.

Бизнесмену-профессионалу

Есть категория состоявшихся бизнесменов, которые работают уже давно, успешно, и, казалось бы, — им-то зачем аудитор? Но именно они чаще других обращаются за помощью. Вот их основные потребности:

- Нужна оперативная информация для принятия решения с профессиональной оценкой и быстро. В этом случае аудитор должен выступить в роли консультанта, сделать оценку ситуации, определить зоны риска, спрогнозировать налоговую нагрузку

- Оценка качества работы наемного персонала — директора и главного бухгалтера. В этой ситуации обычно прибегают к аудиту финансово-хозяйственной деятельности за период работы наемного работника, организовывается и документируется передача дел от старого к новому. Аудитор должен участвовать или проводить инвентаризацию имущества, пересчитывать налоги, проводить аттестацию бухгалтерского персонала.

Фото с сайта hrodna.life

Расчет уровня существенности

Под достоверностью бухгалтерской отчетности во всех существенных отношениях понимается такая степень точности показателей бухгалтерской отчетности, при которой квалифицированный пользователь этой отчетности оказывается в состоянии делать на ее основе правильные выводы и принимать правильные экономические решения.

Существенность информации – это ее свойство, которое делает её способной влиять на экономические решения разумного пользователя такой информации.

Уровень существенности ошибки исчисляется на основе показателей хозяйственной деятельности клиента за год:

(в тыс. руб.)

|

№ п/п |

Наименование базового показателя |

Значение базового показателя бухгалтерской отчетности проверяемого экономического субъекта |

Доля (%) |

Значение, применяемое для нахождения уровня существенности |

Сумма искажений отчетности по результатам проверки |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Прибыль (убыток) до налогообложения (стр.2300 формы «Отчет о финансовых результатах») |

33 890 |

5 |

1 695 |

2 218 |

|

2. |

Выручка (стр. 2110 формы «Отчет о финансовых результатах») |

282 572 |

2 |

5 651 |

– |

|

3. |

Валюта баланса (на 01.01.2016 г.) |

104 045 |

2 |

2 081 |

1 891 |

|

4. |

Собственный капитал (итог раздела III формы «Бухгалтерский баланс») |

65 921 |

10 |

6 592 |

2 964 |

|

5. |

Общие затраты Общества (строка 2120 + строка 2210 + строка 2220) формы «Отчет о финансовых результатах» |

244 116 |

2 |

4 882 |

9 |

1) Значения базовых показателей по итогам отчетного периода (форма № 1 и форма № 2) заносятся в столбец 3 таблицы.

2) От этих значений берутся процентные доли, указанные в столбце 4, полученные результаты занесены в столбец 5 таблицы.

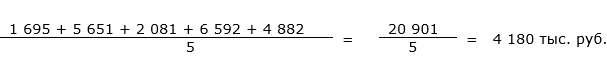

3) По данным столбца 5 таблицы рассчитываем среднеарифметическое значение:

4) Рассчитываем отклонение каждого из значений от средней величины:

|

(1 695 – 4 180) : 4 180 × 100% = 59,4% |

– значимое отклонение; |

|

(5 651 – 4 180) : 4 180 × 100% = 35,2% |

– допустимое отклонение; |

|

(2 081 – 4 180) : 4 180 × 100% = 26,3% |

– допустимое отклонение; |

|

(6 592 – 4 180) : 4 180 × 100% = 57,8% |

– допустимое отклонение; |

|

(4 882 – 4 180) : 4 180 × 100% = 16,8% |

– значимое отклонение. |

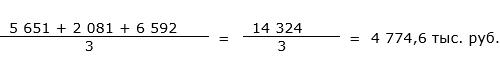

Для дальнейших расчетов принимается значение с допустимыми отклонениями:

Данный показатель округляется до 4 800 тыс. руб. и принимается в качестве единого показателя предельного уровня существенности нарушений.

Фактический уровень искажений, выявленный в процессе аудита, составил 1 618 тыс. руб. , что ниже рассчитанного уровня существенности нарушений.

Выявленные искажения в методологии бухгалтерского учета отдельных хозяйственных операций следующим образом повлияли на достоверность бухгалтерской отчетности и правильность исчисления некоторых налогов:

|

Наименование показателей бухгалтерской отчетности |

Искажения |

Сумма (руб.) |

|

1 |

2 |

3 |

|

Форма «Бухгалтерский баланс» АКТИВ: — строка 1150 «Основные средства» |

завышена |

212 722 |

|

— строка 1210 «Запасы» |

занижена |

224 509 |

|

— строка 1220 «НДС по приобретенным ценностям» |

занижена |

1 882 520 |

|

— строка 1260 «Прочие оборотные активы» |

занижена |

1 873 875 |

|

— строка 1230 «Дебиторская задолженность» |

завышена |

1 877 100 |

|

Итого актив: |

занижен |

1 891 082 |

|

ПАССИВ: — строка 1370 «Нераспределенная прибыль (непокрытый убыток)» |

занижена |

2 963 730 |

|

— строка 1410 «Долгосрочные заемные средства» |

завышена |

1 521 333 |

|

— строка 1520 «Краткосрочная кредиторская задолженность» (в части обязательств перед поставщиками и подрядчиками) |

занижена |

2 597 |

|

— строка 1520 «Краткосрочная кредиторская задолженность» (в части обязательств перед бюджетом), в том числе: |

занижена |

2 236 091 |

|

• по налогу на имущество |

занижена |

13 484 |

|

• по налогу на прибыль |

занижена |

304 227 |

|

• по налогу на добавленную стоимость |

занижена |

1 795 077 |

|

• транспортный налог |

занижена |

123 303 |

|

— строка 1550 «Прочие краткосрочные обязательства» |

завышена |

1 790 003 |

|

Итого пассив: |

занижен |

1 891 082 |

|

Форма «Отчет о финансовых результатах» — строка 2120 «Себестоимость продаж» |

занижена |

28 |

|

— строка 2210 «Коммерческие расходы» |

завышена |

9 162 |

|

— строка 2340 «Прочие доходы» |

занижена |

5 568 595 |

|

— строка 2350 «Прочие расходы» |

занижена |

3 371 258 |

|

— строка 2300 «Прибыль (убыток) до налогообложения» |

занижена |

2 206 499 |

|

— строка 2410 «Текущий налог на прибыль…» |

занижена |

304 227 |

|

— строка 2400 «Чистая прибыль (убыток)» |

занижена |

1 902 272 |

Анализ данных и подготовка заключения

После получения необходимых данных аудитор анализирует их. По результатам делаются выводы, формируется заключение и даются рекомендации.

Аудиторское заключение — это официальный итоговый документ, который содержит ответы на вопросы, касающиеся:

- правильности составления отчетности;

- полноты сведений в проводках;

- соответствия законодательству;

- достоверности финансового результата.

***

Таким образом, проведение аудита всегда идет на пользу компании, особенно если в результате выявляются недочеты

Именно поэтому очень важно правильно подойти к организации процедуры и выбрать специалистов, обладающих специальными познаниями в проверяемой отрасли. Не менее важно по результатам мероприятий устранить выявленные недостатки

Обязательный аудит: критерии 2020

Критерии, определяющие необходимость проведения обязательного аудита – определенные условия, которым должна соответствовать организация. Перечислим, что же это за критерии:

- организационно-правовая форма юрлица (например, обязательному аудиту подлежат все акционерные общества);

- осуществление определенного вида деятельности (страхование, банковская деятельность и т.д.);

- определенные финансовые показатели (доход или стоимость активов юрлица превышают определенный лимит);

- юрлицо является конкретной госкорпорацией или организацией (Центробанк, РЖД и др.);

- необходимость представления консолидированной отчетности.

Типичные ошибки и нарушения

Часть возможных нарушений зависит от специфики деятельности проверяемого лица. К общим и распространенным ошибкам независимо от сферы работы можно отнести:

- неверные расчеты налоговых платежей;

- расхождения отчетных показателей;

- отсутствие разрешительной документации (лицензий, сертификатов, деклараций и прочих разрешительных документов);

- инвентаризационные и арифметические ошибки;

- несоблюдение контрольных соотношений в отчетности или противоречия в разных отчетах (например, выручка от реализации без видимых причин разная в декларациях по НДС и прибыли);

- неверное заполнение реквизитов;

- арифметические ошибки;

- неправильный расчет доходов и расходов;

- свернутое отражение дебиторской и кредиторской задолженности. Задолженность должна быть сформирована в разрезе договоров по каждому контрагенту, чтобы можно было разделить дебиторскую и кредиторскую задолженность;

- уставный капитал по балансу не совпадает с капиталом, заявленным в уставе компании;

- уставный капитал не оплачен или оплачен не полностью;

- отсутствуют первичные документы;

- не начислены положенные резервы;

- нарушается лимит кассы и т.д.

Нарушения по основным средствам:

- не проводятся реальные инвентаризации, в результате фактические остатки имущества и задолженности не совпадают с отраженными в учете;

- не соблюдаются сроки постановки основных средств на учет;

- отсутствует аналитический учет;

- расходы на модернизацию или инвентаризацию учтены неправомерно;

- документооборот разных операций нарушен.

Налоговые нарушения:

- в договоре аренды не указана стоимость объекта аренды. В результате возникают трудности с исчислением имущественных налогов;

- необоснованное занижение налогов;

- НДС принимается к вычету без подтверждающих документов;

- не отражены пени, штрафы по налогам;

- неверное отражение в бухгалтерской (финансовой) отчетности дебиторской и кредиторской задолженности по расчетам с ИФНС. Организация обязана отражать в отчетности расчеты с бюджетом в суммах, согласованных с ИФНС. Перед составлением баланса нужно провести сверку с налоговой инспекцией и устранить расхождения;

- не отражены (несвоевременно отражены) судебные расходы, неустойки, штрафы. Полученные и уплаченные по суду неустойки и штрафы налогоплательщик обязан отражать во внереализационных доходах или расходах на дату вступления в силу решения суда. Часто информация о судебных разбирательствах поступает в бухгалтерию с задержкой. Несвоевременное отражение доходов приводит к занижению налоговой базы и, как следствие, налога на прибыль.

Понятие аудита и аудиторской деятельности

В странах с развитой рыночной экономикой, в которых аудит существует давно, понятие «аудит» трактуется весьма многообразно. Так, в Великобритании, где институт аудита существует с XIX в. (1862), под аудитом понимают независимую проверку финансовой отчетности предприятия и выражение мнения о ее достоверности. По мнению американских специалистов (в США закон об обязательном аудите вышел в 1937 г.), аудит — это сбор и оценка фактов, касающихся функционирования экономического субъекта, осуществляемые компетентным независимым лицом.

Международный комитет по аудиторской практике, в который входят представители всех основных профессиональных бухгалтерских организаций, дал такое определение: «Аудит — это независимое рассмотрение специально назначенным аудитором финансовых отчетов предприятия и выражение мнения о них при соблюдении правил, установленныхзаконом». Созданный в 1971 г. Комитет американской бухгалтерской ассоциации по основным концепциям учета (American Accounting Association — Committee on Basic Auditing Concepts) дал следующее определение аудита: «Аудит — это системный процесс получения и оценки объективных данных об экономических действиях и событиях, устанавливающий уровень их соответствия определенному критерию и представляющий результаты заинтересованным пользователям». Кроме того, подчеркивается, что аудит — это деятельность, направленная на уменьшение предпринимательского риска.

В соответствии с п. 2 и 3 ст. 1 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности» «аудит — это независимая проверка бухгалтерской (финансовой) отчетности аудируемого лица в целях выражения мнения о достоверности такой отчетности», а «аудиторская деятельность (аудиторские услуги) — это деятельность по проведению аудита и оказанию сопутствующих аудиту услуг, осуществляемая аудиторскими организациями, индивидуальными аудиторами». Таким образом, «аудит» и «аудиторская деятельность» — разные понятия. В принципе, отличие аудита от аудиторской деятельности состоит в том, что аудиторская деятельность наряду с собственно аудитом предусматривает проведение сопутствующих аудиту мероприятий. Это постановка, восстановление и ведение учета; составление бухгалтерской отчетности; обучение в областях, связанных с аудиторской деятельностью; бухгалтерское, налоговое и управленческое консультирование; анализ финансово-хозяйственной деятельности организаций; юридическая помощь в вопросах, связанных с аудиторской деятельностью, и оказание других услуг, требующих от исполнителя компетенции в областях собственно аудита, бухгалтерского учета, экономического анализа, хозяйственного права, налогообложения и т. п.

Аудит и аудиторская деятельность различаются и по результатам выполненной работы. Результатом собственно аудита является аудиторское заключение о бухгалтерской (финансовой) отчетности, отчет аудитора руководству экономического субъекта по результатам проведенного аудита, т. е. выводы аудиторов о достоверности бухгалтерской отчетности во всех существенных аспектах. Результатом оказания сопутствующих аудиту услуг являются, например, фактические и прогнозные экономические оценки инвестиционных проектов, качественные характеристики организационной структуры управления организацией и т. п.

Особое значение имеет тот факт, что проверку соблюдения действующего законодательства в ведении бухгалтерского учета и достоверности бухгалтерской отчетности предприятия осуществляет независимый аудитор.

Согласно п. 1 ст. 4 Федерального закона «Об аудиторской деятельности» «аудитор — это физическое лицо, получившее квалификационный аттестат аудитора и являющееся членом одной из саморегулируемых организаций аудиторов».

Следует отметить, что аудитор — это не только физическое лицо. Аудитором принято называть и аудиторскую фирму, проводящую аудит предприятия. В связи с этим нам более убедительным представляется такое определение: «Аудитор — это частное физическое лицо или аудиторская фирма, проводящие аудит предприятия и оказывающие ему сопутствующие услуги».

Для кого проверки обязательны

- акционерные общества;

- кредитные организации, бюро кредитных историй;

- страховые компании, общества взаимного страхования;

- клиринговые компании;

- товарные и фондовые биржи;

- НПФ или управляющее им учреждение;

- профессиональные участники рынка ценных бумаг;

- компании, чьи ценные бумаги допущены к торгам;

Ежегодно проверяют и организации с организационно-правовой формой фонда, если поступления имущества и денежных средств за год, предшествующий отчетному, превышает 3 млн рублей.

Вопреки распространенному мнению, аудит годовой бухгалтерской отчетности бюджетного учреждения обязательным не является. Бюджетники подают бухгалтерскую отчетность по формам Минфина, и не в ИФНС (то есть их отчеты и заключения по ним не размещаются в ГИРБО), а вышестоящим организациям — распорядителям и главным распорядителям бюджетных средств. Обязательная проверка периодических (ежемесячных и ежеквартальных) и итоговых (ежегодных) отчетов для бюджетных, автономных и казенных учреждений не требуется. Бюджетников периодически проверяют другие контролирующие органы — контрольно-ревизионное управление (КРУ) и контрольно-счетная палата (КСП).

- администратора бюджетных средств, который выполняет полномочия распорядителя БС или получателя БС, осуществляется в отношении его индивидуальной бюджетной отчетности ПБС или распорядителя как ПБС;

- администратора бюджетных средств, который выполняет полномочия администратора доходов бюджетов, осуществляется в отношении бюджетных отчетов администратора доходов;

- главного администратора бюджетных средств, который выполняет полномочия ГРБС или главного администратора, осуществляется в отношении его индивидуальных бюджетных отчетов ПБС и в отношении порядка составления и предоставления консолидированных бюджетных отчетов;

- главного администратора бюджетных средств, который выполняет полномочия главного администратора доходов бюджетов, осуществляется в отношении бюджетных отчетов администратора доходов и в отношении порядка составления и предоставления консолидированных бюджетных отчетов.

В результате проверяющий оформляет аудиторское заключение для бюджетной организации, в котором выражает мнение о достоверности бюджетных отчетов и соответствии порядка ведения бюджетного учета единой методологии учета. В заключении показывают, что:

- ошибки, нарушения не выявлены;

- выявлены несущественные ошибки, нарушения;

- выявлены существенные ошибки, нарушения;

- недостатки не выявлены или выявлены несущественные недостатки;

- выявлены существенные недостатки.

Полный перечень организаций, которые в 2022 году проводят обязательный аудит, опубликован на официальном сайте Минфина.

ВАЖНО!

- доход от предпринимательской деятельности за период, предшествующий отчетному, — более 800 млн рублей;

- суммарный актив баланса для обязательного аудита — более 400 млн рублей.

До начала действия поправок лимит устанавливали в отношении выручки организации, теперь он определяется в отношении доходов (строка 010 плюс строка 020 листа 02 декларации по налогу на прибыль). Тем самым от обязательного контроля избавили малые предприятия.

Для фондов лимиты тоже изменились. Теперь он необходим, если, проверяя информацию в балансе, аудитор обнаружит, что поступления имущества и денежных средств за год, непосредственно предшествовавший отчетному году, превысили 3 млн рублей.

Все организации, подпадающие под ограничения, проходят проверку отчетности, только если это отдельно предусмотрено федеральными законами. Для государственных компаний и корпораций ничего не изменилось.

, чтобы прочитать.

Превысили выручку на 1 рубль от критерия в 400 миллионов — аудит неизбежен

В число лиц, обязанных проводить аудит, могут попасть компании, которые никогда не сталкивались с аудиторскими проверками. Для этого достаточно превысить пограничный уровень по одному или обоим финансовым показателям, указанным в п. 4 ст. 5 закона № 307-ФЗ.

Конкретные стоимостные критерии, о которых идет речь, показаны на рисунке:

Кто должен проводить обязательный аудит, если превышены указанные финансовые показатели? Имеет ли значение организационно-правовая форма компании или виды ее деятельности? В данном случае превышение одного или обоих финансовых показателей — это отдельный критерий, по которому назначается обязательный аудит.

Производственная структура ООО «ТехноСтройПроект» в течение последних 10 лет занимается проектированием и производством специализированных электроустановок. Благодаря крупному контракту в 2017 году выручка от реализации составила 401 331 120 руб. Сумма активов на конец этого периода — 20 678 455 руб.

Из двух критериев превышен только один, тем не менее ООО «ТехноСтройПроект» обязано провести аудит за 2020 год и представить в органы статистики аудиторское заключение.

При этом неважно, что выручка превысила пограничный уровень всего на 0,3%. При любом превышении установленного критерия (даже величиной в 1 рубль) закон требует проведения аудита

Рассмотренные случаи проведения обязательного аудита по требованиям закона № 307-ФЗ — это далеко не полный перечень. Кто еще обязан проводить аудит годовой бухгалтерской отчетности, расскажем далее.