- Оплата при помощи Сбербанк Онлайн

- Оплата за третье лицо – документы

- Письмо о перечислении денежных средств на другую организацию образец

- Как оформить оплату за другое юридическое лицо

- Отражение этого процесса в налоговом учете плательщика

- Оплата налогов за другое юридическое лицо

- Кто за кого имеет право платить налоги

- Погашение задолженности третьим лицом: учет в «1С:Бухгалтерии 8»

- Пример

- Как заполнить платежное поручение

- Как оплатить налог за ребенка

- Образец письма когда одна организация платит за другую организацию

- Правовая основа

- Порядок заполнения платежного поручения

- Правила уплаты

- Условия оплаты налогов за другого человека

- О НАПРАВЛЕНИИ РАЗЪЯСНЕНИЙ

- Возможна ли оплата налогов за другого человека?

- Есть ли разница, какой именно налог оплачивается?

- Оплата через терминал

- Уплата налогов третьими лицами

Оплата при помощи Сбербанк Онлайн

Итак, имея доступ к системе Сбербанк Онлайн можно заплатить налоги за другого человека. Для выполнения операции потребуется квитанция. Можно ее получить как на официальном сайте Федеральной Налоговой Службы, так и обратившись в местное отделение ФНС. Первый вариант является более удобным, поскольку это занимает гораздо меньше времени, благодаря тому, что квитанцию можно распечатать самостоятельно. Сделать это довольно легко — необходимо лишь придерживаться подсказок на ресурсе ФНС в меню, где осуществляется оплата налогов. Чтобы заплатить налоги нужно придерживаться следующих действий:

- имея платежные реквизиты, следует войти в сервис Сбербанк Онлайн для совершения операции по уплате налогов;

-

пользователю, который авторизовался в системе нужно зайти в раздел «Платежи и переводы»,

после чего выбрать ту вкладку, в которой будет производиться оплата. При уплате налогов это вкладка «Федеральная налоговая служба».

-

после этого на экране откроется страница, где пользователю будет доступен перечень услуг. Надо нажать на вкладку «Оплата налогов».

- на следующем шаге нужна квитанция, в которой присутствует индекс документа. Нужно выбрать указать банковскую карту, с которой будет производиться оплата, а в разделе, где предлагаются услуги нажать на оплату по индексу квитанции. Оплачивать желательно как раз, таким образом, поскольку в этом случае комиссия взиматься не будет.

- когда пользователь нажмет «Продолжить» появится форма для осуществления оплаты. Итоговая сумма должна быть такой же, как и в квитанции. Продолжать работу можно лишь в этом случае. Реквизиты получателя могут не совпадать. В этом нет ничего страшного, так как потом это расхождение исчезнет;

- если квитанции с номером нет в наличии, можно действовать по-другому. Можно найти по ИНН список просроченных налогов. Для этого надо указать ИНН, после чего будут показаны существующие задолженности;

-

после проверки всей введенной информации можно выполнить оплату. Должно на мобильный телефон прийти сообщение с проверочным кодом, который необходимо ввести в соответствующее поле.

На квитанции после этого можно будет увидеть штамп «Исполнено». Данный чек следует распечатать. Это будет являться доказательством, что оплата была произведена.

Оплата за третье лицо – документы

Если организация решит перечислить денежные средства за третье лицо, то необходимо подкрепить намерение и действия соответствующими документами. Для этого:

- должник должен прямо заявить кредитору, что третьим лицом перечисляются денежные средства по его (должника) обязательствам для дальнейшего учета расчетов между всеми участниками (при этом согласие кредитора в большинстве случаев не требуется);

- производящая оплату сторона для правильного заполнения платежных документов должна иметь реквизиты компании, куда отправляются денежные средства, и знать назначение платежа;

- необходимо, чтобы получатель верно учел поступившие средства по контрагенту и договору, в рамках которого производится оплата;

- после перечисления всем трем сторонам нужно провести сверку взаимных расчетов.

Если ничем не подтверждать оплату, то в дальнейшем любая из сторон может столкнуться с претензиями и даже судебными разбирательствами, например, по ст. 395 ГК – за пользование чужими денежными средствами (с виновной стороны удерживаются еще и проценты за пользование) или из-за санкций по договору за несвоевременное исполнение обязательств.

Письмо о перечислении денежных средств на другую организацию образец

Как правильно отразить в бухгалтерском учете оплату за другое юридическое лицо? Проводки будут зависеть от того, как именно засчитывается произведенный платеж. Чаще всего встречаются такие ситуации:

- оплата за своего поставщика: Дт 60 — Кт 51;

- оплата за лицо, у которого брался займ: Дт 66 (67) — Кт 51;

- оплата за «дружественную» компанию, которая не является контрагентом (например, обе организации принадлежат одному лицу): Дт 76 — Кт 51.

Налоговые платежи Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно. Чтобы зачесть НДС, должны выполняться условия:

- компания перечислила денежные средства за своего поставщика в счет аванса;

- договор, на основании которого компания и поставщик ведут деятельность, содержит условие об авансе;

- поставщик дал поручение на оплату своих обязательств (упомянутое выше письмо) и выставил счет-фактуру;

- имеется платежный документ о переводе денежных средств кредитору контрагента.

Для плательщика, который применяет УСН, учет операции будут зависеть от характера платежа. Если он имел перед лицом, за которое заплатил, долг за поставленные товары или услуги, то он будет считаться погашенным (полностью или частично). В том случае, если плательщик брал у своего контрагента заем под проценты, их можно будет списать в расходы в пределах перечисленной суммы. Из этого следует, что инициатива об оплате в пользу третьего лица будет, скорее всего, исходить от какого-нибудь контрагента фирмы. Например, поставщик может попросить партнера погасить за него задолженность по своему договору с теплоснабжающей организацией. Последняя в этом случае для организации, которая производит оплату, является третьим лицом. В этой статье мы рассмотрим такие платежи, по которым плательщик не является должником.

Хочешь – не хочешь «Законно ли это? А если компания не хочет так платить?» – такие вопросы возникают у бухгалтера компании в первую очередь

Для ответа на них нужно обратить внимание на Гражданский Кодекс

В нем есть статья 313 «Исполнение обязательства третьим лицом»

Погашение долга .ВНИМАНИЕ! Последняя запись вносится только после получения первичного документа, то есть копии платежного поручения. В записях нужно упомянуть о первичной документации, подтверждающей выполняемые операции

Возможные риски Подобное почти круговое погашение задолженности отличается немалым количеством рисков:

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Звоните: 8 800 511-39-66

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

- Основной дебитор, направляющий письмо, откажется признавать свою просьбу и то, что дебитор совершал платеж в счет своего долга. Контрагенту придется еще раз покрывать задолженность.

- Контрагент сделает платеж, однако, после того как кредитор спишет его долг, вернет средства на основании ошибочно совершенной выплаты.

Как оформить оплату за другое юридическое лицо

Не существует определенной законодательством специальной формы или бланка документа для подобных расчетов. Но для проведения оплаты за другое юридическое лицо понадобится договоренность между сторонами. Для этого понадобится письмо, составленное компанией, чьи обязательства будут оплачиваться. Это письмо необходимо отправить руководству той компании, которая будет производить оплату.

Организация, составляющая такое письмо, в идеале должна подробно расписать все параметры и обстоятельства. Адресат письма должен получить на руки оригинал такого письма.

СПРАВКА! Главным документом для проведения оплаты за другое лицо является письмо, образец которого можно найти в интернете.

Отражение этого процесса в налоговом учете плательщика

Когда фирма произвела выполнение обязательств по оплате своего контрагента, ей требуется отразить эту операцию в бухучете. Для начала нужно понять, будут ли при этом иметься какие-то последствия в налоговом смысле для плательщика.

В случае нахождения компании на ОСН, она может иногда принять к зачету НДС с переведенной суммы. Никаких других налоговых последствий эта операция не несет.

Для зачета НДС, нужно выполнить следующие условия:

— фирма перевела деньги за своего контрагента в счет аванса;

— фирма перевела деньги за своего контрагента в счет аванса;

— договор, по которому фирма и поставщик работают, должен содержать условие об авансе;

— если поставщик выставил счет-фактуру и прислал письмо, о котором говорилось выше;

— есть платежный документ о перечислении денег кредитору поставщика.

Плательщик, который использует УСН, учет операции может отличаться в зависимости от характера платежа. При имеющемся за поставленные товары долге у плательщика перед лицом, за которое он платит, долг будет являться частично или полностью погашенным. При взятии плательщиком у своего контрагента займа под проценты, их можно списать в расходы.

Оплата налогов за другое юридическое лицо

Сделать это возможно не только по возникшим по договору с поставщиком обязательствам. Недавно появилась возможность точно также перечислять налоговые и другие обязательные платежи. Совсем недавно налоговая служба не допускала такой вариант, поэтому все налогоплательщики были должны оплачивать свои долги самостоятельно. Исключения делались, но редко.

Это изменилось, когда были внесены поправки в Налоговый кодекс, которые отменяют это правило. Произошло это в конце 2016 года.

СПРАВКА! С этого времени оплачивать налоги за другое лицо можно совершенно спокойно.

Кто за кого имеет право платить налоги

На сегодняшний день не существует никаких ограничений по оплате налогов за другое лицо. Любая другая фирма или даже физическое лицо может оплатить налоги компании.

На сегодняшний день не существует никаких ограничений по оплате налогов за другое лицо. Любая другая фирма или даже физическое лицо может оплатить налоги компании.

Согласно новым правилам, появилась возможность избежать санкций за оплату обязательных платежей не вовремя. К примеру, если сегодня крайний день, чтобы заплатить налог, а компания не имеет на счетах денег в достаточном количестве.

Совсем недавно компании бы пришлось оплачивать проценты за просрочку платежа. Сегодня же заплатить по счетам вправе любое лицо, к примеру, руководитель компании.

Погашение задолженности третьим лицом: учет в «1С:Бухгалтерии 8»

Рассмотрим отражение в программе «1С:Бухгалтерия 8» (ред. 2.0) описанных выше операций на примере.

Пример

|

ООО «Торговый Дом» (Третье лицо) приобрело товары у поставщика ЗАО «ТФ-Мега» (Должник) на общую сумму 23 600 руб. (в т.ч. НДС 18 %). Товары были оприходованы, но не оплачены. Позже поставщик ЗАО «ТФ-Мега» прислал письмо, в котором попросил погасить задолженность за поставленные им товары на счет другой организации ООО «Прогресс» (Кредитор). Рассмотрим ситуацию с позиции ООО «Торговый Дом» (Третье лицо). |

Операция 1. Оплата по поручению поставщика

На основании письма поставщика ЗАО «ТФ-Мега» № 153 от 01.02.2011 ООО «Торговый Дом» в счет погашения своей задолженности за ранее полученные товары, подготовило платежное поручение на сумму 23 600 руб., с учетом НДС (18 %), в пользу ООО «Прогресс», являющегося Кредитором по отношению к ЗАО «ТФ-Мега» (рис. 1).

Рис. 1. Создание платежного поручения по письму

После подтверждения выпиской банка движения денежных средств произведено списание с расчетного счета ранее созданного платежного поручения.

В программе «1С:Бухгалтерия 8» данное перечисление автоматически отнесено на счет 60.02 «Расчеты по авансам выданным», так как по отношению к ООО «Прогресс» плательщик не имеет обязательства (задолженности) и, следовательно, сумма рассматривается как предоплата:

- Дебет 60.02 Кредит- списание с расчетного счета (авансы выданные). 51

ООО «Торговый Дом» (Третье лицо) имеет развернутое сальдо по счету 60 «Расчеты с поставщиками и подрядчиками», а именно:

- дебиторскую задолженность ООО «Прогресс» по субсчету 60.02 «Расчеты по авансам выданным» и

- кредиторскую задолженность перед ЗАО «ТФ-Мега» по субсчету 60.01 «Расчеты с поставщиками и подрядчиками». Сумма обязательств в примере совпадает — 23 600 руб.

Это можно увидеть, сформировав в программе «1С:Бухгалтерия 8» Оборотно-сальдовую ведомость по счету 60 (рис. 2).

Рис. 2. Оборотно-сальдовая ведомость

Операция 2. Перенос и погашение задолженности

Из примера видно, что договорные отношения между ООО «Торговый Дом» и ООО «Прогресс» отсутствуют, однако перечисление денежных средств по письму в пользу последнего явилось одновременно и погашением задолженности за поставленные товары от ЗАО «ТФ-Мега». Фактически все обязательства исполнены. Теперь проведем зачет обязательств в учете ООО «Торговый Дом». Для этого в «1С:Бухгалтерия 8» необходимо создать документ Корректировка долга с видом операции Проведение взаимозачета.

При заполнении документа необходимо выбрать дебитора, дебиторская задолженность которого зачитывается и кредитора, кредиторская задолженность которого зачитывается в соответствии с договорами и документами расчетов (рис. 3):

Дебет 60.01 Кредит 60.02

— произведен взаимозачет дебиторской и кредиторской задолженности

Рис. 3 Корректировка долга

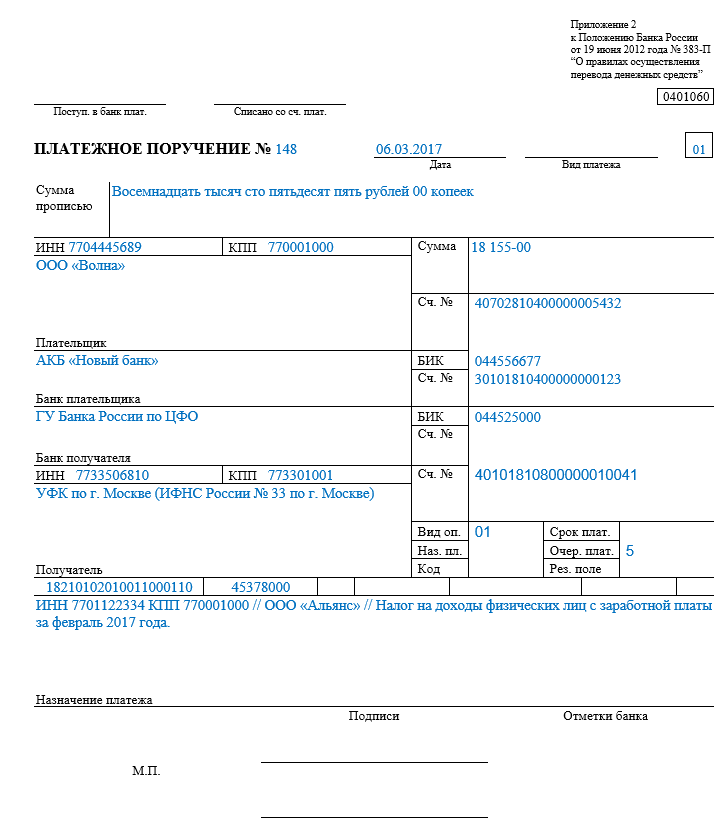

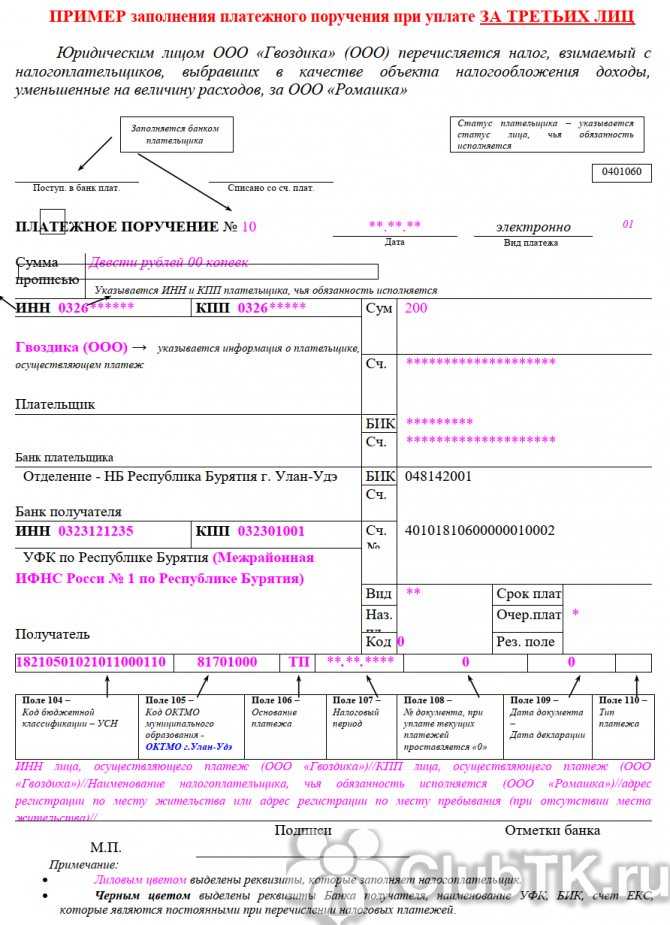

Как заполнить платежное поручение

Общие правила заполнения поручений в банк выглядят следующим образом:

- В полях реквизитов получателя платежа стоит указать данные инспекции, в чей адрес производится платёж.

- ИНН и КПП заполняются плательщиком, но с указанием данных предприятия, за кого уплачивается сбор, при этом КПП заполняется только в отношении предприятий.

- Информацию о лице, производившем платёж, следует указывать в поле «Плательщик».

Иными словами, ИНН и КПП указываются той организации, чьи обязанности по уплате исполняются, а вот в назначении платежа уже стоит прописывать ИНН и КПП предприятия (лица) осуществляющего оплату.

Платежное поручение

Как оплатить налог за ребенка

Подобный вопрос возникал у многих, если пришел налог на имущество ребенка. На этот счет гражданский кодекс считает следующее. Полную ответственность за несовершеннолетних несут их родители и опекуны. Дети же в силу своего возраста и неплатежеспособности погашать налоговую задолженность не в состоянии.

С точки зрения действующего законодательства, дети рассматриваются как самостоятельные налогоплательщики, если на них оформлено имущество, такое как квартиры, дачи, дома и прочая недвижимость, или имеются доли в общем праве на собственность. Поэтому не стоит удивляться, что ребенку прислали налог на квартиру. Его тоже необходимо вовремя оплатить.

Что делать, если, например, пришел налог на ребенка на квартиру? Его родители, как ответственные лица, обязаны самостоятельно оплатить начисленную сумму. В этом случае никаких ограничений законодательство не предоставляет, как не предоставляло и раньше.

Для того чтобы не забыть о необходимости своевременно погашать задолженность перед бюджетоми вовремя узнать начисленные налоговые суммы, сайт налоговой инспекции предлагает зарегистрировать в личном кабинете и детей.

Процедура схожа с оформлением взрослого налогоплательщика. Достаточно будет обратиться за регистрационной картой в ближайшее отделение ФНС. Ребенка с собой можно не брать. Для получения требуемых сведений понадобится лишь ряд документов: паспорт, свидетельство о рождении.

Дети, обладая полными правами граждан, могут быть отнесены к льготным категориям плательщиков. Поэтому прежде чем перечислять налоги, не лишним станет уточнение по поводу скидок и компенсаций относительно владения имущества. Стоит помнить, что дополнительные льготные условия иногда формируются и местными органами власти.

Итак, оплата налогов за третьих лиц с 2017 года стала реальностью. Теперь можно не бояться за просрочку платежей родственников в отъезде, пожилых членов семьи. Погасить задолженность близких людей или посторонних лиц можно и самостоятельно.

Образец письма когда одна организация платит за другую организацию

ИЛИ «Возврат денежных средств гарантируем» и т.д.) Главный бухгалтер ООО «Должник» /ФИО/ Генеральный директор ООО «Должник» / ФИО/

1. В платежном поручении в назначении платежа нужно указать: «Оплата за ООО «Должник» по письму №. от. за нефтепродукты по дог. № ТК- »

2. Если из платежного поручения однозначно не следует, что платеж был произведен за другое лицо, от Плательщика требуется письмо (также в оригинале с «живыми» подписями): ИНН 6600000000 КПП 660000000 ОГРН 1030000000000 620000, г.Екатеринбург, ул. Ленина, д 1, р/сч. 00000000000000000000 в банке » » БИК 044000000 кор/сч. 30101800000000000000 тел (343) кому: ООО «Екатеринбургская процессинговая компания», ИНН 6659123661, 620219, г.Екатеринбург, ул. Артинская 12Б исх № от «дата» месяц 2013 г.

Если из платежного поручения однозначно не следует, что платеж был произведен за другое лицо, стоит получить от Плательщика письмо (также в оригинале с «живыми» подписями): ООО «ПЛАТЕЛЬЩИК»ИНН 7800000000 КПП 780000000ОГРН 1080000000000190000,Санкт-Петербург г, ул. Почтамптская, д 1БИК 044000000 кор. сч. 30101800000000000000 кому: ООО «Получатель»192000, г. Санкт-Петербург, ул. Якубовича, 23. г. Санкт-Петербург исх № от «дата» месяц 2011 г.

Настоящим сообщаем, что произведенная нами платежным поручением № 000 от «дата» месяц год на сумму столько-то рублей является оплатой за ООО «Должник», произведенной на основании письма ООО «Должник» № … от «дата» месяц год. Главный бухгалтер ООО «Плательщик» /Иванова О.С. Генеральный директор ООО «Плательщик» / Сидоров П.П. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет. Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами. Как оформить оплату за другое юридическое лицо? Законодательство не предусмотрело никакой специальной формы или типа документа, которым бы оформлялся рассматриваемый порядок расчетов.

Действующим законодательством (ст. 313 ГК РФ) предусмотрена возможность исполнения обязательства третьим лицом. Так, например, в случае отсутствия денег у организации — должника должник может попросить другую организацию рассчитаться за него с кредитором. Получение платежа выгодно кредитору, однако зачастую возникают сложности с оформлением такой оплаты. Исполнение обязательства по оплате за другое лицо возможно в двух случаях:

- По просьбе должника, если из существа обязательства не следует обязанность должника исполнить обязательство лично.

- В том случае, если третье лицо подвергается опасности утратить свое имущество.

Таким образом, любая организация может попросить другую организацию произвести за нее платеж (исполнить денежное обязательство), при этом поступление таких денег на наш расчетный счет будет надлежащим исполнением обязательства по оплате. Операция в бухучете плательщика Как правильно отразить в бухгалтерском учете оплату за другое юридическое лицо? Проводки будут зависеть от того, как именно засчитывается произведенный платеж. Чаще всего встречаются такие ситуации:

- оплата за своего поставщика: Дт 60 — Кт 51;

- оплата за лицо, у которого брался займ: Дт 66 (67) — Кт 51;

- оплата за «дружественную» компанию, которая не является контрагентом (например, обе организации принадлежат одному лицу): Дт 76 — Кт 51.

Налоговые платежи Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно.

Правовая основа

Право должника передать обязанности по уплате за него третьему лицу предусмотрено Гражданским кодексом. Об этом сказано в статье 313. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет.

Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами.

Порядок заполнения платежного поручения

В Положении №383-П указано, как заполнить поручение, — построчно внося корректные реквизиты. В форме предусмотрена расшифровка каждого поля.

Оплату контрагентам отправляйте по реквизитам, указанным в договорах и выставленных счетах. Платежи в бюджет проводите по новым правилам и реквизитам. Используйте порядок заполнения платежных поручений по перечислению налогов и сборов №107н от 12.11.2013 в последней редакции от 14.09.2020.

Собрали в таблицу все правила заполнения:

| Номер и название поля платежного поручения | Правила заполнения |

| 101 — статус плательщика |

|

| 60 — ИНН плательщика

102 — КПП плательщика |

Реквизиты юридического лица, проводящего оплату. Индивидуальные предприниматели ставят 0 в поле 102. |

| 61 — ИНН получателя

103 — КПП получателя |

Реквизиты контрагента, которому отправляются средства (поставщик, ИФНС, ФСС и проч.). |

| 8 — плательщик | Название компании, которая выплачивает средства (в том числе за третье лицо). |

| 10 — банк плательщика

11 — БИК 12 — счет |

Реквизиты банка компании, которая совершает платеж. |

| 13 — банк получателя

14 — БИК 15 — счет 17 — счет |

Реквизиты банка получателя с учетом новых требований. Изменили название банка получателя, а счет из поля 15 — расчетный счет из состава ЕКС. В поле 17 теперь отражается номер единого казначейского счета. У каждого субъекта РФ индивидуальные реквизиты. Полный перечень с разбивкой по регионам содержится в письме ФНС №КЧ-4-8/ от 08.10.2020. |

| 16 — получатель | Наименование контрагента. Для оплаты товаров, работ, услуг указывается название поставщика. Для бюджетных платежей — наименование территориального органа Федерального казначейства: УФК по региону (номер ТОФК). |

| 21 — очередность платежа | Код, соответствующий типу платежа (ст. 855 ГК РФ):

1 — возмещение вреда, алименты; 2 — выходные пособия служащим, вознаграждения авторам; 3 — зарплата; 4 — денежные требования по исполнительным документам; 5 — иные платежи: оплата товаров, работ, услуг, исполнение обязательств перед налоговыми органами (письмо ФНС №ГД-4-8/12408 от 11.07.2016). |

| 22 — код | Уникальный идентификатор платежа (УИП) проставляют только при уплате по требованию ИФНС (код приводится в реквизитах требования) и случаях, регламентированных законодательством. В остальных ситуациях ставится 0. |

| 24 — назначение платежа | Указываются основные сведения для идентификации оплаты: название платежа, период, документальное основание. |

| 104 — КБК | Код бюджетной классификации для налогов, сборов, бюджетных трансфертов. |

| 105 — ОКТМО | Код территории муниципального образования по месту регистрации организации или месту жительства ИП. |

| 106 — основание платежа | По новым правилам вместо кодов «ТР», «АП», «ПР» и «АР» указываем новый код «ЗД» для налоговых платежек (приказ Минфина №199н от 14.09.2020). |

| 107 — период уплаты налога или взноса | Для ежемесячной оплаты: МС.ХХ.ГГГГ.

Для ежеквартальной оплаты: КВ.ХХ.ГГГГ. Для годовой: ГД.00.ГГГГ. |

| 108 — номер документа | Заполняется по новым правилам из приказа №199н. Для налоговых переводов указываются такие значения:

|

| 109 — дата документа | Проставляется 0, если нет документального основания. При наличии требования или иного документа указывается его дата. |

| 110 — тип платежа | УИН (при наличии) или 0. |

| 44 — подписи | Расписываются ответственные лица. Обычно это руководитель и главный бухгалтер организации. |

| 45 — место печати | Проставляется оттиск печати, если ее используют в учреждении. |

Если организация или ИП платит не за себя, а за третье лицо, она заполняет платежку по-другому. Информацию о себе (плательщике) необходимо проставить только в поле 8 и заполнить реквизиты своего банка. Все остальные сведения заполняются по организации, за которую проводится платеж. Назначение платежа (поле 24) заполняют следующим образом: // ИНН организации-плательщика // КПП организации-плательщика // наименование компании или лица, за которых вносят платеж // назначение платежа.

Федеральная налоговая служба опубликовала рекомендуемый образец заполнения такой платежки по новым правилам:

Правила уплаты

- Оплатить государственные сборы за другое лицо может абсолютно любое предприятие, при этом законом не определено совершенно никаких требований и ограничений в отношении плательщика. То есть оплатить сборы может компания, не имеющая абсолютно никакого отношения к должнику.

- Пользоваться указанным правом можно не только в отношении уплаты налогов, но и также при оплате страховых взносов, других сборов, штрафов, пеней и пр., то есть никаких ограничений и исключений по видам сборов не определено. Но стоит учесть, что положения действующего НК РФ, разрешающего оплатить налог за третьих лиц, не распространяются в отношении взносов на страхование от несчастных случаев и профзаболеваний. Другими словами, это взносы плательщик обязан производить самостоятельно.

- Нельзя оплачивать сборы. Обязанность по уплате которых явилась следствием заключения какой-либо сделки. Например, при покупке товаров нельзя оплачивать налог на прибыль с этой сделки своему контрагенту.

- Моментом исполнения обязанность по оплате будет считаться момент передачи поручения банку на произведение соответствующей операции.

- Обязанность по уплате не будет считаться исполненной, если банк произведёт возврат поручения при условии наличия ошибок и недочётов в нём.

- Платежное поручение должно быть заполнено по всем правилам, установленным действующим законодательством для таких бланков.

- Лицо, оплатившее налог за другое, не обладает правом требования возврата сумм из бюджета. Другими словами, если обнаружится переплата, с заявлением о возврате может обратиться только предприятие, в отношении которого был выставлен счёт на оплату и за кого он был уплачен.

Условия оплаты налогов за другого человека

До конца 2016 года Налоговый кодекс Российской Федерации запрещал оплаты в сторону третьих лиц. Однако изменения в законе теперь позволяют оплачивать налоги за других людей и ИП, но не все их типы. Уплату можно произвести за предпринимателя или компанию, также оплатить любой имущественный, подоходной, земельный или транспортный налог. Исключение составляют страховки от несчастных случаев. Так, оплатить за другого человека можно такие налоги:

- акцизы;

- НДС;

- НДФЛ;

- госпошлины;

- водный налог;

- ЕСХН;

- ЕНВД;

- УСН;

- на прибыль;

- на добычу ископаемых;

- на имущество;

- на игорный бизнес;

- на землю;

- на транспорт;

- торговый сбор.

Также согласно нормам российского законодательства, которые можно узнать в Налоговике, разрешается оплатить взносы, которые связан с декретным отпуском, а также обязательное пенсионное страхование, медицинскую страховку. Таким образом, практически любой налог теперь возможно оплатить за другого человека, если он по каким-либо причинам не может этого сделать самостоятельно. При этом можно использовать не только наличные средства, но и свою банковскую карточку, аккаунт на государственном сайте Госуслуги.

Дополнительных документов для оплаты налога не потребуется (доверенности, расписки или тому подобных бумаг).

О НАПРАВЛЕНИИ РАЗЪЯСНЕНИЙ

Федеральная налоговая служба в связи с многочисленными запросами налоговых органов и жалобами налогоплательщиков по вопросу перечисления платежей, перечисляемых в бюджетную систему Российской Федерации законными (уполномоченными) представителями в наличной или безналичной форме в счет исполнения обязанности по уплате налогов за других лиц, сообщает следующее.

В соответствии со статьей 8 Налогового кодекса Российской Федерации (далее — НК РФ) под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Пунктом 1 статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Так, на основании пункта 1 статьи 26 НК РФ налогоплательщик может участвовать в отношениях, регулируемых законодательством Российской Федерации о налогах и сборах, через законного или уполномоченного представителя, если иное не предусмотрено НК РФ.

Следовательно, налог может быть уплачен представителем налогоплательщика от имени представляемого. В этом случае уплата налога представителя прекращает соответствующую обязанность представляемого.

В платежном документе на перечисление суммы налога в бюджет должно быть указано, что плательщик действует от имени представляемого.

Указанная позиция изложена в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 11.07.2014 N 46.

Учитывая изложенное, а также принимая во внимание, что установление факта, за счет чьих (налогоплательщика или его представителя) денежных средств был произведен платеж, невозможно, уплата налога налогоплательщиком или его представителем является исполнением обязанностей налогоплательщика по его уплате. Одновременно сообщается, что право налоговых органов истребовать документы, подтверждающие принадлежность денежных средств, за счет которых была произведена уплата налогов, НК РФ не установлено

Одновременно сообщается, что право налоговых органов истребовать документы, подтверждающие принадлежность денежных средств, за счет которых была произведена уплата налогов, НК РФ не установлено.

Возможна ли оплата налогов за другого человека?

До 2016 года вопрос, можно ли заплатить налоги за другого человека со своей карты, однозначно получил бы ответ — нет, это невозможно. Это и неудивительно: дебетовая карта привязывается к определенному физическому лицу, а потому при оплате чего-либо банковской картой и банк, и получатель будет знать, кто именно оплатил налог. При возникновении расхождений между отправителем и тем человеком, за кого оплачивается налог, у ФНС возникли бы вопросы.

Однако, так было раньше. 30 ноября 2016-го года в НК РФ был внесен ряд поправок, которые установили: теперь важен сам факт оплаты, и не имеет значения, кто именно отправил деньги в счет налога. Таким образом, вы можете совершенно спокойно, ничего не боясь, перечислять денежные средства в ФНС за своего близкого человека, друга или вообще незнакомого человека, если вам так нужно.

Итак, можно ли оплачивать налоги с чужой банковской карты? Да, можно, но с учетом одного важного нюанса. А именно — оплата налогов за чужого человека требует наличия квитанции

Без этого документа просто не удастся перечислить деньги куда нужно: в ФНС практически вся отчетность и распределение средств производятся в соответствии с номерами квитанций. Поэтому наличие этого документа практически обязательно.

Есть ли разница, какой именно налог оплачивается?

В контексте этого вопроса чаще всего интересуются, можно ли оплатить транспортный налог за другого человека. Однако, бывает и так, что заплатить за другого человека нужно иные виды налогов.

В таком случае нужно учитывать, что вид налога не имеет значения — вы можете перечислить в ФНС деньги за другого человека в независимости от типа налога. Это может быть имущественный, транспортный или любой другой налог, включая даже страховые взносы.

Однако, имеются исключения. Гражданин обязан самостоятельно внести деньги в счет своего обязательного пенсионного и медицинского страхования, а также страхования на случай выхода в декрет или временной потери трудоспособности. Другими словами, чужой человек не сможет за вас перечислить деньги в счет перечисленных выше полисов.

Оплата через терминал

Если под рукой нет интернета, то все равно не нужно терять свое время в банке, так как произвести плату можно через терминал Сбербанка. Перед оплатой нужно определиться с тем, каким образом будет произведен платеж – наличными или карточкой. Если оплачивать наличными, то нужно следовать инструкции:

- коснуться экрана терминала и выбрать «Платежи в нашем регионе»;

- нажать на «Поиск получателя платежей»;

- самый оптимальный метод – поиск по штрих-коду, но есть не на всех бумагах;

- есть искать по наименованию, то клиенту будет предоставлен огромный выбор наименований и это не совсем удобно;

- лучше всего наживать на «Поиск по ИНН»;

- в поле необходимо ввести ИНН, который указан на полученной квитанции;

- если клиент верно ввел ИНН, то на экране высветится нужный получатель;

- выбирать нужно пункт «по квитанции с сайта ФНС»;

- выбрав этот пункт нужно поднести штрих-код квитанции к специальному сканеру;

- после того как сканер считал штрих-код на экране высветятся все реквизиты. Их нужно обязательно проверить на правильность и нажать «Продолжить».

- Если выбранный способ – наличные, то необходимо вставить купюры в специальный отсек. Платить нужно столько, сколько указано в квитанции. Если же нет под расчет, то терминал выдаст сообщение «Превышена максимальная сумма». Остаток можно оправить на счет мобильного или домашнего телефона. Для этого нужно нажать на «Оформить сдачу».

Если же оплачивать с банковской карты, то средства будут списаны моментально. После проведения операции обязательно нужно получить чек, который будет удостоверять платеж. Если чек утерян, то его можно будет повторно распечатать через Сбербанк Онлайн, так как все платежи сохраняются в истории.

Уплата налогов третьими лицами

В налоговой инспекции такие платежи принимают.

Такую квитанцию можно отнести в банк и оплатить наличными денежными средствами за организацию.

Внимание! Практика показывает, то даже правильно заполненный платеж (в соответствии с требованиями Сбербанка, но не Правилами ФНС) не всегда корректно может быть отражен в карточке Вашего предприятия. Считаем, что необходимо обязательно заказать сверку с налоговой инспекцией и убедиться в корректном отражении платежа

Если у Вас платеж не отразился правильно на счетах, обязательно подайте письмо на розыск и уточнение платежа в свободной форме.

Требуется помощь в заполнении квитанции или уточнении платежа в ИФНС? Звоните нам по тел. (495) 661-35-70.