- Механизм исчисления ЕНВД

- Отчетность перед ФСН

- Особенности ЕНВД

- Документы

- Что нужно знать, чтобы сделать расчет ЕНВД?

- Что еще нужно учесть при расчете ЕНВД?

- Расчет ЕНВД делается пропорционально времени ведения деятельности.

- Формула расчета, Порядок расчета налога ЕНВД 2022

- Алгоритм расчёта ЕНВД: формула

- Монтаж кондиционеров

- Подробнее о видах бизнеса

- Основные понятия ЕНВД

- Условия перехода

- Как уменьшить ЕНВД

Механизм исчисления ЕНВД

Поскольку в соответствии с п. 2 ст. 346.28 НК РФ налогоплательщики обязаны встать на учет в налоговых органах по месту осуществления предпринимательской деятельности, облагаемой ЕНВД, не позднее пяти дней с начала осуществления этой деятельности и производить уплату ЕНВД, сумма указанного налога исчисляется по каждому муниципальному образованию отдельно.

Указанный механизм исчисления ЕНВД предусмотрен разд. 3.1 налоговой декларации по ЕНВД, форма и порядок заполнения которой утверждены Приказом Минфина России от 17.01.2006 N 8н.

В связи с этим при исчислении ЕНВД, подлежащего уплате в бюджет по месту осуществления предпринимательской деятельности, уменьшение налога на сумму страховых взносов на обязательное пенсионное страхование осуществляется по каждому месту осуществления предпринимательской деятельности отдельно, а не в целом по организации.

Если в каждом из муниципальных образований организация имеет несколько обособленных подразделений, оказывающих услуги общественного питания, то уменьшение ЕНВД на сумму страховых взносов осуществляется по налоговой декларации, представляемой в соответствующий налоговый орган по месту осуществления предпринимательской деятельности в целом по обособленным подразделениям, находящимся на территории данного муниципального образования.

Сумма исчисленного за налоговый период ЕНВД подлежит уменьшению налогоплательщиками только на сумму фактически уплаченных ими (в пределах суммы исчисленных (подлежащих уплате) за отчетный (расчетный) период) на дату представления налоговой декларации по ЕНВД страховых взносов на обязательное пенсионное страхование. Такое право возникает у налогоплательщиков вне зависимости от даты представления ими за соответствующий отчетный (расчетный) период расчета (декларации) по страховым взносам на обязательное пенсионное страхование.

Если страховые взносы на обязательное пенсионное страхование за II квартал 2008 г. уплачены в I квартале 2008 г., то суммы взносов проставляются в декларации по ЕНВД за I квартал, т.е. по факту фактической уплаты.

Согласно п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем (отчетном) налоговом периоде перерасчет налоговых обязательств производится в периоде совершения ошибки. В связи с этим в случае уплаты страховых взносов за I квартал 2008 г. после подачи налоговой декларации и уплаты ЕНВД за этот квартал можно уточнить налоговую декларацию за I квартал, уменьшив сумму исчисленного ЕНВД на сумму фактически уплаченных страховых взносов за этот налоговый период.

По строке 030 разд. 3 налоговой декларации отражается сумма выплаченных в течение налогового периода из средств налогоплательщика пособий по временной нетрудоспособности работникам, занятым в сферах деятельности, по которым уплачивается ЕНВД. При этом пособия учитываются вместе с суммами НДФЛ, начисленного на суммы пособий.

Если организация осуществляет предпринимательскую деятельность, в отношении которой она признается плательщиком ЕНВД, и иные виды предпринимательской деятельности, то согласно п. 7 ст. 346.26 НК РФ она обязана вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей обложению ЕНВД, и предпринимательской деятельности, в отношении которой она уплачивает налоги в соответствии с иным режимом налогообложения.

Согласно п. 9 ст. 274 НК РФ при исчислении налоговой базы по налогу на прибыль организаций не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к предпринимательской деятельности, налогообложение которой осуществляется в рамках системы налогообложения в виде ЕНВД.

В случае невозможности разделения расходов между указанными видами деятельности расходы, относящиеся к предпринимательской деятельности, облагаемой в рамках системы налогообложения в виде ЕНВД, определяются пропорционально доле доходов организации от деятельности, облагаемой названным налогом, в общем доходе организации по всем видам деятельности.

В указанном порядке осуществляется также распределение суммы расходов на выплату пособий по временной нетрудоспособности работникам, занятым в нескольких видах деятельности (административно-управленческий персонал, младший обслуживающий и другой вспомогательный персонал), между видами деятельности, переведенными на уплату ЕНВД, и видами деятельности, налогообложение которых осуществляется в рамках общего режима налогообложения.

Ю.Подпорин

Советник государственной

гражданской службы РФ

3 класса

Отчетность перед ФСН

Какого рода документы собирает предприниматель на ЕНВД и в какие сроки обязан сдавать их в налоговую? Таковых достаточно много. Рассмотрим их.

Декларация на вмененный доход по установленной форме сдается раз в квартал (до 20 числа месяца, который следует за отчетным периодом).

Если бизнес организован в форме хозяйственного общества — нужно сдавать бухгалтерский отчет о прибылях и убытках (для ИП — не надо). Также раз в квартал, но до последнего числа того месяца, что идет за отчетным периодом.

Если есть наемные работники, то документы по НДФЛ нужно подавать в ФНС ежегодно — до 1 апреля того года, что следует за отчетным.

Документы по выплатам в государственные фонды — за как за сотрудников, так и за себя (для ИП), нужно сдавать ежеквартально. Срок — до 15 числа месяца, идущего за отчетным периодом.

Декларации по транспортному и земельному налогу сдаются до 1 февраля. По водному — ежеквартально, до 20 числа месяца, который идет за отчетным периодом.

Заполнение декларации на вмененный доход осуществляется по форме, которая утверждена ФНС (документ №ММВ-7-3/13).

В достаточно редких случаях может подаваться так называемая»единая» декларация на вмененный доход. Она характерна для общего режима налогообложения, и в ней отражается, как правило, отсутствие оборотов. Если ИП или ООО работают по ЕНВД, то сборы должны быть уплачены обязательно, а декларация по ним — предоставлена.

Но возможны случаи, когда деятельность предпринимателя, облагаемая ЕНВД в силу официального заявления в ФНС, не осуществляется по причинам форс-мажора, обстоятельств непреодолимой силы (либо факторов, значимых для инспекторов ФНС). Тогда фирма может быть освобождена от уплаты фиксированных сборов по ЕНВД и у нее будет право подать единый, упрощенного типа документ.

Если декларация не была подана в ФНС вовремя, то ведомство наложит на предпринимателя штраф в размере 5 тыс. руб. Если фирма или ИП не уплатят налог в предусмотренные законом сроки, то взыскание составит 5 % от суммы сбора (минимум — 1 тыс. руб.).

Особенности ЕНВД

Документы

Налоги ОООВменённый налог заменяет для ООО уплату:

- налога на прибыль;

- НДС, кроме того, что платят при ввозе на территорию РФ;

- налога на имущество, за некоторыми исключениями.

Обращаем внимание всех ООО на ЕНВД – организации могут уплатить налоги только путем безналичного перечисления. Это требование ст. 45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения

Платить налоги ООО наличными деньгами Минфин запрещает.

45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает.

Налоги ИП для ИП вменённый налог заменяет уплату:

- налога на доходы физических лиц;

- НДС, кроме того, что платят при ввозе на территорию РФ;

- налога на имущество, используемое в предпринимательской деятельности, для чего надо обратиться с заявлением об освобождении от уплаты в налоговую инспекцию по месту нахождения такой недвижимости.

Суть единого налога на вмененный доход понятна из его названия. Слово «вмененный» в разговорном языке употребляется достаточно редко, если только не вспомнить такие канцеляризмы, как «вменить в вину» или «вменить в обязанность». Смысл слова «вменить» – это счесть или оценить как что-нибудь. В данном случае государство считает, что плательщик ЕНВД, занимаясь разрешенным для этого режима видом деятельности, должен получать от нее определенный доход. Доходы при этом оцениваются не в денежном эквиваленте, а в физических показателях.

Например, три работника в сфере услуг принесут дохода больше, чем один, а магазин площадью 30 кв. м должен быть прибыльнее, чем площадью 20 кв. м. В ст. 346.27 НК РФ приводится и более понятное толкование вмененного дохода как потенциально возможного, с учетом условий, влияющих на получение этого дохода.

Какие условия имеются в виду? Прежде всего, это физический показатель, к которому привязывают базовую доходность. Физическим показателем может быть количество работников, единиц транспорта, площадь торгового зала. Базовая доходность – это условная месячная доходность на единицу физического показателя, рассчитанная в рублях.

Приведем простые примеры расчета налоговой базы для вмененного налога (данные берем из таблицы в ст. 346.29 НК РФ):

- Базовая доходность в месяц при оказании бытовых услуг на одного работника (включая самого индивидуального предпринимателя) составляет 7500 рублей. Если работников трое, то базовая доходность составит 7500*3 = 22500 рублей.

- Базовая доходность в месяц по услугам общепита, при наличии зала обслуживания, равна 1000 рублей. Физическим показателем здесь является квадратный метр. Базовая доходность объекта площадью 20 кв. м составит 20 000 рублей, а на площади 30 кв. м, соответственно – 30 000 рублей.

- Базовая доходность для автотранспортных услуг по перевозке грузов составит 6 000 рублей на одно транспортное средство. Считаем: три машины должны давать доход 6 000*3 = 18 000 рублей, а пять машин – 30 000 рублей.

Объективен ли такой подход для расчета реальных доходов? Нет. Если вы хотите объективности, то выбирайте УСН или общую систему налогообложения. Нас в данном случае интересует выгодность вмененного налога, т.е. снижение налоговой нагрузки.

Обратите внимание, что базовая доходность является налоговой базой для расчета вмененного налога, но ее еще надо корректировать на два специальных коэффициента

Что нужно знать, чтобы сделать расчет ЕНВД?

Чтобы сделать расчет ЕНВД нужно знать:

1. Базовую доходность и физический показатель по соответствующему виду деятельности. Базовая доходность определяется в соответствии со ст. 346.29 НК РФ.

Для ИП Сергеева, который занимается ремонтом обуви, физическим показателем в соответствии со ст. 346.29 НК РФ является количество работников, включая ИП, а базовая доходность установлена в размере 7500 рублей в месяц на одного работника. Если у ИП Сергеева нет работников, то базовая доходность за 1 полный месяц составит 7500 рублей. Если у ИП Сергеева появятся 2 работника, базовая доходность составит 7500 руб. х 3 = 22500 руб. за 1 месяц.

2. Корректирующие коэффициенты К1 и К2.

Корректирующий коэффициент К1 (коэффициент-дефлятор) ежегодно устанавливает Правительство России. На 2013 год этот коэффициент определен в размере 1,569.

Корректирующий коэффициент К2 определяется в диапазоне от 0,005 до 1 и учитывает особенности ведения предпринимательской деятельности в соответствующем муниципальном образовании. Чем лучше эти условия, тем более высоким может быть коэффициент К2 и величина вмененного дохода предпринимателя.

Размер коэффициента К2 определяют местные власти, соответственно узнать его можно, ознакомившись с нормативно-правовыми актами муниципального образования.

- Коэффициент ЕНВД К2 Санкт-Петербург

- Коэффициент К2 Краснодар и Краснодарский край

- Коэффициент К2 Екатеринбург и Свердловская область

- Коэффициент К2 Московская область

- Коэффициент К2 Киров и Кировская область

- К2 Ставрополь и Ставропольский край

- Коэффициент К2 Красноярск и Красноярский край

- Коэффициент К2 Пермь и Пермский край

- Коэффициент К2 Воронеж и Воронежская область

- Коэффициент К2 Ростов-на-Дону и Ростовская область

Если в городе, в котором ИП Сергеев занимается ремонтом обуви коэффициент К2 равен 0,5, то расчет ЕНВД за 3 квартал 2013 года при условии, что у ИП Сергеева нет работников, составит: 7500 (БД) х 1 (ФП) х 1,569 (К1) х 0,5 (К2) х 3 (июль — сентябрь) х 15% (налоговая ставка) = 2647,69 руб.

Если у ИП Сергеева было 2 работника, то расчет ЕНВД будет следующим: 7500 х 3 (ФП) х 1,569 х 0,5 х 3 х 15 % = 7943,06 руб.

3. Сумму уплаченных в налоговом периоде взносов.

Индивидуальные предприниматели, которые не имеют работников, вправе вычесть из суммы ЕНВД всю сумму взносов, уплаченных за себя в ПФ РФ и ФФОМС в данном налоговом периоде.

Если ИП Сергеев, не имея работников, уплатил взносы за себя в ПФ РФ в сентябре (или другом месяце 3-го квартала) 2013 года в размере 8916,17 руб., то сумма налога, подлежащего уплате равна 0, так как сумма уплаченных взносов превышает размер исчисленного налога.

ИП с работниками вправе уменьшить налог на страховые взносы, уплаченные за работников, но не более чем на 50 %

Обратите внимание, что с 2013 года, ИП на ЕНВД, у которых есть работники, не вправе уменьшить ЕНВД на сумму взносов, уплаченных за себя. Только на взносы за работников и не более 50 % от суммы подлежащего уплате налога

Что еще нужно учесть при расчете ЕНВД?

Расчет ЕНВД нужно делать по каждому виду деятельности, заполняя по ним отдельные разделы декларации. Полученные по каждому отдельному виду деятельности суммы складываются и уплачиваются по месту ведения деятельности. Если же деятельность ведется в разных населенных пунктах, то расчет ЕНВД и уплату налога придется сделать в каждом муниципальном образовании.

Расчет ЕНВД делается пропорционально времени ведения деятельности.

Как рассчитать ЕНВД, если ИП вел деятельность не весь квартал? Например, при снятии ИП с учета в качестве плательщика ЕНВД 21.09.2013 г., как рассчитать ЕНВД за 3-й квартал 2013 г.? С 2013 года при расчете ЕНВД учитывается фактическое время ведения облагаемой деятельности. Если ИП вел деятельность неполный месяц, то в расчет принимается фактически отработанноевремя.

ИП Сергеев, не имеющий работников, был снят с учета в качестве плательщика ЕНВД 21.09.2013 г. Размер ЕНВД за 3-й квартал 2013 года составит:

(7500 х 1 х 1 мес. + 7500 х 1 х 20 (количество дней до дня снятия с учета) : 30 (количество дней в сентябре)) х 1,569 (К1) х 0,5 (К2) х 15 % = 1470,94 руб.

В следующем письме ФНС России даны разъяснения, как делать расчет ЕНВД пропорционально и как в этом случае подать декларацию ЕНВД.

ФНС о пропорциональном расчете ЕНВД320 downloads

Подробнее о режиме ЕНВД вы можете прочесть .

Коэффициент-дефлятор в 2015 году равен 1,798.

Формула расчета, Порядок расчета налога ЕНВД 2022

Формула Расчет ЕНВД за 2022

Согласно порядка, предусмотренного пунктом 10 статьи 346.29 Налогового кодекса РФ, расчет суммы ЕНВД за 1 месяц производиться по формуле:

ЕНВД = (БД х К1 х К2 х ФП) / КД х КД1 х НС — страховые взносы

Итак, нам известны:

КД — количество календарных дней в месяце;

КД1 — фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве налогоплательщика единого налога;

БД — базовая доходность согласно п.3 статьи 346.29 НК РФ;

ФП — физический показатель — площадь из техпаспорта, или количество работников;

К1 — см. таблицу,

НС — налоговая ставка согласно статьи 346.31 НК РФ;

Страховые взносы — это отчисления за себя (ИП) или за работников в Пенсионный фонд, Фонд социального страхования, медицинский фонд. При этом сумма единого налога не может быть уменьшена на сумму взносов более чем на 50 процентов. Если у ИП нет работников, они уменьшают сумму единого налога на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере. Т.е. на всю уплаченную сумму.

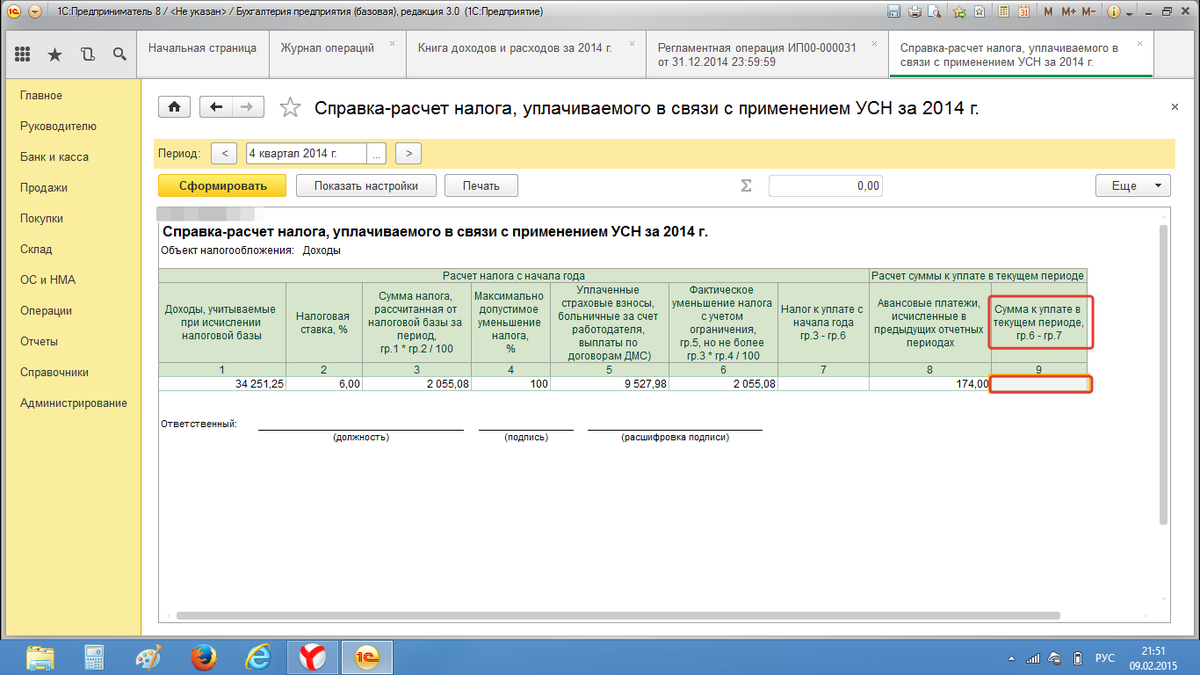

Порядок Уменьшение налогов УСН, ЕНВД, ПАТЕНТА для предпринимателя ИП По окончании календарного года заполняется декларация и расчет налогов и уменьшение УСН и ЕНВД на страховые взносы. Это обычно вызывает очень много вопросов.

А вот К2 вы берете для своего региона. Как искать — см. ниже «Дополнительные ссылки по теме».

Значения корректирующего коэффициента К2 округляются до третьего знака после запятой. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения стоимостных показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Алгоритм расчёта ЕНВД: формула

Перед расчётом ЕНВД, необходимо определить его сумму именно для своего вида деятельности. Достаточно прочесть статью 346.29 Налогового Кодекса, а также рассчитать физические показатели и базовую доходность для своего предприятия. Физические показатели — это площадь, количество сотрудников, транспортные средства и т. д.

Для того, чтобы узнать сумму достаточно умножить свой показатель на размер ставки, который может изменяться на протяжении года. Далее умножить получившеюся сумму на коэффициент-дефлятор (К1), который устанавливается правительством на каждый год.

После этого необходимо узнать единый налог для того, или иного региона. Эти показатели можно взять в налоговой, а также в налогово-правовых актах.

Заметка! В некоторых случаях используется корректирующий коэффициент (К2), который учитывает влияние того или иного бизнеса на экономику определенного региона.

Когда сумма будет просчитана, нужно узнать 15% от общей суммы, получившаяся цифра будет единым налогом на месяц.

Единый налог на вменённый доход за один месяц рассчитывается по следующей формуле:

ЕНВД = Базовая доходность x Физический показатель x K1 x K2 x 15%

Базовая доходность устанавливается государством в расчёте на единицу физического показателя и зависит от вида предпринимательской деятельности.

Бесплатная консультация юриста по телефону

По Москве и области 7 (495) 280-74-29

Санкт-Петербург и область 7 (812) 389-36-23

Федеральный номер 8 (800) 511-43-08

Физический показатель у каждого вида деятельности свой (как правило, это количество работников, квадратных метров и т.д.).

K1 – коэффициент-дефлятор. Его значение, на каждый календарный год устанавливает Министерство экономического развития России. В 2016 году коэффициент остался таким же, как и в 2015 году K1 = 1,798 (хотя изначально его планировали увеличить до 2,083).

K2 – корректирующий коэффициент. Его устанавливают власти муниципальных образований с целью уменьшения размера налога ЕНВД, для тех или иных видов деятельности. Узнать его значение вы можете на официальном сайте ФНС.

С 1 октября 2015 года власти в регионах имеют право изменять налоговую ставку ЕНВД. Разброс величины составляет от 7,5 до 15 процентов в зависимости от категории налогоплательщика и вида предпринимательской деятельности.

Правила окончательного расчета:

- В связи с тем, что физические и другие показатели могут меняться, рассчитывать сумму рекомендуется для каждого месяца отдельно. Если возможности компании за квартал не изменились, достаточно умножить ежемесячную сумму налога на 3.

- При изменениях в физических показателях компании сумма рассчитывается отдельно на каждый месяц, а потом просто суммируется.

- Если представительства одной компании находятся в разных регионах, производить расчет суммы налога необходимо для каждого предприятия отдельно.

- Если компания предоставляет множество видов услуг, то он рассчитывается для каждого вида, а потом суммируется.

ЕНВД может быть уменьшен, если:

- компанией были внесены страховые взносы в пенсионный фонд России (ПФР);

- осуществлены взносы на пособия гражданам, которые являются временно недееспособными;

- перечислены деньги на обязательное соц страхование от несчастных случаев и профессиональных болезней.

При этом сумма налога уменьшается на ту сумму, которую перечислило предприятие.

Это право на уменьшение фиксируется такими положениями закона:

- Уменьшить сумму налога можно только за тот период, когда были внесены взносы. Таким образом, например, если взнос в пенсионный фонд был внесен в августе 2015 года, то на этот месяц предприятие имеет право получить уменьшение суммы ЕНВД. Стоит заметить, что с 2013 года предприниматели не имеют права уменьшать налог за счет фиксированных взносов, а это значит, что та или иная компания должна вносить разные суммы.

- В случае, если организация оплачивает больничный работникам, она имеет право на уменьшение налога.

- Индивидуальные предпринимательства и ООО имеют право уменьшить его максимум до 50%.

Уменьшить ЕНВД до 100% могут только те предприниматели, которые не используют работу физических лиц, то есть не нанимают наёмных работников.

Монтаж кондиционеров

Монтаж кондиционеров

Ситуация: можно ли платить ЕНВД с деятельности по монтажу кондиционеров в жилых помещениях (по заказам населения)?

Да, можно.

По Общероссийскому классификатору услуг населению (ОКУН) услуги по монтажу кондиционеров относятся к группе «Ремонт комнатных кондиционеров воздуха» (код 013355) раздела 01 «Бытовые услуги». Эта группа включает в себя услуги не только по ремонту кондиционеров, но и по их установке и техническому обслуживанию. Таким образом, деятельность по установке кондиционеров на основании договоров бытового подряда, заключенных с гражданами, может подпадать под ЕНВД (при выполнении других условий применения этого налогового режима).

Аналогичные разъяснения содержатся в письме Минфина России от 18 сентября 2013 г. № 03-11-06/3/38630.

Следует отметить, что услуги по монтажу кондиционеров могут быть оказаны гражданам не только по договорам бытового подряда, но и в рамках договоров розничной купли-продажи. Если таким договором предусмотрена обязанность продавца по установке кондиционера в помещении покупателя и стоимость установки включена в цену кондиционера, то эта услуга не рассматривается в качестве самостоятельного вида деятельности. Монтаж кондиционера в такой ситуации является способом исполнения обязательств продавца по передаче товара покупателю (п. 1 ст. 458 ГК РФ). То есть составной частью услуг розничной торговли. В отношении этих услуг тоже возможна уплата ЕНВД. Однако основания для применения спецрежима в этом случае будут другими: нормы подпунктов 6–7 пункта 2 статьи Налогового кодекса РФ. Такой вывод подтверждается письмами Минфина России от 27 июня 2012 г. № 03-11-11/192, от 16 июня 2009 г. № 03-11-09/213. При этом разъяснения, которые приведены в этих письмах в отношении установки кондиционеров по договорам бытового подряда, в настоящее время утратили актуальность.

Ситуация: можно ли платить ЕНВД с деятельности по продаже и установке пластиковых окон?

Да, можно. Но только при определенных условиях.

Как правило, деятельность по продаже и установке пластиковых окон ведется по следующей схеме. В торговом помещении, где размещены образцы окон, продавец принимает предварительный заказ от покупателя. На основании этого заказа к покупателю выезжает замерщик, который определяет индивидуальные параметры заказа и его стоимость. Эти параметры передаются изготовителю, который исполняет заказ, после чего готовые окна доставляются и монтируются в помещении покупателя.

К операциям, которые подпадают под ЕНВД, в этой схеме относятся:

– продажа окон, изготовленных производителем;

– установка окон в помещении покупателя.

При продаже окон ЕНВД можно платить как с деятельности в сфере розничной торговли (подп. 5 и 6 п. 2 ст. НК РФ). Но только при условии, что продавец соблюдает все ограничения, установленные для этого вида бизнеса. Например, нельзя применять ЕНВД, если окна в розницу продает их изготовитель или если продажа ведется по образцам или каталогам вне стационарной торговой сети (ст. НК РФ).

При установке окон ЕНВД можно платить как с деятельности по оказанию бытовых услуг населению (подп. 1 п. 2 ст. НК РФ). По ОКУН такие услуги классифицируются как «ремонт и замена дверей, оконных рам, дверных и оконных коробок, остекление балконов».

А как платить ЕНВД, если и продажей, и установкой готовых окон занимается одна и та же организация (один и тот же предприниматель)? В этом случае все зависит от содержания договора с покупателем (заказчиком).

Если стоимость доставки и установки включена в общую стоимость заказа, то ЕНВД можно платить только по одному виду деятельности – розничной торговле. При таком варианте монтаж окон не признается самостоятельным видом деятельности и рассматривается как сопутствующая услуга, связанная с реализацией товаров.

Если же в договоре отдельно указана цена окон и отдельно стоимость их доставки и установки, то ЕНВД придется платить по двум видам деятельности. И с розничной торговли, и с бытовых услуг.

Аналогичные разъяснения содержатся в письмах Минфина России от 24 апреля 2013 г. № 03-11-06/3/14365, от 7 декабря 2012 г. № 03-11-11/365 и от 30 августа 2012 г. № 03-11-11/264.

Расчет ЕНВД

Подробнее о видах бизнеса

Рассмотрим чуть подробнее аспект, касающийся видов деятельности, которые попадают под ЕНВД.

Первый пункт, что указан нами выше, — это оказание бытовых услуг в адрес физлиц — сегмент B2C. Эта сфера включает в себя довольно широкий спектр сервисов:

- пошив (а также ремонт) одежды (включая меховую), обуви;

- производство галантерейных товаров из металла;

- ритуальные услуги, производство венков, памятников, оград;

- изготовление окон и дверей, квартирных жалюзи (а также их монтаж);

- обработка стекла;

- ремонт электронной техники бытового назначения;

- выпуск игрушек и настольных (не компьютерных) игр;

- организация приема стеклотары, различного вторсырья (кроме металлолома);

- остекление окон и дверей;

- детективные услуги;

- строительство и ремонт домов;

- озеленение территорий;

- преподавание спортивных дисциплин;

- репетиторские услуги;

- выполнение дизайн-проектов;

- уборка помещений;

- уход за детьми и людьми, которые в этом нуждаются;

- работы, связанные со сваркой, монтажом, установкой сантехники;

- парикмахерские услуги, банные сервисы, массажные салоны, платные туалеты;

- ветеринарные сервисы;

- производство пищевой продукции сельскохозяйственного происхождения;

- предоставление медицинских услуг в частных клиниках, выпуск лекарств;

- охрана, безопасное сопровождение;

- транспортировка багажа в терминалах аэропортов, а также на вокзалах;

- услуги фотомастерских, звукозаписывающих студий, производство видео;

- полиграфические сервисы, переплетение книг, гравировка, ксерокопирование.

Следующий пункт — обслуживание автомобилей. Здесь все просто — осуществляется ремонт и мойка машин. Но также сюда еще включаются услуги по проведению технического осмотра.

Далее — это транспортные сервисы. Сюда входит перевозка пассажиров и грузов — для физлиц при безналичной и наличной оплате, для юрлиц — только по «безналу». При этом во владении предприятия должно быть не более 20 единиц техники. Под ЕНВД также попадает работа с иностранными контрагентами.

Следующий пункт — предоставление жилья в аренду. Главная особенность здесь — сдавать можно как ту недвижимость, что принадлежит фирме, так и ту, что предоставляется другими юрлицами или даже физлицами. При этом спальные помещения в каждом объекте, сдаваемом в аренду, не должны быть по площади больше 500 кв.м.

Услуги общепита могут оказываться как в объектах с залом для обслуживания клиентов, так и без такового — но только если есть условия, где посетители могут приобретаемую продукцию употреблять. Например, если выпекаются свежие булочки для посетителей кинотеатра или «фуд-корта» торгового центра.

Что касается ритейла, то единственное значимое ограничение здесь — площадь магазина, которая не должна быть больше 150 кв. м. Сюда попадает передвижная (разносная) продажа, вендинг (торговля через специализированные автоматы). Клиентами ритейлеров также могут быть государственные компании.

Основные понятия ЕНВД

Положения о системе налогообложения в виде единого налога на вмененный доход для отдельных определенных видов деятельности закреплено в гл.26.3 НК РФ. Редакция этой статьи актуальна на сегодняшний день.

Особенностью данного режима является то, что использовать его может не каждый бизнесмен. Для этого необходимо осуществлять только определенную, указанную в законе, деятельность, потому что на этот режим переводится не плательщик, а осуществляемый им вид деятельности.

Вы можете им воспользоваться, если оказываете:

бытовые услуги населению;

разновидности ветеринарных услуг;

ремонт разного рода, ТО и мойку легкового и грузового автотранспорта;

расположенные на местности платные стоянки;

занимаетесь перевозкой пассажиров и грузоперевозками;

осуществляете любого рода розничную торговлю;

если вы относитесь к сфере общественного питания;

всякого рода наружная реклама;

важно также, если осуществляете передачу в аренду помещения для проживания, торговые места, земельные участки.

Суть данного налога в том, что в определенном государственном муниципальном образовании решили, что с этого вида деятельности доход в месяц такой, а с другого – другой. И приняли это решение за истину. При исчислении и уплате данного вида налога, реально полученный доход значения не имеет. Налогоплательщики уплачивают вмененный (предположительный, условный) доход, который устанавливается Налоговым кодексом РФ.

Согласно определения ЕНВД, он заменяет НДФЛ (для ИП), налог на имущество, налог на прибыль (для организаций), НДС (только если речь идет не об аренде гос. имущества или об импорте).

Одним из немаловажных свойств этого налога является то, что он является весомым источником доходов местных бюджетов, так как остается в муниципалитете.

Условия перехода

На сегодняшний день этот налог носит добровольный характер применения, но постоянно ведутся разговоры о его отмене. Ведь он используется в тех сферах хозяйственной деятельности, где доход очень трудно посчитать. Существуют даже определенные сторонники применения этой системы, однако и здесь могут быть ограничения.

Не могут быть субъектами данного вида налога, т.е. выбрать его для ведения бизнеса:

- организации и ИП, у которых численность сотрудников превышает 100 (сто) человек. Этот показатель определяется из среднего числа сотрудников, а не среднесписочного. Т.е. сюда входят сотрудники-совместители и работающие по гражданско-правовым договорам.

- организации, в которых уставный фонд, т.е. сумма основных и оборотных средств иной организации составляет больше 25%. Исключения здесь составляют организации инвалидов.

- учреждения образования, здравоохранения, заведения, где происходит общественное питание; организации и ИП, осуществляющие передачу во временное владение (пользование) АЗС или АГС.

- субъект уплаты сельскохозяйственного налога;

- налогоплательщик не должен быть крупнейшим.

Обязательные условия перехода:

- данный режим должен быть введен на этой территории данного муниципального образования;

- в местном законодательном акте должен быть закреплен осуществляемый вид деятельности;

- деятельность не должна осуществлять в рамках доверительного договора или простого товарищества.

Процедура перехода имеет два случая:

- подача заявления по месту жительства ИП (месту нахождения организации) в 3 случаях: если розничная торговля имеет характер развозной или разносной; когда рекламу размещают на транспортных средствах (это видно повсеместно); при оказании услуг по грузоперевозке, при чем, пассажиров, в том числе.

- подача заявления по месту ведения деятельности – иные виды деятельности.

Срок перехода – начало календарного года.

Как уменьшить ЕНВД

Рассчитанный таким образом «вмененный» налог можно снизить. Его сумму уменьшают:

– обязательные взносы (на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на травматизм и медицинское страхование);

– пособия по временной нетрудоспособности.

Основание – пункт 2 статьи 346.32 Налогового кодекса РФ.

Уменьшая единый налог, необходимо соблюдать следующие правила.

Во-первых, налог может быть снижен не более чем наполовину (п. 2 ст. 346.32 Налогового кодекса РФ). То есть, если сумма больничных и обязательных страховых взносов превысила 1/2 суммы налога, ЕНВД уменьшается только на 50 процентов.

Во-вторых, при расчете учитываются лишь те суммы пособий по временной нетрудоспособности, которые уплачены за счет средств работодателя (торговой компании)

Пособия за счет ФСС России во внимание не принимаются. Это подчеркнуто и в письме Минфина России от 24 января 2011 г

№ 03-11-06/3/3.

Заметьте: доплаты к больничному пособию до фактического среднего заработка работника в расчете не отражаются. Поскольку эти суммы пособием не являются.

С этого года работодатель оплачивает работнику три первых дня его временной нетрудоспособности. За счет средств ФСС России покрываются пособия начиная с четвертого дня болезни (Федеральный закон от 8 декабря 2010 г. № 343-ФЗ).

В-третьих, в уменьшение единого налога принимаются больничные пособия, выплаченные в течение квартала, за который рассчитана сумма налога. Об этом сказано в пункте 6.4 Порядка, утвержденного приказом Минфина России от 8 декабря 2008 г. № 137н. Например, сумму налога за I квартал 2011 года нельзя уменьшить на сумму больничных пособий, выплаченных, но не учтенных при расчете ЕНВД за IV квартал 2010 года.

Аналогичная ситуация и со взносами на обязательное пенсионное (социальное, медицинское) страхование, на страхование от несчастных случаев и профзаболеваний. При расчете учитываются только те суммы взносов, которые одновременно отвечают двум требованиям:

– они начислены за тот же период, что и единый налог;

– взносы фактически уплачены до подачи декларации по ЕНВД за отчетный квартал.

Такой вывод следует, в частности, из письма Минфина России от 31 января 2006 г. № 03-11-04/3/52.

Однако, даже если торговая компания не успела перечислить (полностью или частично) страховые взносы до подачи декларации по «вмененному» налогу за тот же квартал, она не лишается права на уменьшение налога на эти суммы. В данном случае придется действовать так: перечислив недоплаченные взносы, сдать уточненную декларацию по ЕНВД. В ней надо отразить сумму единого налога, уменьшенную на сумму страховых взносов, фактически уплаченных за тот же квартал, за который подавалась первоначальная декларация.

Например, на момент представления декларации за I квартал 2011 года (в апреле) фирма уплатила взносы за январь (в феврале) и февраль (в марте), но не перечислила взносы за март. Тогда в первоначальной декларации сумма единого налога уменьшается на сумму взносов за январь и февраль.

Налоговые инспекции не контролируют правильность начисления и уплаты страховых взносов. Поэтому фирма не обязана подтверждать факт их перечисления, а инспекция не вправе требовать копии платежек на уплату взносов и отказывать в приеме деклараций (письмо ФНС России от 13 июля 2010 г. № ШС-37-3/6575@).|<

Далее, уплатив взносы за март (в апреле), компания подает в инспекцию «уточненку» за I квартал. В ней сумма налога будет меньше той, что отражена в первоначальной декларации (на сумму фактически уплаченных в апреле взносов за март).

Иными словами, взносы, которые уплачены во II квартале за март, на расчет ЕНВД за II квартал не влияют. Их сумма может уменьшить налог, начисленный за I квартал.